行情复盘

9月30日,原油期货主力合约收涨1.15%至634.4元。

策略提示

建议投资者谨慎参与,控制仓位。

后市展望

整体看,目前高通胀压力下全球经济增长承压,美联储强势鹰派加息,美元指数不断创新高,宏观风险溢价抬头,原油市场将持续演绎弱需求逻辑,油价承压明显,市场重心不断下移。

背景分析

美国炼厂加工总量平均每天1575.1万桶,炼油厂开工率90.6%。备受关注的美国俄克拉荷马州库欣地区原油库存2568.3万桶,增长69.2万桶。

研报正文

一、行情回顾

9月份原油市场震荡走低,重心继续下移。一方面,美联储激进加息背景下市场重燃原油需求的担忧,汽油消费不及预期,且美元指数持续创历史新高,油价承压。

而另一方面,伊朗和谈再度受阻,OPEC最新决议9月份象征性减产10万桶/天,且俄乌冲突恶化,供给端虽有一定支撑,但需求悲观预期仍占上风。截至9月26日,美原油主力月度跌幅13%,ICE布伦特原油月度跌12.3%,SC原油主力月度跌15.2%。

二、供给端分析

9月份召开的OPEC会议,决定小幅减产10万桶/天,象征意义大于实际意义。OPEC+供给相对稳定。数据显示OPEC+产量的表现继续大幅低于其预定的产量目标,8月份配额和实际产量之间的差距扩大至358万桶/天。

根据OPEC数据,受协议约束的10个OPEC成员国的集体原油日产量低于配额139.9万桶,而非OPEC成员国的原油日产量低于配额超过200万桶,为218.5万桶。具体产量方面,8月份OPEC产量2965.1万桶/天,环比增长61.8万桶/天。

沙特原油日产量1090.4桶,环比增加16万桶,目前产量恢复速度增加;伊拉克产量452.5万桶,环比小幅增长2万桶;伊朗产量仍处于历史低位区间,8月产量257.2万桶,基本持平。而委内瑞拉产量小幅增加0.6万桶至67.8万桶。

利比亚产量环比增加42.6万桶至112.3万桶/天。8月份利比亚油厂罢工导致产量下降,短期因素消除后产量快速恢复。

整体看,OPEC各国产量相对稳定,处于缓慢增产阶段。欧佩克报告认为,2022年全球对欧佩克原油日均需求为2890万桶,与上次报告一致,比2021年日均高约90万桶。预计2023年全球对欧佩克原油日均需求为2980万桶,比2022年日均增加约90万桶,与上次报告一致。

供给端相对稳定。此外,不可忽略的两个重要因素分别是伊朗和谈和俄乌冲突,其中任何一个变量发生变化,都将改变目前的供求格局,对油价带来较大波动。

2022年以来美国原油产量维持在1160-1220万桶/天的水平,原油产量相对稳定,后期产量增长空间有限,年内钻井平台数量及开工率水平持续增加,但产量贡献有限,预计年内产量在1180-1200万桶/天。

关注钻井平台数量变化情况。根据预测,2022年美国原油产量平均为1190万桶/天,比2021年增加70万桶/天。预测到2023年石油产量将增加到1280万桶/天以上,超过2019年创下的1230万桶/天的年度平均纪录。加拿大7月份产量小幅增长13.1万桶至379.8万桶/天,短期扩产能力有限,且整体产量占比较小,边际增量越小。

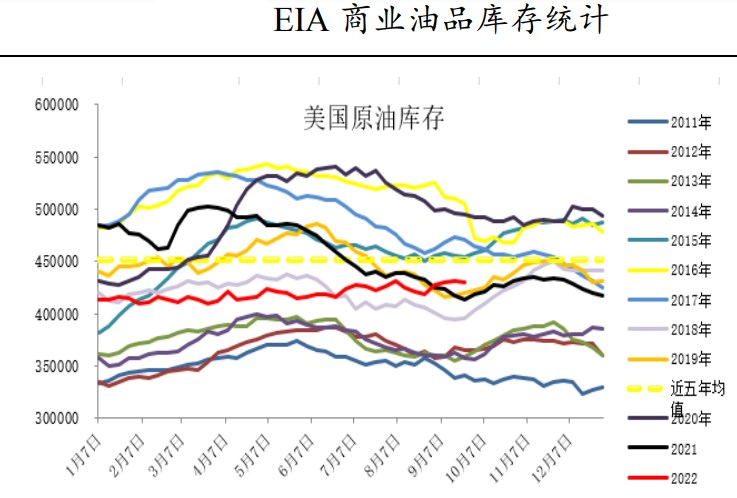

中国产量稳中有降,7月份产量17126万吨,环比下降0.4%,整体增长潜力有限。美国能源信息署数据显示,截止2022年9月23日当周,包括战略储备在内的美国原油库存总量8.53142亿桶,美国商业原油库存量4.30559亿桶,美国汽油库存总量2.12188亿桶,馏分油库存量为1.14359亿桶。

商业原油库存比去年同期高3%;比过去五年同期低2%;汽油库存比去年同期低4.34%;比过去五年同期低6%;馏份油库存比去年同期低12.32%,比过去五年同期低20%。美国商业石油库存总量下降889万桶。

美国炼厂加工总量平均每天1575.1万桶,炼油厂开工率90.6%。备受关注的美国俄克拉荷马州库欣地区原油库存2568.3万桶,增长69.2万桶。

三、后市展望

整体看,目前高通胀压力下全球经济增长承压,美联储强势鹰派加息,美元指数不断创新高,宏观风险溢价抬头,原油市场将持续演绎弱需求逻辑,油价承压明显,市场重心不断下移。

但另一方面,供给端仍有一定支撑,油价重心下跌到一定程度时,欧佩克挺价意愿加强,10月初OPEC减产50-100万桶/天的概率增加,叠加欧盟对俄罗斯油汽市场的限制、飓风等不确定因素,供给端或不时提供反弹动力。市场仍将以需求预期变动为主导,震荡反复,高波动特征依然延续。

从中长期看,全球经济格局及货币政策更加复杂,油价很难出现单边趋势行情,叠加疫情反复、货币政策变动、地缘冲突等因素,四季度原油金融属性持续强化,结构性特点将更为突出,弱需求主导下重心或震荡下移。

长假期间OPEC会议、库存数据等重要事项将给油价推波助澜,波动率将进一步提升。建议投资者谨慎参与,控制仓位。