行情复盘

9月30日,甲醇期货主力合约收涨1.44%至2817元。

主力持仓

9月30日,甲醇期货主力持仓呈现多空双减局面。

后市展望

综合来看,10月成本端煤炭价格坚挺或仍对甲醇价格有所支撑,因此甲醇下方空间相对有限,且随着季节性供应缩减逐渐兑现,甲醇价格仍存在大幅上涨的可能。

背景分析

9月内地周度库存数量变化不大,始终处于38-40万吨的水平。虽然月内甲醇装置开工率大幅回升,但因下游MTO装置同步恢复,所以甲醇供给增量其实并不明显,内地几乎与上月处于持平状态。

研报正文

一、行情回顾

9月甲醇期货走势主要受到上游动力煤价格重心上移、宏观层面美联储加息及金九下游需求好转的影响,整体呈现逐步上涨的趋势,仅月中出现过一阵阶段性的小幅回落。

具体而言,本轮上涨行情始于9月1日,月初陕西及内蒙等地区因为疫情原因,部分煤矿停产,动力煤价格较为强势,对甲醇形成一定支撑;此外,月初中东方向甲醇装置频繁故障以及运力问题对市场情绪影响较大,9月甲醇进口缩量预期存在利好。

9月中旬甲醇走出了一波持续回落的阶段性行情,主要系9月13日晚间,美国公布8月未季调CPI同比增长为8.3%,预估为8.1%,美国通胀数据爆表令市场对美联储鹰派加息预期增强,国内包括甲醇在内的整个化工板块出现集体回落。

9月下旬,煤炭价格持续走高和下游厂商国庆节前补库操作对甲醇形成双重刺激,厂家在库存压力不大背景下挺价销售,现货价格强势上涨带动期货端同步走高。

综合来看,自9月1日至9月29日收盘,甲醇2301合约于月内上涨257元/吨,月涨幅10.05%。现货市场,9月甲醇基准地均价约2703元/吨,环比上涨8.95%,同比下跌11.26%;整月2301基差呈持续上涨态势。

二、甲醇基本面分析

(一)供给分析

1.国内产量根据隆众资讯数据,预估2022年1-9月我国甲醇产量为6059.56万吨,同比增加103.01万吨,增幅1.73%;9月甲醇产量约642.23万吨,同比上涨4.66%,环比上涨0.56%。

9月中下旬开始,西北地区装置投产及重启计划相对集中,导致9月甲醇装置开工率涨幅明显,但同期甲醇生产利润并未明显好转,其开工率上升可能也存在厂商看好后市旺季的可能。

消息面,原计划于9月内投产的安阳顺利11万吨/年及宁夏鲲鹏60万吨/年装置预期推迟,加之二十大召开在即,焦化企业不同程度限产,内地节后供应增量相对有限。

但是相较于极少的装置检修计划,10月仍有新疆天业30万吨/年、内蒙古东华60万吨/年、宁夏宝丰220万吨/年及奥维乾元20万吨/年等装置计划恢复,所以整体预计10月内地市场甲醇供应仍有增量,但增速将放缓。

分工艺来看,9月煤制甲醇装置产量虽然有所恢复,但仍处于今年内较低水平;反之,焦炉气制甲醇装置和天然气制甲醇装置周度产量已经基本回到年内最高水平。

主要原因在于当前化工用煤价格相对估值仍然较高,煤头装置相较气头装置而言利润亏损更为严重,随着9月大量甲醇装置的重启,预计10月供应压力或再度显现。

对于天然气制甲醇装置而言,8月受四川限电影响,西南气头装置宣布检修,导致天然气制甲醇装置开工率大幅回落,但随着限电逐渐结束,前期检修装置也逐渐重启,9月气头装置开工恢复明显。

2.海外进口

根据隆众公布的每周到港量数据预估,2022年9月我国甲醇进口量约为96万吨,较8月份海关进口数据105.62万吨减少约10万吨,环比下跌9.47%。

9月周度进口船货数量延续下滑,主要由于伊朗甲醇装置的大幅检修叠加9月运力受限及台风限制卸港的影响。

后市来看,伊朗天然气制甲醇装置仍面临季节性停车的影响,并且由于俄乌冲突,欧洲天然气价格近期大幅上涨或导致欧洲甲醇价格高位,从而造成中东货源流向中东的局面,不排除10月国内甲醇进口量缩减的可能。

3.利润

隆众数据显示,截至9月29日当周,根据完全成本折算煤制甲醇周度平均利润为-773.71元/吨,环比变化-32.71%,根据现金流成本折算煤制甲醇周度平均利润为-373.71元/吨,环比变化-104.22%;焦炉气制甲醇周度平均利润为69.91元/吨,天然气制甲醇周度平均利润为330元/吨。

对于煤制现金流来看,由于三季度煤炭价格持续坚挺,但甲醇受制于自身供需偏弱的影响,甲醇价格相对煤炭价格偏弱,煤制甲醇现金流持续偏低,从估值端来看煤制甲醇估值仍偏低。

天然气和焦炉气方面,天然气制甲醇装置利润表现良好,由于成本端管道气价格变动不大,随着甲醇价格近期有所上移,天然气制甲醇装置利润小幅回升。

而焦炉气制甲醇现金流方面,9月焦炉气制甲醇装置利润由负转正,前期由于煤炭价格上涨导致焦气生产成本上涨,从而对生产利润有所挤占,但随着甲醇价格上移后,焦炉气制甲醇装置利润有所改善。

4.小结

10月来看,预计国内甲醇供应呈现先增后减的局面,10月随着前期检修的装置陆续重启,甲醇供应将逐渐增加,但随着冬季政策性检修影响,西南及西北部分天然气制甲醇装置或陆续停车降负。

(二)需求分析

1.新兴下游(MTO)

9月烯烃价格与甲醇价格同时受到金九银十旺季的刺激而上行,受到新兴需求回暖及长假备货等因素的影响,甲醇制烯烃装置开工率于9月内明显回升。

根据隆众数据,截至9月29日当周,甲醇制烯烃开工率为75.64%,较8月末当周上涨约6%;江浙MTO装置开工率为56.35%,较8月末当周下跌约5%。

截至9月末,沿海地区江苏斯尔邦80万吨/年MTO装置处于停车状态;南京诚志60万吨/年MTO装置正常运行;浙江兴兴69万吨/年DMTO装置运行稳定。

整体而言,受制于国内疫情导致需求减弱以及海外宏观压力导致的国内出口订单减少影响下,烯烃需求整体偏弱,这导致CTO/MTO装置利润持续走低,在此背景下国内烯烃企业刚需采购为主,烯烃装置开工率涨幅较小,后期需继续关注节后“银十”行情。

2.传统下游

甲醇传统下游中,二甲醚、甲醛开工率在9月处于恢复状态;同期MTBE开工率小幅下滑,醋酸开工率变化不大,整体看,甲醇传统下游综合开工较8月小幅上行。

金联创数据显示,截至9月29日当周,二甲醚、MTBE、甲醛及醋酸开工率分别为:26.60%、50.27%、25.36%以及78.49%。随着天气的逐渐转凉,传统下游边际好转预期不断增强,开工率较前期有所恢复。

甲醛方面,受季节性因素的影响,9月甲醛需求整体改善,开工率相对前期有所恢复,从利润来看9月甲醛利润仍维持在盈亏平衡线下方,后市随着国内对于地产的扶持政策,预计甲醛需求相对前期将持续改善。

醋酸方面,9月醋酸装置开工率维持窄幅波动,但醋酸利润相对前期出现大幅回落,主要由于PTA装置开工率大幅下滑导致的醋酸需求转弱,从而导致醋酸价格和利润出现明显下滑。

后市来看,纺织行业“金九银十”消费旺季叠加四季度海外双节带来的纺织订单回升,或导致PTA需求改善,从而带动醋酸需求回升。

MTBE方面,9月由于原油价格大幅下跌导致汽油价格下行,MTBE需求再度受限,MTBE装置利润出现大幅回落。后市来看,由于国内外宏观继续承压,汽油需求受限或仍将延续,MTBE需求偏弱为主。

(三)库存分析

1.港口库存

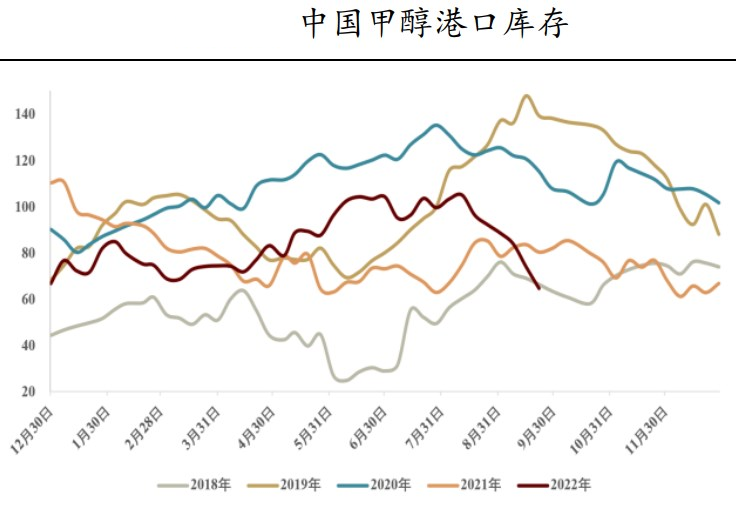

由于9月频繁封航,港口卸货速度不及预期,频发台风亦影响部分船货航行速度以及延迟到港时间,同时在中秋以及国庆双节的集中备货需求下,内地与港口套利空间未能打开,因此只能依靠沿海进口货源补货,另外近期烯烃下游亦有部分补货需求,同步支撑港口库存快速收紧。

隆众数据显示,截至9月28日,我国港口甲醇周度总库存为64.61万吨,较去年同期下降19.55%。分区域来看,华南地区(广东、福建)库存总计7.89万吨,较前周环比减少1.86万吨;华东地区(江苏、宁波)库存总计56.72万吨,较前周环比减少7.38万吨。

2.内地库存

9月内地周度库存数量变化不大,始终处于38-40万吨的水平。虽然月内甲醇装置开工率大幅回升,但因下游MTO装置同步恢复,所以甲醇供给增量其实并不明显,内地几乎与上月处于持平状态。

3.小结

由节前港口流通量偏紧,节后进口数量难以迅速弥补库存缺口,后续主要依靠内地供应的增量预期,仍需关注节后内地与港口套利空间以及对于沿海区域周边补充供应情况,国庆节后港口库存或出现短时间积累,但随后阶段性去库概率仍存。

三、后市展望及观点展望

10月,甲醇供应端会呈现先增后减的态势,随着前期国内和伊朗检修装置逐渐重启、以及新增产能投放,甲醇供应将有所回升,供应端回升的节奏还需要关注甲醇装置利润的情况。

需求方面,后市需求相对前期有所回升但需求增量有限,主要受到海外大幅加息周期下宏观情绪偏弱的影响,烯烃装置利润或仍难有改观,低利润背景继续限制开工。

但成本端煤炭价格整个四季度或延续高位运行,供暖需求的回升或刺激煤炭价格易涨难跌,叠加欧洲能源危机的不确定性或导致能源价格上行,但政策压力仍在也限制上方空间,预计煤炭价格高位震荡,成本端煤炭价格支撑甲醇价格。

综合来看,10月成本端煤炭价格坚挺或仍对甲醇价格有所支撑,因此甲醇下方空间相对有限,且随着季节性供应缩减逐渐兑现,甲醇价格仍存在大幅上涨的可能。