行情复盘

9月30日,锡期货主力合约收跌1.84%至177210元。

主力持仓

9月30日,锡期货主力持仓呈现多空双增局面。

后市展望

下游消费依旧疲软,终端订单无明显改善,因此锡价在需求无明显恢复前上行驱动不足,同时接近缅甸锡矿成本,下方空间有限,预计维持宽幅震荡思路。

背景分析

国内现货依旧保持升水,当锡价走弱至成本线附近,厂家挺价意愿较强。截止9月23日,精锡进口盈利5980.2元/吨,周环比减少1640.88元/吨;沪伦比值小幅上涨至8.37。

研报正文

【行情回顾】

缅甸疫情影响矿石运输叠加印尼出口政策改变,进口锡较少,冶炼厂春节期间检修,供应端依旧偏紧,刺激锡价上行伦镍挤仓事件带动市场情绪,锡价一路上涨,实际缅甸锡矿进口充足,市场供应偏宽松,基本面已有边际走弱,随后价格回落,现货保持高升水挺价。

5月初,锡基本面走弱,叠加宏观情绪走弱,锡价开始下行,下行至27万附近冶炼厂依旧保持较强挺价意愿。

随后大量进口锡冲击市场,5.25日现货由高升水走低至平水,5月27号国家陆续出台稳增长政策,市场情绪有所回暖,随后美联储为控制美国通胀,加息75bp,市场交易宏观衰退逻辑,锡价一路下行。

6月中下旬,冶炼厂集体停产挺价,叠加美国经济数据好转,价格有所回升。8月下旬,鲍威尔表明了抗击通胀为主的鹰派发言,以及大量锡锭进口预期,锡价再度下行至17万元附近,接近缅甸锡矿成本,下方成本支撑,锡价小幅反弹,但下游需求疲软,上行动力不足,区间震荡为主。

【基本面】

据SMM统计,7月国内锡矿共生产5448.14吨,月环比减少14.39%,共生产锡矿42362.48吨,同比减少5.4%,预计后续国内锡矿供应保持稳定。本周锡矿价格小幅反弹,截止9月23日,云南地区40%锡精矿价格165750元/吨,周环比上涨4250元/吨。

云南地区加工费由7月初的28000元/吨下调至22000元/吨,预计随着矿石供应减少,加工费存在下调的可能。

我国锡矿8月进口量17227吨,环比减少5837吨,累计进口16.85万吨,同比增长36.08%,其中缅甸地区本月进口13820吨,环比减少3652吨,由于锡价走弱,部分缅甸低品位锡矿停止开采,以及目前缅甸雨季,对矿石开采运输皆有影响,同时根据ITA消息,缅甸锡矿库存已处于低位,预计后续矿石进口在8月幅度上持平或小幅减少。

随着冶炼厂陆续复工,精锡月产量环比大幅增加,据SMM统计,8月国内精炼锡产量14250吨,环比增长286.14%。8月精锡企业开工率60.43%,环比增加39.31%。

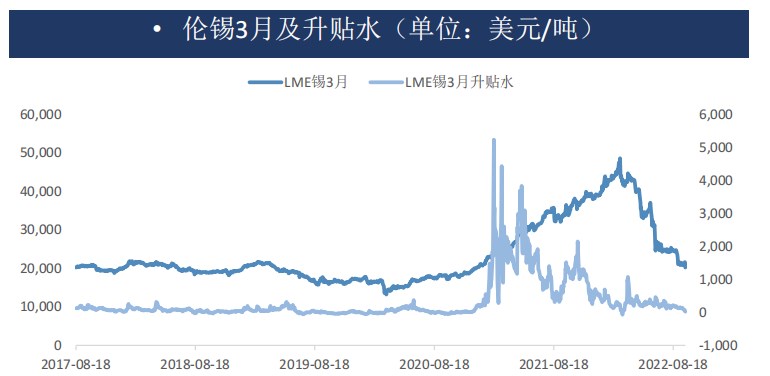

据调研了解,由于前期锡价跌幅较大,对企业资金造成较大负担,部分冶炼厂对于后续生产保持谨慎态度,预计开工率与8月持平或小幅下降。截止9月23日,伦锡现货对3月升水18美元/吨,周环比下跌83美元/吨。

截止9月23日,国内现货升水4500元/吨,周环比减少1875元/吨,国内现货依旧保持升水,当锡价走弱至成本线附近,厂家挺价意愿较强。截止9月23日,精锡进口盈利5980.2元/吨,周环比减少1640.88元/吨;沪伦比值小幅上涨至8.37。

【观点总结】

美国通胀依旧高企,美元指数走强对有色价格形成压制。锡的基本面较之前供应过剩已有边际改善。锡矿方面,缅甸佤邦政府锡矿库存下降至1/4,部分缅甸低品位锡矿因锡价较弱减产,锡矿供应或再度偏紧。

冶炼方面,由于前期锡价跌幅较大,对企业资金造成较大负担,部分冶炼厂对于后续生产保持谨慎态度,生产计划较上半年有所减少;库存方面,国内库存拐点出现,结束去库趋势。

下游消费依旧疲软,终端订单无明显改善,因此锡价在需求无明显恢复前上行驱动不足,同时接近缅甸锡矿成本,下方空间有限,预计维持宽幅震荡思路,运行区间170000-200000元/吨。

策略:区间震荡,运行区间170000-200000元/吨。止跌反弹,企稳低多思路对待。