行情复盘

9月30日,PTA期货主力合约收涨1.16%至5386元。

主力持仓

据统计PTA期货主力持仓呈现多空双减局面。

后市展望

目前宏观情绪有所缓解,PTA累库预期较为明显,短期PTA或在成本主导下有所反弹,但供需预期走弱,反弹空间或有限。MEG国产增量及港口累库预期,叠加终端订单不理想,缺乏实质性利好下或将维持偏弱。

背景分析

PTA:9月PX供应紧张,叠加台风影响,PTA开工率受限,导致产量减少。

研报正文

一、产业链上游分析

1.1成本供给影响下,PX价格回吐涨幅

截止到9月29日,CFR中国PX均价为1067.3元/吨,较上月下跌0.73%。月中上旬油市连续攀涨,部分地区物流阶段性受阻且新增产能释放不及预期,国内紧张局面进一步加深,PX强势上行。

月下旬布伦特跌破85美元/桶,成本驱动降温,同时国内PTA延续偏低负荷运行,月末PX商谈重心回落,月内涨幅尽数回吐。

1.2PX检修与新增并存预期下供应偏紧格局将有所缓解

10月份海南石化100万吨装置存停车可能、中国台湾FCFC58万吨装置年内检修计划、韩国SK130万吨装置计划11月初重启。10-12月份PX供给端存在盛虹炼化、东营威联、广东石化等新增投产预期。

1.3远月供应存增加预期,PX-石脑油价差回落

月初PX延续偏紧格局,PX-石脑油价差扩大,月后期成本偏弱,聚酯市场低迷,计划降负,终端支撑不佳,PX-石脑油价差延续跌势。截止9月29日PX-石脑油价差收于401美元/吨。国内产量以及进口量增加明显,社会库存抬升。

二、PTA基本面分析

2.1成本与供应影响下,PTA涨后回落

月初原油攀升叠加PX货少价格上涨,导致PTA减停产装置增多,去库存幅度加大,在成本端和供应的双重因素影响下,PTA涨势强劲。但由于聚酯产销不佳,PTA高基差进一步削弱下游市场的需求意向,供需矛盾抑制价格持续上涨。

月下旬受美联储加息影响,原油止涨回落,PTA成本驱动明显不足跟跌原油。

2.210月PTA供应存增量预期

9月因PX货少PTA提负受限,整体开机负荷不高,供应缩量明显。10月福海创计划降幅,新增的检修计划有限,大型PTA装置多未确定检修计划。

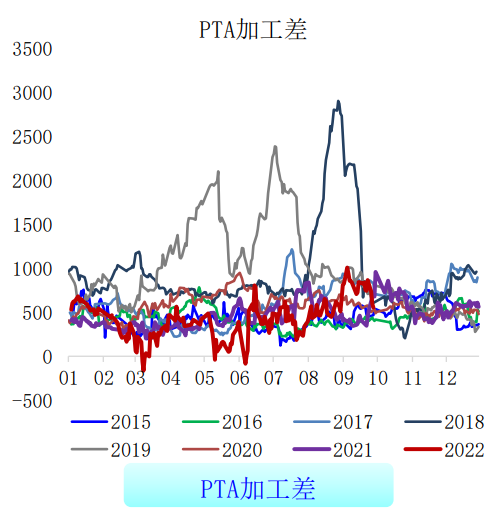

2.3PTA价格重心下移,加工费逐步收窄

月初现货偏紧,PTA加工费上涨,最高涨至1000元/吨,随着PTA负荷提升及成本拖累,月末PTA加工费收窄至400元/吨附近。月初流通性现货偏紧,1-5价差走扩,后随着PTA增量预期加强,1-5价差回落。

2.4 9月PTA社会大幅度去库

月初部分装置受限于原料紧缺,负荷不高,聚酯开机负荷仍维持相对高位,PTA去库较为明显,月下旬PTA检修装置重启,整体供应有增,但聚酯需求下滑,去库明显收窄。整体来看月度去库仍较为明显。

三、MEG基本面分析

3.1去库主导逻辑下乙二醇价格重心抬升

本月上旬受台风天气影响到港减少,且部分装置检修,叠加下游节前备货,乙二醇供减需增,重心抬升。但下旬原油重回弱势,部分前期检修装置重启,下游聚酯开工下滑,乙二醇基本面略有转弱,价格高位回调。

3.2高煤价下煤制乙二醇开机负荷维持低位

9月1日起,国内乙二醇装置产能基数上调至2311.1万吨;其中煤制乙二醇产能基数827万吨;非煤制乙二醇产能基数上调至1484.1万吨,新增浙石化3号线80万吨装置。

受利润亏损影响,乙二醇装置月初检修增加,开机负荷大幅下滑。煤制开机负荷一九维持相对低位,一体化装置开机负荷月底有所提升

3.3港口库存低位去库

月初受台风影响,港口卸货下滑,需求韧性较强,港口库存大幅下滑,月末港口卸货好转叠加内贸货补充,整体库存有所回升。隆众资讯数据,截至9月29日,华东主港地区MEG港口库存总量80.49万吨。

四、产业链下游需求端分析

4.1累库预期下乙二醇加工利润下滑

乙二醇石脑油利润小幅下滑,煤制利润在煤炭表现强劲下,利润下滑幅度较大,一体化加工利润跌至-173美元/吨,煤制加工利润跌至-3301元/吨。

4.1旺季不旺,聚酯工厂开机负荷下滑

聚酯产品现金流亏损加剧,且产品库存高企,聚酯工厂压力显现,且终端旺季不及预期,聚酯工厂检修增加,开工下滑。

4.1聚酯装置投产预期下,10月产量或将微幅提升

预估10月下游需求略有好转,60万吨聚酯新产能计划投产,聚酯产量微幅上升,对PTA消费量增加。但由于聚酯成品库存偏高,聚酯开机负荷大幅提升概率不大。

4.1现金流压力增大下,聚酯工厂下调负荷

本周直纺涤纶长丝供应继续增加,部分装置上周提升负荷,如金纶、恒逸等。短纤企业挺价,短纤产量及开工率继续下滑。瓶片开工率均值为92.79%,较上周稳定。

2.4旺季需求不及预期,聚酯产品库存高企

宏观弱势风向下,原油偏弱运行,聚酯亏损延续,下游有阶段性补货,促销亦有阶段性表现,产销增量但弱于预期。

4.1十月终端表现或仍不及往年

隆众资讯数据,截至9月29日江浙地区化纤织造综合开机率为62.46%。目前内外贸订单匮乏,“金九”并未如期到来,“银十”难掩疲软态势。十月份来看订单量依然呈现偏弱,终端纺服这两年成品库存处于高位,因此消耗库存为主。

另一方面公共卫生事件影响部分居民出行,一定程度制约消费水平。国庆假期内多数织造企业开机率将呈现小幅下降。

2.4弱需求下,聚酯产品均处于亏损状态

成本波动加剧,终端备货信心不足,涤纶长丝成交重心回落,涤纶长丝现金流亏损。月末成本下滑,但短纤自身亏损延续下,企业挺价为主,现金流小幅修复。

五、聚酯产业链基本面总结

PTA成本主导逻辑下,PTA高位回落,MEG重回供需逻辑,MEG趋弱运行。

成本端:9月PX近强远弱特征较为明显,尤其是远月投产预期带来的供应增量,缓解现货偏紧的预期,同时成品油偏强走势逐步走软,对芳烃和PX的带动性也在逐步减弱。

供应端:PTA:9月PX供应紧张,叠加台风影响,PTA开工率受限,导致产量减少。MEG:高亏损下装置停车检修带动整体开机负荷下滑,MEG国产量减少;同时台风影响下到港延迟,港口库存下滑。

需求端:月内聚酯投产检修并存,聚酯产量微增,关注现金流亏损状态下装置检修落地进程。

策略:目前宏观情绪有所缓解,PTA累库预期较为明显,短期PTA或在成本主导下有所反弹,但供需预期走弱,反弹空间或有限。MEG国产增量及港口累库预期,叠加终端订单不理想,缺乏实质性利好下或将维持偏弱。