行情复盘

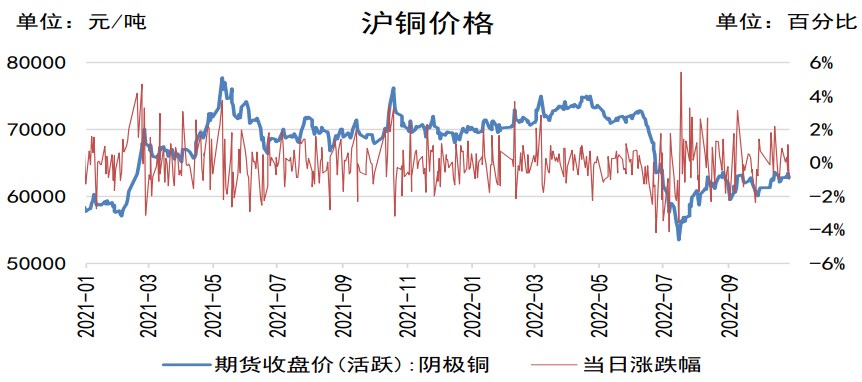

10月28日,铜期货主力合约收跌1.01%至62830元/吨。

策略提示

策略上可以考虑在6.3万元每吨附近建立空单,止损位置设置的相对较近。

后市展望

本周基本面或继续保持,但是由于美联储将举行利率决议,叠加上述因素,铜价或将在本周出现剧烈波动,向下的概率相对较大。

背景分析

9月电源投资完成额同比大增65%至717亿元,1-9月累计同比增加25.1%至3926亿元;9月电网投资完成额同比基本持平,1-9月累计同比增加9.1%至3154亿元。

研报正文

市场回顾:沪铜主力期货合约在上周继续保持相对强势,由于主力期货换月的原因,铜价保持在了6.3万元每吨附近,实际依然保持一定的增长。

美元指数在上周从112附近回落到110附近,成为铜价强势的主要原因。国内国外出现一定的分歧,外盘相对较弱,内盘相对较强,反映出内外需求的不同。

现货方面升水一度回归正常,而后再度扩大,上海有色现货价格报在64600元每吨。进阶数据方面,精废价差小幅回落至862元每吨,TC/RC接近90/9,,20天铜价波动率维持在5%以下。

宏观方面,欧洲央行将三大主要利率均上调75个基点,符合市场预期。美国三季度实际GDP年化环比上升2.6%,高于市场此前预期的2.4%。基本面,下游需求在第四季度出现季节性向好,尤其是电力电网端,铜杆、铜排等需求较为旺盛。

宏观:美国三季度实际GDP年化环比上升2.6%,高于市场此前预期的2.4%,在连续两个季度萎缩后重回正增长。数据还显示,美国第三季度核心PCE物价指数年化环比升4.5%,较前值4.7%小幅回落。

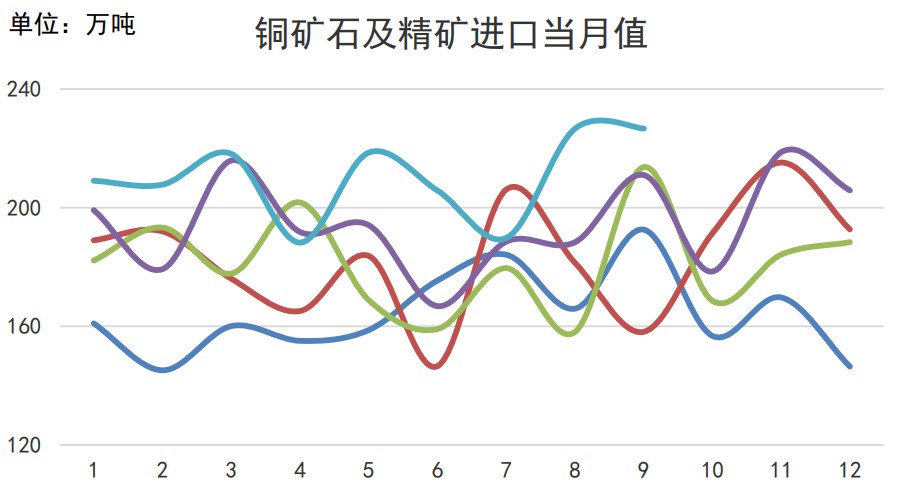

供给:9月铜精矿进口同比增加7.49%至227万吨,得益于近两个月的进口激增,上半年的进口偏紧状态已经有所缓解,1-9月累计同比减少1.17%,达到1892万吨%;9月精炼铜进口同比增加42.9%至35万吨,1-9月累计同比增加10.92%至271万吨。

需求:9月电源投资完成额同比大增65%至717亿元,1-9月累计同比增加25.1%至3926亿元;9月电网投资完成额同比基本持平,1-9月累计同比增加9.1%至3154亿元。

库存:上期所库存单周消耗2.6万吨,回到了6.3万吨;LME库存也大幅消耗1.8万吨至12万吨附近。

观点及策略:上周铜价的走势和美元指数的走势密切相关,叠加需求环比较好,铜价短期涨幅明显。然而宏观方面的隐患不容忽视。

首先,欧洲央行加息75个基点是对美联储的施压,后者很可能在11月的利率决议上同样加息75个基点来维持货币的平衡。

其次,美国三季度GDP好于预期,说明紧缩型货币政策并未对经济发展造成太大的负面影响,也为美联储加息提供了支持。最后,美元指数从114的高位回落,不排除会在108附近遭遇阻力后,借着美联储加息出现强势反弹。

本周基本面或继续保持,但是由于美联储将举行利率决议,叠加上述因素,铜价或将在本周出现剧烈波动,向下的概率相对较大。策略上可以考虑在6.3万元每吨附近建立空单,止损位置设置的相对较近。