行情复盘

10月31日,原油期货主力合约收跌1.22%至679.8元/桶。

策略提示

暂时观望。

后市展望

同时市场还要考量原油市场供应端变化与宏观利空对大宗商品市场的冲击的影响以及投资者预期的变化,这也会让油价在今年剩余时间不可避免的继续有较大波动存在。总体来看,油价或继续震荡。

背景分析

根据美国能源情报署(EIA)的月度报告,2023年美国原油日产量料增加94万桶,至1295万桶。到2022年,美国石油总消费量将增加80万桶/天,至2058万桶/天。

研报正文

一、行情回顾

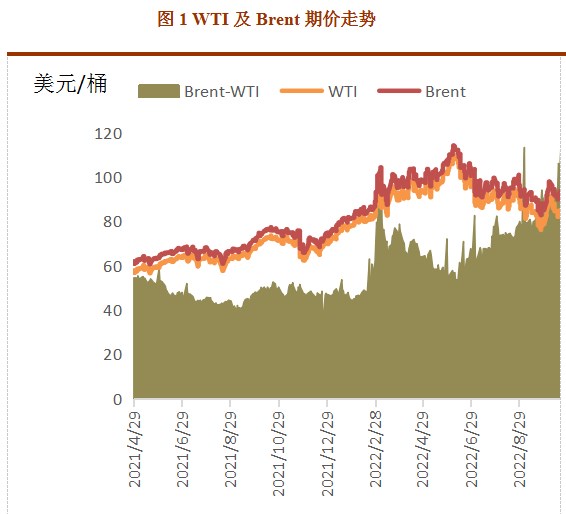

截至2022年10月28日当周,油价整体走高。本周,美元汇率回落,为原油市场提供支撑;美国原油出口量激增至历史高点。

美国第三季度GDP表现强于市场预期,扭转了前两个季度的下跌趋势,增长2.6%,创2021年第四季度以来新高,而预期增长2.4%,市场对于经济可能衰退和原油需求下降的担忧降温。

2022年10月28日布伦特、WTI期货结算价分别为95.77、87.90美元/桶。拜登政府被迫考虑重新制定限制俄罗斯石油价格的计划,因投资者对该计划持怀疑态度,以及原油波动和央行加息给金融市场带来了越来越大的风险。

时至今日,关于俄罗斯石油海运出口的价格上限仍未有定论,若该项价格禁令按时实施,则俄罗斯或将以减产反击,供给紧张进一步推高国际油价,价格禁令能否有效实施尚且存疑。

二、行业要闻

1、日本经济产业省宣布,日本将释放约480万桶国家储备原油。据日本时事通讯社报道,为配合由国际能源署牵头的发达国家释放储备原油行动,日本将拍卖约480万桶国家储备原油,以平抑飙升的国际油价。

据日本广播协会电视台报道,日本将从北九州市白岛国家石油储备基地、长崎县新上五岛町上五岛国家石油储备基地、鹿儿岛市ENEOS喜入基地释放这批原油,最早可于6月20日交付中标者。

2、石油输出国组织(OPEC)及其包括俄罗斯在内的盟友组成的OPEC联盟同意继续坚持每月小幅增产43.2万桶/日的计划,顶住了要求其加大增产力度的压力,还宣布不再将国际能源署(IEA)作为数据来源,这一迹象表明,该联盟与西方的对峙正在加剧。

3、加拿大能源监管机构(CER)表示,由于国内管道供应增加,而纽芬兰的一家大型炼油厂仍处于闲置状态,2021年加拿大的原油进口量降至30多年来的最低水平。

CER在一份分析报告中称,2021年进口量下降了近20%,从2020年的57.9万桶/天降至47.3万桶/天。该监管机构表示,多种因素导致进口量下降,包括流入安大略省/魁北克的国内原油管道增加,以及Cresta基金管理公司拥有的纽芬兰日产13.5万桶的卡姆拜钱斯(Come-by-Chance)炼油厂仍处于闲置状态。

4、巴国油和Equinor已开始生产Roncador提高石油采收率(IOR)项目的头两口井。Roncador油田位于巴西海岸的Campos盆地,自1999年开始投产,是该国第五大产油资产。巴国油是该项目的运营商,拥有该油田75%的股权;Equinor拥有25%的股份。

5、根据美国能源情报署(EIA)的月度报告,2023年美国原油日产量料增加94万桶,至1295万桶。到2022年,美国石油总消费量将增加80万桶/天,至2058万桶/天。

6、据石油输出国组织(欧佩克)最新披露的月度石油市场报告显示,今年全球石油需求和全球经济增长预期有所下调。据预计,今年全球石油需求增速为每日367万桶,较之前的预测少了48万桶。

与此同时,全球经济增速预期也从此前预计的4.2%下调至3.9%。欧佩克指出,俄乌冲突的爆发、全球高通胀以及新冠疫情的持续蔓延是该组织下调预期的主要原因。

三、观点总结

上周国际油价逆势收涨,商品指数大跌刷新了100天以来低点,黑色、化等板块很多品种创出年内新低,国内股市、商品市场风险偏好跌入冰点,在此背景下,油价仍然走出强势抗跌表现,周线仍然收涨,同期表现明显强于其他工业品。

油价能有如此表现,显然与OPEC宣布减产之后,投资者对于油价的评估有了明显的改变有直接关系,虽然拜登政府在OPEC减产决定之后表达了强烈不满,并认为OPEC方面在美国中期选举之前减产是非常明显的政治敌对行为,威胁要对沙特等OPEC成员国进行反制。

但二周时间过后,除了推出继续抛售之前1.8亿桶战略储备中剩余的1500万桶原油,并没有更新的举措,这也让之前市场对美国政府全力打压油价的担忧情绪逐步缓解,油价也在守住90美元关口后走势回暖。

接下来市场还是需要继续评估后续包括OPEC减产、美国战略抛储结束和欧盟对俄罗斯石油禁令迎来执行阶段后本年度剩余时间供应端缩量带来的影响。

同时市场还要考量原油市场供应端变化与宏观利空对大宗商品市场的冲击的影响以及投资者预期的变化,这也会让油价在今年剩余时间不可避免的继续有较大波动存在。总体来看,油价或继续震荡。

策略建议:观望。

风险因素:地缘政治风险。