行情复盘

11月4日,铝期货主力合约收涨2.03%至18385元/吨。

策略提示

短期做震荡判断。

现货市场

现货市场长江现货周均价18084元/吨较上周-458元/吨;南储现货周均价18340元/吨,较上周-362元/吨。现货华南市场货源不足,接货商积极寻货,成交氛围不错。

背景分析

1-9月我国十种有色金属产量4982.8万吨,同比增长2.8%。其中,精炼铜、铅、原铝产量分别为806.3万吨、556.6万吨、2987.5万吨,同比分别增长2.9%、4.7%、2.8%;锌产量为498.7万吨,同比下降0.1%。

研报正文

一、行业要闻

1.荷兰Aldel铝冶炼厂因能源价格高企宣布破产,该厂2021年已停产。

2.因采暖季到来环保要求更严格以及电解铝成本长期居高共同影响,河南部分电解铝企业计划减产5%-10%,或涉及产能10万吨左右,预计一个月到一个半月完成减产计划。

3.据我的有色网:10月31日18:00至11月15日18:00,三坪站各类货物(集装箱除外)因交通管制无法出货,乌东、昌吉站各类货物因交通管制无法出货。

4.目前印度尼西亚筹划、在建、建成的电解铝产能将超900万吨/年,或超1000万吨/年。目前印尼建成的氧化铝厂为4家,另有8家氧化铝厂在建,建成后印尼将拥有12家氧化铝厂,对铝土矿需求量可达3750万吨/年。

5.云南省自然资源厅、云南省发展和改革委员会等七部门联合印发《云南省矿产资源总体规划(2021—2025年)》(以下简称《规划》)。

《规划》提出适度扩大铜铝土矿开发规模。以大中型铜矿为主,适度扩大铜矿开采能力,保障国内铜矿资源供给。

不再新建年产矿石量30万吨以下的铜矿。以滇东南为重点,适度扩大铝土矿开采规模,为绿色铝产业发展提供资源保障。

6.四川万顺中基年产13万吨铝板带箔项目两条铸轧线已于9月投产,计划今年内投产九条线,争取春节前投产一条冷轧线。明年6月底前十三条铸轧线、两条冷轧线全部达产。

7.据国家统计局数据,1-9月我国十种有色金属产量4982.8万吨,同比增长2.8%。其中,精炼铜、铅、原铝产量分别为806.3万吨、556.6万吨、2987.5万吨,同比分别增长2.9%、4.7%、2.8%;锌产量为498.7万吨,同比下降0.1%。

二、行情评述

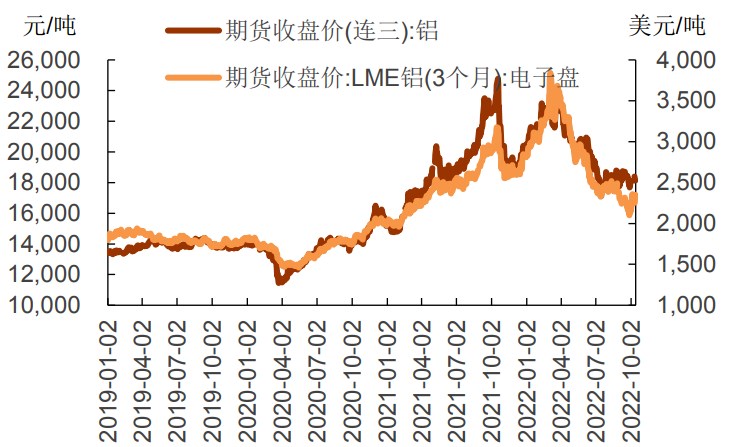

外盘铝价本周窄幅震荡,伦敦金属交易所对俄罗斯铝的制裁目前尚无后续,市场恐慌情绪缓和;欧盟预计欧元区10月通胀率为10.7%,或创25年来新高,欧元大跌,美元上涨。

美联储加息落地,本次加息75基点,美联储表示12月加息或放缓,但大概率仍旧继续加息,伦铝小幅下行之后回升震荡,周内开2230.5美元/吨,高至2363.5美元/吨,终收于2350美元/吨。

沪铝方面,本周沪铝价格主要受消息面和疫情影响波动。散点疫情持续扩散,铝锭运输受限,进一步影响下游加工企业需求以及消费,沪铝价格一路下行至17425元/吨;但部分地区传出降负荷以及减产传闻,提振沪铝价格,沪铝价格反弹回升至18490元/吨,收于18480元/吨,+265元/吨,+1.45%。

现货市场长江现货周均价18084元/吨较上周-458元/吨;南储现货周均价18340元/吨,较上周-362元/吨。现货华南市场货源不足,接货商积极寻货,成交氛围不错。

华东市场持货商趁涨出货,接货商看跌,采购情绪较低,成交一般。宏观方面,美联储再次大幅加息75个基点,将联邦基金利率的目标区间提升至3.75%-4%,符合市场预期。

本次美联储决议声明暗示可能放缓加息步伐,但也表明利率高点将更高,且利率在高位停留的时间将更长进而预期未来经济软着陆可能性更低。议息会议结束后美股三大股指大跌,美债收益率普遍上行。资产价格的表现也反映了货币紧缩远未结束。

美国10月ISM制造业PMI降至50.2,创2020年5月以来新低,预期为50。同日公布的数据显示,美国10月Markit制造业PMI终值50.4,创2020年6月份以来终值新低。

欧元区MarkIT制造业PMI初值录得46.6,低于市场预期的47.8,创2020年6月份以来新低。欧元区10月CPI初值同比上升10.7%,续创历史新高,高于预期的10.2%及9月终值9.9%。欧元区三季度GDP初值同比增长2.1%,符合预期,较二季度4.1%的增幅“腰斩”。

中国中国10月官方制造业PMI49.2,预期50,前值50.1。10月官方非制造业PMI48.7,预期50.1,前值50.6。

供应端,本周内蒙古继续新投产;广西、四川地区继续复产,但复产速度仍旧较慢,四川地区反馈,目前电力不足,全力复产较为困难,该地区多数电解铝企业计划只复产一部分产能,其余产能或明年3月之后再考虑复产,部分企业产能已恢复至计划数量,今年或难有增加。

本周河南地区由于采暖季到来后更严格的环保要求以及近期不断上升的成本压力,有减产计划,贵州地区也由于电力不足有降负荷传闻,后续供应有下行预期。

消费端,上涨1.2个百分点至67.2%。分版块来看,本周铝线缆及铝箔版块开工有所增长,主因河南地区企业开工受疫情影响减弱,企业开工好转,补产前期订单。周内广东、山东等地疫情对型材等版块有所干扰,企业开工受限下滑。

此外,上游铝棒厂发运铝棒仍然受阻,推动各地铝棒加工费维持高位,型材企业采购方面也是有所观望,逢低采购为主。预计下周开工率或仍受疫情影响。

周内铝合金及铝板带等版块生产整体持稳,企业多按订单生产为主,周内铝价深跌,企业多低价补库,但再生铝合金价格低迷,企业盈利不佳,后续开工难言好转。

整体来看,目前国内多地突发疫情对下游加工企业影响较大,目前加工企业运输不畅成品库存出现了一定的增加,这一定程度考验下游的现金回笼速度。

目前据企业反馈,河南等地封控有所放松,但此消彼长的突发疫情也将会干扰后续下游开工。库存方面,11月3日铝锭社会库存56.8万吨,较上周四减少5.5万吨,铝棒社会库存7.4万吨,较上周四增加0.7万吨。

LME铝库存周内增加1.7万吨至58.7万吨。成本利润,上周理论行业电解铝完全平均成本18021.36元/吨,利润62.5元/吨较前-437.89元/吨。

三、行情展望

宏观面,美联储如期宣布加息75个BP,同时利率决议声明暗示可能放缓加息步伐,但也留了一些伏笔,表明利率高点将更高,且利率在高位停留的时间将更长,这种持久的紧缩对风险资产反弹形成制约,后续也会对价格形成压制。

基本面上,疫情管制地区运输问题尚未解决,前日河南又宣布减产10万产能计划,虽然是利好消息,但减产量级不大,未来两个月四川、内蒙古和贵州的复产远超10万吨水平,供应减量很快将被弥补,对铝价虽然有一定支撑作用,但尚难以达到支持铝价持续上涨的动力。

本周虽然去库仍然大幅去库但仍然是入库较少的被动去库以及万八下方下游低价备货行为导致,大幅去库或难延续,且因运输问题影响的到货,等运输通畅之后到货的压力会比较大,目前的几个利多因素可持续性不强,铝价低位反弹之后上方空间依然不大,短期做震荡判断。