操作建议

暂时观望。

策略提示

震荡行情。

背景分析

曹妃甸煤炭库存371万吨,环比减少14万吨;京唐港库存62万吨,环比减少4万吨。黄骅港煤炭库存190万吨,环比增加14万吨。

风险提示

政策的突然调整,市场煤需求表现,疫情以及物流影响,长协煤运行情况,煤矿安全事故等,欧美能源危机情况,宏观大环境等,进口煤超预期。

研报正文

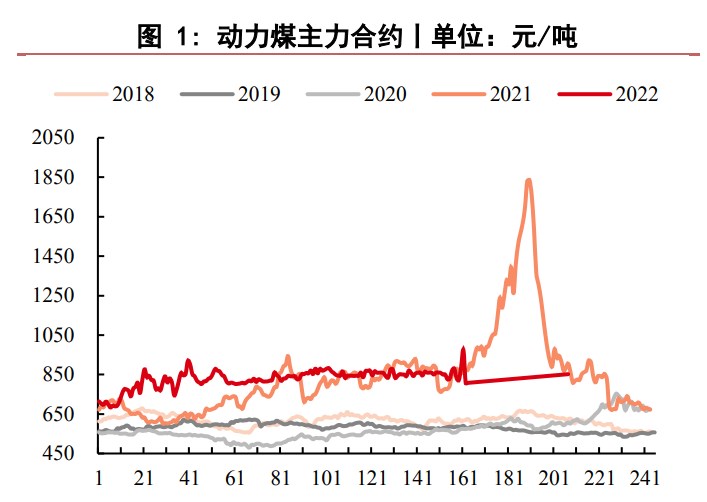

期货与现货价格:

产地指数:截至11月10日榆林5800大卡指数1198元,周环比涨3元;鄂尔多斯5500大卡指数1072元,周环比持稳;大同5500大卡指数1166元,周环比持稳。

港口指数:截至11月10日,CCI进口4700指数138美元,周环比降9美元,CCI进口3800指数报99美元,周环比降6美元。

港口方面:截至到11月11日,北方港口总库存为1079万吨,环比11月4日减少2万吨。其中,秦皇岛煤炭库存456万吨,环比减少34万吨;曹妃甸煤炭库存371万吨,环比减少14万吨;京唐港库存62万吨,环比减少4万吨。黄骅港煤炭库存190万吨,环比增加14万吨。

电厂方面:截至11月10日,沿海8省电厂电煤库存3158万吨,环比11月4日减少13万吨。平均可用天数为18天,环比11月4日减少1天。电厂日耗179万吨,环比11月4日增加9万吨。供煤167万吨,环比11月10日增加8万吨。

海运费:截止到11月4日,波罗的海干散货指数(BDI)报于1323点,环比3日上涨33点,开始止跌回升;海运煤炭运价指数(OCFI)报于848.2,国内运价继续延续下跌态势。

海运费:截止到11月11日,波罗的海干散货指数(BDI)报于1390点,环比4日上涨67点,周内呈现上涨态势;海运煤炭运价指数(OCFI)报于738,周内国内运价继续延续下跌态势。

整体来看,主产地方面,上周整体延续弱势,出货情况一般,部分煤矿销售较为困难,受疫情管控影响,汽运受阻,煤矿库存较高。

目前下游需求热情不高,电厂以拉长协为主,化工以及贸易商仅按需采购。煤矿当前心态较为复杂,一方面即将开启的全面供暖对耗煤量有所增加,对煤价有所支撑。

但另一方面的疫情管控导致煤炭销售困难;港口方面,近期大秦线运力缓慢恢复,发运量有所增加,港口市场成交价格继续下探。

当前下游观望为主,实际成交偏少,还盘与报价相差甚大;进口煤方面,当前国内终端观望为主,认为后期国内煤价有继续下跌的可能性,对进口煤市场参与较少。

综合来看,当前煤炭处于一个关键时期,利多因素在于当前铁路到港量依然偏少,港口库存不断去化。且中旬北方地区则展开全面供暖,对煤价来说是一个较大支撑。利空因素在于当前处于绝对淡季,叠加疫情不断多地爆发,致使电厂日耗难以向上攀升。

外加化工需求一般,由化工煤下跌可能会带来动煤的连锁反应。国际煤市有所偏弱下进口煤可能会超预期,因此带来边际效应的下跌。以及我们政策的压制也不能忽视。但当前期货流动性严重不足,因此我们建议观望为主。

策略:

单边:中性观望。

风险:政策的突然调整,市场煤需求表现,疫情以及物流影响,长协煤运行情况,煤矿安全事故等,欧美能源危机情况,宏观大环境等,进口煤超预期。