行情复盘

11月15日,棉花期货主力合约收涨0.56%至13395元/吨。

主力持仓

11月15日,棉花期货主力持仓呈现多空双减局面。

后市展望

目前纺织企业成品库存高企,多地受疫情影响,发运不畅,生产积极性下降难以带动棉花需求。总的来看,近期终端消费难言乐观,郑棉自身基本面整体依旧维持弱势震荡为主。

背景分析

累计加工皮棉144.9万吨,同比减少88.2万吨,较过去四年均值减少102.8万吨,其中新疆加工138.4万吨;累计销售皮棉14.9万吨,同比减少2.0万吨,较过去四年均值减少34.6万吨。

研报正文

【周度行情】

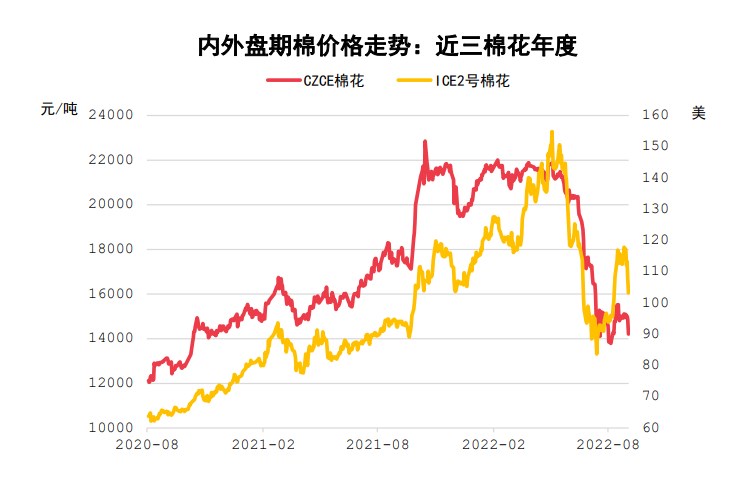

本周,宏观方面,美国10月CPI同比增长7.7%,低于市场预期,前值为8.2%。美国9月核心CPI也低于预期,同比增长6.3%,前值为6.6%。美国10月份CPI同比增长率直落0.5%。

CPI同比增长率自今年6月9.1%的高点以来,连续四个月下降,以较大降幅进入了7%的区间。可以看出美国高通胀的格局正在恢复,市场预期美联储加息幅度或将持续下降。

本周美元指数大幅下跌,降至近三个月的低点,在此背景下商品市场整体表现亮眼。国内方面,本周五党中央进一步优化二十条防疫举措,令市场多头人气有所恢复,商品市场得到提振,郑棉也跟随反弹。

本周美棉主力12合约涨1.08%或0.94美分/磅,开盘价86.23美分/磅,收盘价87.99美分/磅,最低价84.19美分/磅,最高价89.31美分/磅,周均价87.26美分/磅,成交量减22305手至11.8万手,持仓量减44583手至48147万手。

本周郑棉主力01合约涨0.87%或115元/吨,开盘价13280元/吨,收盘价13300元/吨,最低价12865元/吨,最高价13465元/吨,周均价13172元/吨,成交量减49.6万手至334.3万手,持仓量减29248手至51.1万手。

【基本面分析】

国际市场:

①USDA11月全球供需数据中性偏空。

②美棉产区干旱情况:近一周全美降雨普遍偏多,整体旱情略有改善。

③未点价卖单数量下行,为五年同期偏低水平。

国内市场:

①全国新棉加工率为34.7%,同比下降18.5个百分点。

②下游负荷:本周纱厂、布厂负荷均有所回落。

③下游原料库存:纺企棉花库存处五年低位,织厂棉纱库存明显下降。

④下游成品库存:棉纱、全棉坯布库存均处五年高位。

中国棉花购销周报:

截至2022年11月10日,全国新棉加工率为34.7%,同比下降18.5个百分点,据国家棉花市场监测系统对14省区46县市900户农户调查数据显示,截至2022年11月10日,全国新棉采摘进度为90.0%,同比提高0.8个百分点,较过去四年均值下降0.1个百分点,其中新疆采摘进度为90.0%。

全国交售率为76.8%,同比下降9.6个百分点,较过去四年均值下降10.5个百分点,其中新疆交售率为80.2%。

另据对60家大中型棉花加工企业的调查,截至11月10日,全国加工率为34.7%,同比下降18.5个百分点,较过去四年均值下降18.6个百分点,其中新疆加工34.7%;全国销售率为3.6%,同比下降0.4个百分点,较过去四年均值下降6.8个百分点。

按照国内棉花预计产量603.2万吨(国家棉花市场监测系统2022年9月份预测)测算,截至11月10日,全国累计交售籽棉折皮棉416.9万吨,同比减少20.8万吨,较过去四年均值减少49.9万吨,其中新疆交售399.1万吨。

累计加工皮棉144.9万吨,同比减少88.2万吨,较过去四年均值减少102.8万吨,其中新疆加工138.4万吨;累计销售皮棉14.9万吨,同比减少2.0万吨,较过去四年均值减少34.6万吨。

【分析与展望】

宏观方面,美国10月CPI同比增长7.7%,低于市场预期,前值为8.2%。美国10月份CPI同比增长率直落0.5%。

CPI同比增长率自今年6月9.1%的高点以来,连续四个月下降,以较大降幅进入了7%的区间。市场预期美联储加息幅度或将持续下降。

本周美元指数大幅下跌,降至近三个月的低点,在此背景下商品市场整体表现亮眼。国内方面,本周五党中央进一步优化二十条防疫举措,令市场多头人气有所恢复,商品市场得到提振。

国内行业层面,供应端国内新棉采收已达75%以上,预计全国新棉产量在600万吨左右,上游供应仍然充足,旧做结转库存依旧偏高。

目前北疆新棉收购进度在七成左右,南疆稍慢,疫情防控措施影响,轧花厂收购困难,导致新棉收购、加工、公检进程依旧缓慢,预计2022年新棉收购完成时间或推迟至11月底,目前内地市场依旧消化旧棉为主;需求端,目前织厂以小、短单为主,在机订单仍以秋冬为主,春夏订单询价少。

由于订单及库存原因,纺企刚需采购补库随用随买为主,纺织企业成品库存仍然较高。

库存方面,商业库存维持高位,近月棉花销售速度缓慢,随着新棉逐步上市,上游轧花厂销售压力加大。

替代品方面,棉花与替代品涤短、粘短价差近期维持震荡态势,涤短价差仍处在稍高位置,存在替代效应。

终端消费方面,较高的服装库存、疆棉禁令以及部分出口产能转移东南亚都使得市场对后期增速保持怀疑,且目前纺织企业成品库存高企,多地受疫情影响,发运不畅,生产积极性下降难以带动棉花需求。总的来看,近期终端消费难言乐观,郑棉自身基本面整体依旧维持弱势震荡为主。