行情复盘

11月17日,豆粕期货主力合约收跌0.26%至4143元/吨。

主力持仓

豆粕期货主力持仓呈现多空双减局面。

期货市场

国内豆类油脂市场延续调整。两粕调整幅度明显收窄,豆粕期价震荡在5日均线和30日均线之间。豆粕期价围绕4150窄幅波动,资金继续离场。

背景分析

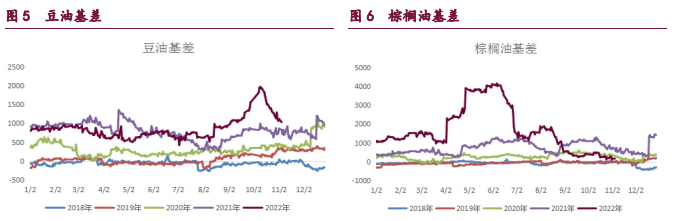

市场开始关注国内豆粕高基差的回归路径,在供应紧张持续,刚需释放的影响下,油厂挺粕抛油思路持续将会制约豆粕现货价格的调整空间,强基差仍是豆粕价格的重要支撑。

研报正文

核心观点:

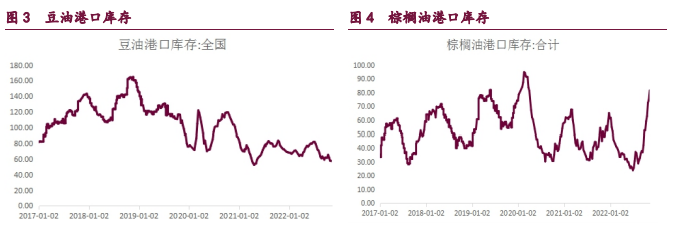

今日国内豆类油脂市场延续调整。两粕调整幅度明显收窄,豆粕期价震荡在5日均线和30日均线之间。豆粕期价围绕4150窄幅波动,资金继续离场。油脂市场中棕榈油表现最弱,跌破60日均线支撑,豆油窄幅波动,菜籽油延续独立强势。

目前市场对美豆产量调整的关注度下降,并逐渐转向美豆需求。对于拉尼娜影响下的南美大豆产量调整进入市场关注视野。基金净多持仓高位运行继续对美豆价格构成支撑。美豆期价易涨难跌对国内进口成本的支撑作用有所体现。

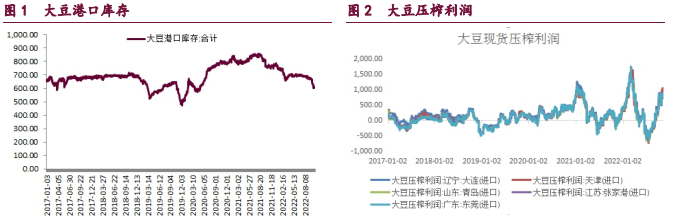

国内大豆到港节奏是市场关注的焦点,12月份的大豆到港增量已是明牌,远期仍有采购缺口,对于缓解国内供应紧张预期影响有限。随着2301合约逐渐临近交割,市场开始关注国内豆粕高基差的回归路径,在供应紧张持续,刚需释放的影响下,油厂挺粕抛油思路持续将会制约豆粕现货价格的调整空间,强基差仍是豆粕价格的重要支撑。

价差来看,随着豆菜粕价差进一步走扩,菜粕性价比优势凸显。后期需要重点关注豆菜粕价差的回归路径和进口加拿大菜籽的到港节奏,尤其是加拿大油菜籽的运输问题是否会持续发酵仍需关注。粕类期价暂以强势调整思路对待。随着油脂市场调整,大豆油粕跷跷板效应有所弱化,菜籽油粕比价明显走强,豆类和菜籽类走势延续分化表现。

1、产业动态

1)巴西最大的农业综合企业集团之一的阿玛吉集团(Amaggi)官员表示,2022/23年度该公司作物播种总面积(包括大豆、棉花和玉米)估计为381,154公顷,比2021/22年度提高约5.6%。该公司农业运营总监佩德罗·瓦伦特表示,公司最初计划将本年度大豆面积维持在上年的17.5万公顷,但是现在倾向于减少到17.06万公顷,同时押注于提高棉花面积。瓦伦特说,本年度棉花播种面积应从上年度14.94万公顷上升到17.51万公顷。2022/23年度该公司的三种作物产量预计为155万吨,比上年的产量119万吨增长超过30%,因为播种面积和单产预计提高。

2)阿根廷农业部发布的报告显示,阿根廷农户的大豆销售继续落后上年同期。截至11月9日,阿根廷农户已预售186.6万吨2022/23年度大豆,比一周前增加了6.5万吨,低于去年同期的313.6万吨。美国农业部11月份预计阿根廷2022/23年度大豆产量为4,950万吨,低于10月份预测的5100万吨。布宜诺斯艾利斯谷物交易所预计大豆产量为4800万吨。截至11月9日,阿根廷农户累计销售3178万吨2021/22年度大豆,比一周前高出24.9万吨,低于去年同期的累计销售量3411万吨。作为对比,11月2日当周销售量为24.8万吨,10月份周度销售量分别为32.3万吨,16.5万吨,5.5万吨和37.6万吨。作为对比,截至9月28日当周销售178.7万吨大豆,因为9月份阿根廷政府为农户提供了1美元兑换200比索的特别汇率,以鼓励加快大豆销售,提高国家外汇储备。

3)马托格罗索州农业经济研究所(IMEA)称,截至11月11日,这个巴西头号大豆主产州的2022/23年度大豆种植进度达到96.17%,高于一周前的93.57%,但是低于去年同期的99.52%。该州2022/23年度大豆种植面积估计为1181万公顷,单产预计为每公顷59袋,产量预计为4181.6万吨。IMEA称,截至10月31日,该州农户预售2022/23年度大豆的比例为32.79%,比上个报告期提高4.04%。2021/22年度大豆的销售比例为92.31%,比上个报告期提高1.91%。

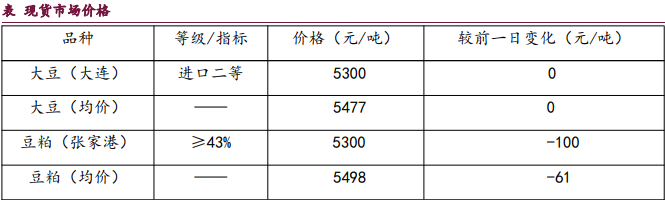

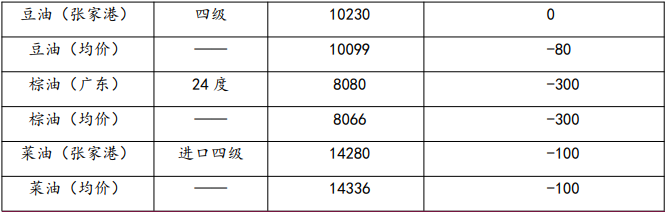

2、现货价格表

3、相关图表