行情复盘

11月18日,石油沥青期货主力合约收涨0.17%至3640元/吨。

策略提示

逢高空BU主力合约。

后市展望

此外,整体来看沥青生产利润尚可,相关炼厂仍维持相对较高的开工率,供需节奏分化后累库趋势或逐渐显现。

背景分析

库存:参考百川资讯数据,截止本周国内沥青炼厂库存率来到31.64%,环比前一周上涨0.18%;与此同时沥青社会库存率录得17.3%,环比前一周下降0.6%。

研报正文

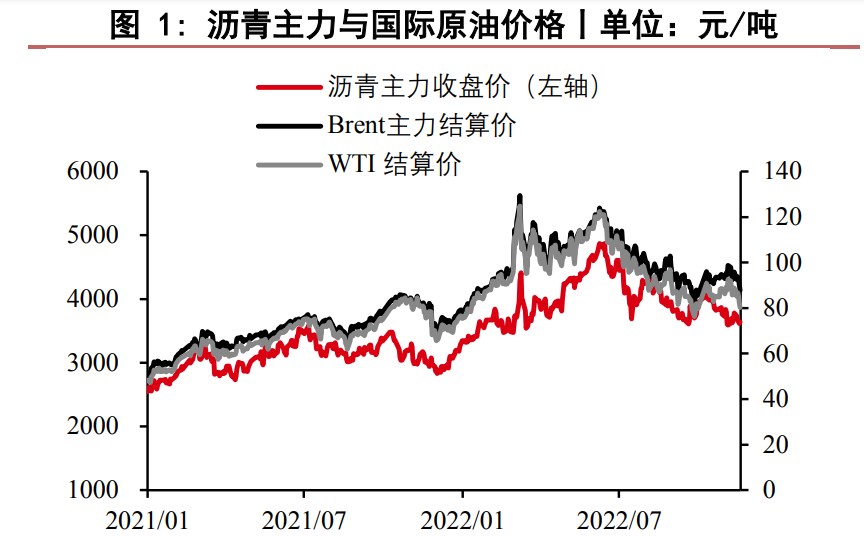

期货市场:上周沥青盘面价格呈现震荡下行走势,原油与现货端价格也弱势运行。

国内供给:目前国内供应与装置开工相比9月下旬有所回落,但仍处在年内高位。参考百川资讯数据,截止本周国内沥青装置开工率来到44.36%,环比前一周下降2.03%,但目前的开工率水平仍处在年内高位区间。

未来一周,华东地区的宁波科元短暂停产后计划复产沥青,上海石化11月下旬同样也有复产沥青的计划,加之华北地区的河北鑫海11月下旬计划增加排产,整体开工负荷率可能出现小幅反弹。

需求:近期随着旺季结束,全国(尤其是北方地区)降温,终端需求开始季节性回落的趋势。未来一周,随着气温逐步下降。山东、华北等地沥青刚性需求也将在本月底逐渐收缩,沥青整体消费延续下滑态势。

南方地区虽然气温适宜,但局部降雨叠加终端资金偏紧、市场情绪偏弱等因素,需求难有突出表现。此外,沥青现货市场仍处于快速下跌的状态,市场投机情绪同样较为低迷。

库存:参考百川资讯数据,截止本周国内沥青炼厂库存率来到31.64%,环比前一周上涨0.18%;与此同时沥青社会库存率录得17.3%,环比前一周下降0.6%。

利润:上周沥青利润有所回升,整体理论利润处于盈亏平衡线附近。

价差:本周新加坡沥青与高硫180CST燃料油的比值为1.318,较上周上涨0.017,本周新加坡沥青及燃料油价格均上涨,但沥青涨幅更大,带动二者比值上涨,生产沥青的经济性好于高硫燃料油。

逻辑:近期沥青市场呈现弱势运行的状态,现货价格持续下跌,基差从高位明显回落。目前来看,价格支撑因素不足。

一方面,原油价格再度弱势回调,市场对需求端的担忧对油市形成压制;另一方面,沥青基本面也呈现出边际转弱的趋势。具体而言,终端消费跟随季节性逐步转弱,而目前的价格还难以吸引潜在冬储需求。

此外,整体来看沥青生产利润尚可,相关炼厂仍维持相对较高的开工率,供需节奏分化后累库趋势或逐渐显现。

基于当下的市场现状与预期,我们对BU维持中性偏空的观点,考虑到原油成本端的上行风险以及现货升水的结构,建议以逢高空的思路为主。同时可以关注库存拐点兑现后远月合约(BU2301/BU2306)的反套机会。

策略:逢高空BU主力合约;关注库存拐点兑现后的反套机会(BU2301/BU2306)。

风险:沥青炼厂开工率大幅下滑;焦化装置开工率大幅提升;终端道路需求超预期。