主力持仓

11月25日,铁矿石期货主力持仓呈现多增空减局面。

操作建议

区间操作。

期货市场

连铁01合约758(+4.5)元/吨;连铁05合约726(+2)元/吨;掉期12合约99.75(+1.2)美金/吨,折内盘约804(+12)元/吨。

风险提示

终端需求加速落地,内矿供给难以回补(上行风险);终端需求改善不及预期,高炉环保限产(下行风险)。

研报正文

周度回顾

各港口最低价:PB粉750(+4)元/吨;卡粉835(+5)元/吨;普氏价格99.65(+0.55)美金/吨;连铁01合约758(+4.5)元/吨;连铁05合约726(+2)元/吨;掉期12合约99.75(+1.2)美金/吨,折内盘约804(+12)元/吨。

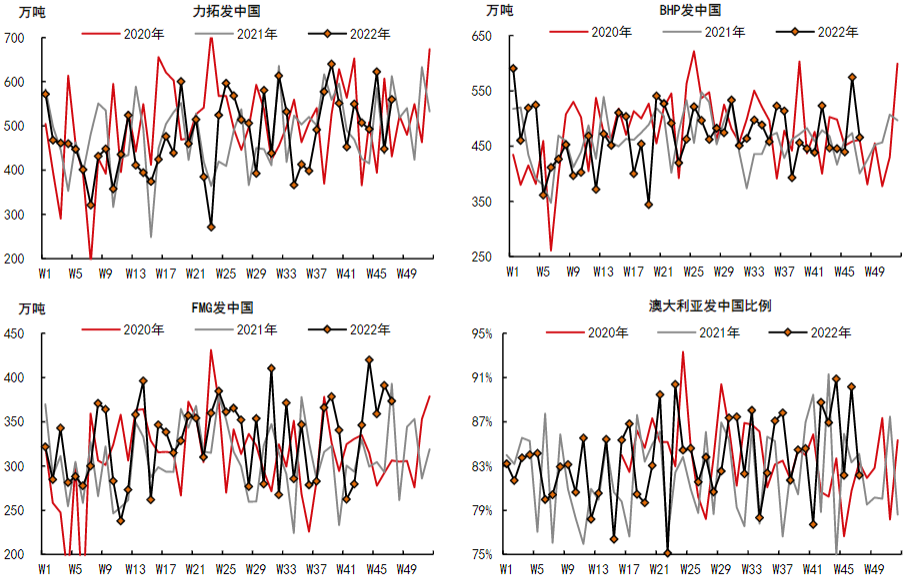

供给:澳洲发中国量

澳洲方面发运共计1890万吨,环比增加165万吨,高于同期水平;三大矿山中,除必和必拓发运下降外,其余两大矿山发运均有增量。

澳洲非主流矿山发运216万吨,环比增加74万吨,澳矿发往国内比例重新回落至82%。

本周澳洲港口检修减少,预计发运逐渐企稳。

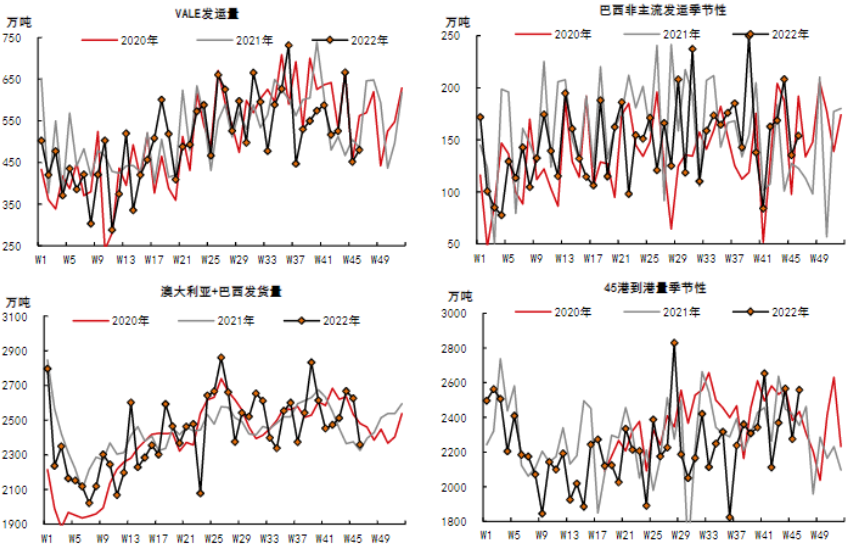

供给:巴西发运量

巴西发运778万吨,环比增加144万吨。澳巴发运总量大幅回升,合计2667(+309)万吨。

上周45港到港量共计2293万吨,环比回落266万吨。根据发运量预估,本周到港量将小幅增加;由于目前铁水产量处于低位,港口或持续累库。

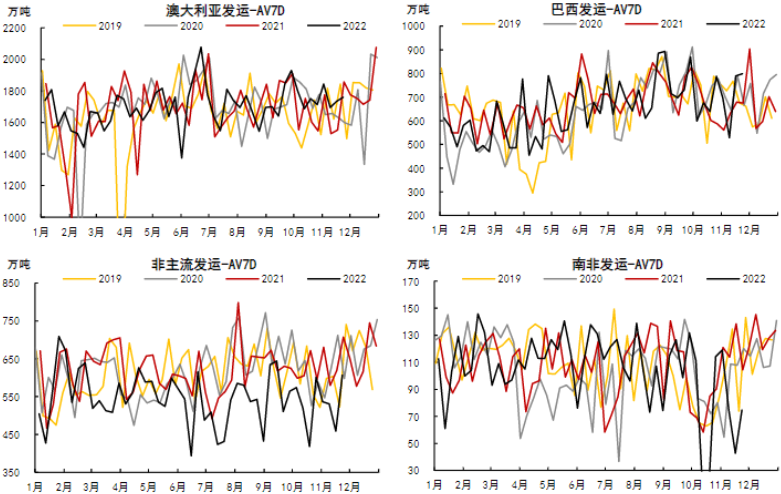

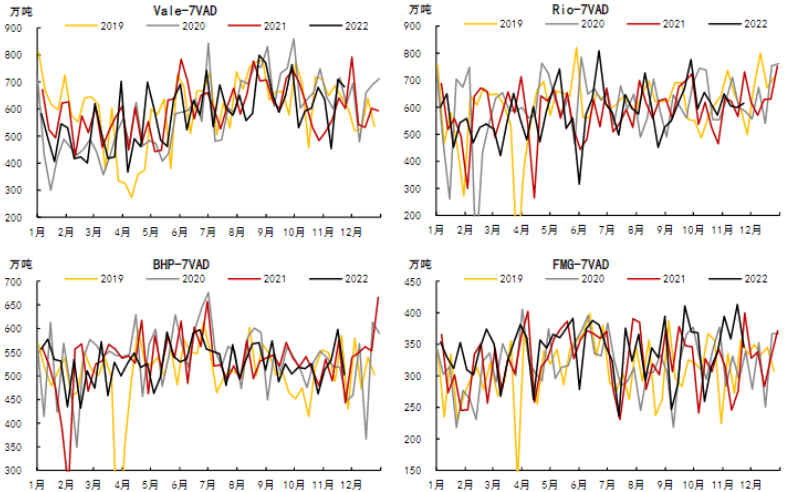

供给:发运高频

根据高频数据显示,本周全球铁矿发运总量增加,澳巴地区发运基本持稳,增量主要来自于非主流地区。非主流方面发运低位回升,印度、南非和加拿大地区皆有明显增量。

四大矿山中,除力拓发运小幅增加外,其他三大矿山发运回落。四大矿山在三季报中均表示,维持全年发运目标不变,铁矿供给在四季度仍有韧性。

全球发运总量增加。发往国内的比例减少,发往欧洲、日韩地区的比例小幅下降。

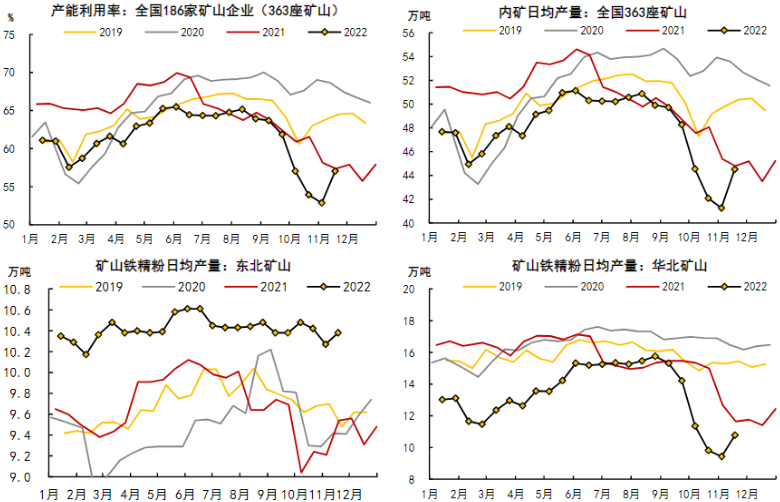

供给:内矿

国内矿山铁精粉日均产量44.52万吨(+3.25),同比减少-0.28万吨,接近于同期水平;东北地区矿山日均产量10.38万吨(+0.11),同比增加0.84万吨;华北地区矿山日均产量10.77万吨(+1.34),同比减0.88万吨。

本期内矿产量环比大幅回升,东北地区疫情封控影响减少;华北地区除前期遭受事故的矿山外,其他矿山已快速复产。

需求:铁水产量继续下降

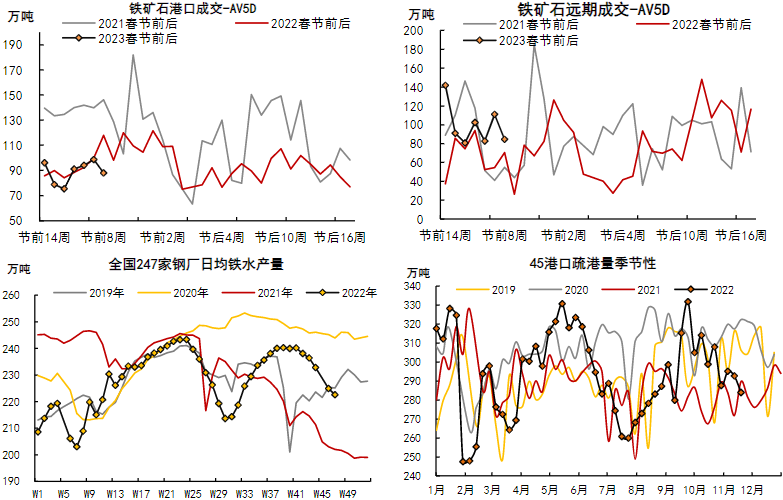

港口现货日均成交88(-11)万吨,远期日均成交85(-26)万吨。

本周日均铁水产量223万吨,继续减少2万吨。日均疏港量284万吨,环比小幅减少9万吨。

45港进口铁矿库存13485万吨,环比增加166万吨。在港船舶数101艘,环比减少2艘;港口区域总库存14837万吨,环比累库166万吨。

根据发运量预估,下周海外到港环比小幅回落。

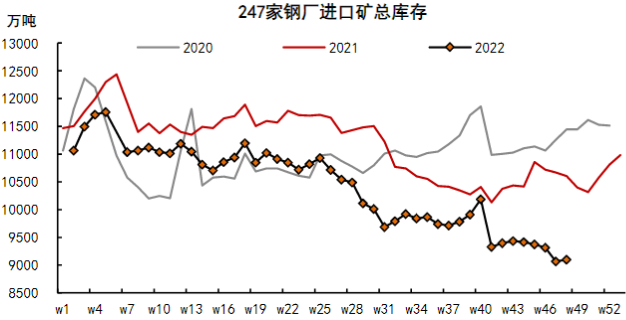

钢厂库存:库存小幅增加

247家钢厂进口矿库存为9098万吨,环比小幅增加31万吨;当前样本钢厂的进口矿日耗为276万吨,环比继续下降3.6万吨;库存消费比33天,环比增加0.5天。

本周钢厂进口矿库存小幅增加,主因华东和沿江地区美金货增加;其余地区则继续去库,其中华北地区因利润持续亏损,库存减量最为明显。此外,除东北地区日耗微增外,其余地区因高炉检修增多,进口矿日耗继续下降。

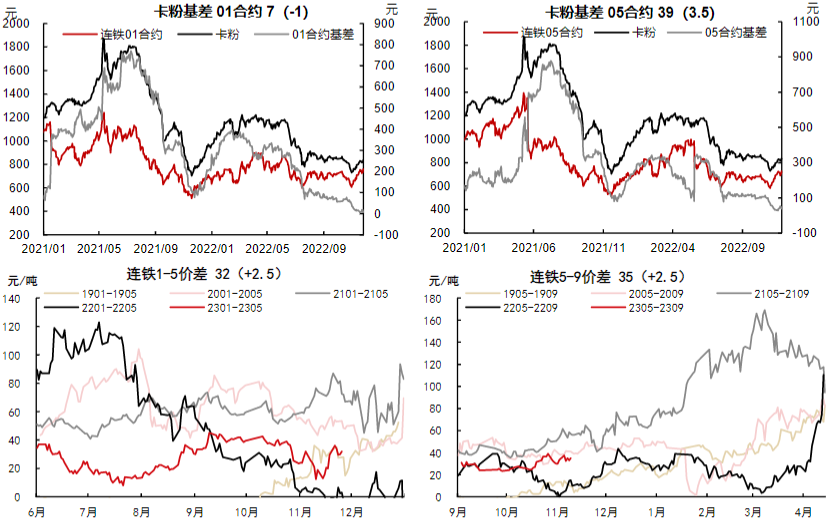

基差&期差

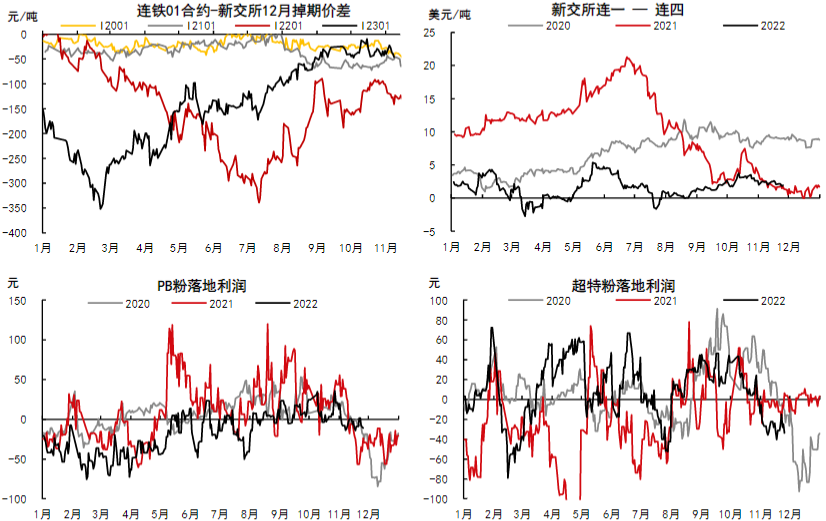

本周(11.21-11.25)01合约基差贴水小幅走缩,期价涨幅较大。1-5价差小幅走扩,宏观需求预期较好。

价差&利润

内外价差-46(-6)元/吨。外盘近远月价差小幅回落,连一—连四价差1.92(-0.15)美元/吨。PB粉落地利润-11(-2);超特粉落地利润-34(-3)。

12月折扣:金布巴粉6.25%(+1.75%);麦克粉1%(+1%);纽曼块$5.6(+2.1)。

总结

海外发运增量、到港环比减少;疏港继续下降,港口小幅累库;铁水产量继续减少,钢厂库存继续下降至历史低位。

目前现实需求依然较弱,但宏观层面政策频出,人民银行、银保监会联合召开全国性商业银行信贷工作座谈会,央行拟向商业银行提供2000亿元免息再贷款,支持保交楼政策;第二支箭扩容逐步落地;国常会再提降准支撑需求预期。

目前处于弱现实与强预期的博弈阶段,后续关注政策落地及疫情扰动情况。

操作建议

区间操作。

风险因素

终端需求加速落地,内矿供给难以回补(上行风险);终端需求改善不及预期,高炉环保限产(下行风险)。