行情复盘

12月1日,棕榈油期货主力合约收跌0.45%至8496元/吨。

主力持仓

棕榈油期货主力持仓呈现多空双减局面。

期货市场

油脂市场中,棕榈油和豆油均是以冲高回落为主,整体依托5日均线支撑运行。

背景分析

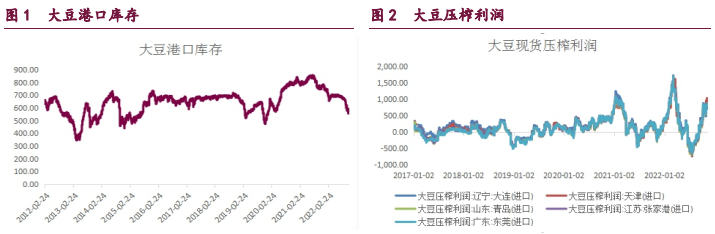

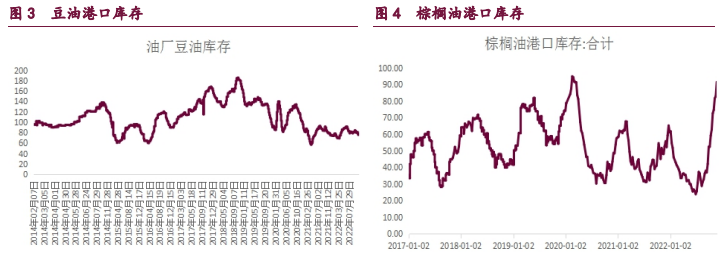

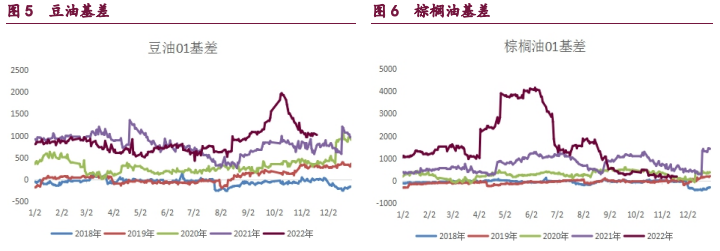

需求来看,目前中国棕榈油库存攀升至5年同期高位。国内市场供需环境明显转弱,高库存低基差仍是棕榈油价格的重要压制,后期关注国内棕榈油库存的变动情况。

研报正文

核心观点

今日国内豆类油脂期价震荡为主,豆粕2301期价冲高回落,距离前期高点一步之遥,盘中减仓3.7万手。菜粕期价震荡偏弱,伴随小幅减仓,回落至30日均线暂获支撑。油脂市场中,棕榈油和豆油均是以冲高回落为主,整体依托5日均线支撑运行。

目前市场关注的焦点集中在油脂市场,市场开始关注生物柴油消费增长对油脂需求的拉动。美豆油制生物柴油投放量增幅不及预期,巴西可能上调生物柴油掺混目标,均从生物柴油的需求角度影响豆油消费预期。

此外,印尼B40道路测试通过,也令市场对棕榈油生物柴油需求抱有乐观预期。东南亚棕榈油减产季叠加拉尼娜影响给棕榈油产量带来的不利影响,尤其是近期部分产区开始出现的降雨引发减产忧虑。同时,马棕出口保持强劲,印尼可能调整DMO政策也将削减印尼棕榈油的出口规模,有助于维持马棕的强进出口,库存存在下降预期。

需求来看,目前中国棕榈油库存攀升至5年同期高位。国内市场供需环境明显转弱,高库存低基差仍是棕榈油价格的重要压制,后期关注国内棕榈油库存的变动情况。豆油关注油厂开工率的恢复情况和下游市场的备货节奏对库存的影响。短期,油脂期价跟随外盘波动,市场资金博弈持续,整体表现被动跟随行情。

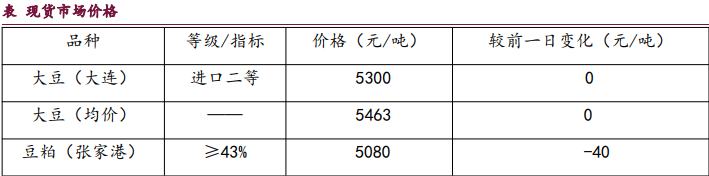

豆类市场,随着拉尼娜影响下的南美大豆产量调整进入市场关注视野,美豆期价天气风险升水开始累积。国内12月份的进口大豆到港增量已是明牌,但港口大豆库存的修复将会是比较缓慢的过程。国内豆粕基差区域性差异明显,短期强现实的供需偏紧继续支撑豆粕价格。在需求保持旺盛的背景下,油厂豆粕低库存难以快速修复,基差回归需求对近月2301合约构成较强支撑。在内外双重驱动下,豆粕期价仍将保持强势,多头思路维持。

1.产业动态

1、周三罗萨里奥谷物交易所称,周二阿根廷农户销售了567,815吨大豆,再次刷新两个月来的最高单日销量,比周一的销售量298,911吨提高了90%。从11月28日到12月31日,阿根廷政府将大豆销售的汇率为230比索兑1美元,比按照官方汇率销售大豆的收入高出近40%,从而鼓励农户积极卖出大豆。在优惠汇率实施前,上周五的大豆销售量只有78,303吨。这是阿根廷政府第二次实施大豆优惠汇率。此前在9月5日到30日期间,阿根廷曾实施200比索兑1美元的优惠汇率,当时的官方汇率在140比索,这有助于农户一个月内销售1330万吨大豆,而通常阿根廷农户每月销售大豆的数量为440万吨。

2、美国农业部将在周四发布月度油籽压榨数据。一项调查显示,分析师们预计10月份美国大豆压榨量将创下10个月来的新高,因为美国新豆收获上市,压榨利润高企,促使加工厂开足马力压榨大豆。分析师们预计10月美国大豆压榨量达到587.7万短吨(相当于1.959亿蒲),比9月份的1.676亿蒲(这也是一年来的低点)提高16.9%,也是去年12月份以来的最高单月压榨量,也是历史同期第三个压榨高点,但是低于去年10月份的1.969亿蒲。

3、巴西帕拉那瓜港务局周三表示,由于巴西南部地区的强降雨导致山体滑坡,通往这个最繁忙的谷物和食糖港口的货物运输被迫中断。港务局说,进入港口的货物中约有80%是通过卡车运来,现在估计中断造成的损失还为时过早。运营商和码头现在努力搬运囤积的货物,预计将持续到周末,目前仍不清楚路障何时会被清除。巴西铁路运营商Rumo表示,前往帕拉纳瓜的货运列车服务得到有限恢复。目前货物正在运往港口,目前正在检测铁轨状况。

4、周三,阿根廷政府提高了国内消费的生物柴油价格。阿根廷使用豆油生产生物柴油。官方公报显示,阿根廷经济部能源秘书处追溯性将11月15日至30日销售的生物柴油价格定为每吨242,000比索(1,449美元),比之前的220,000比索调高10%。今后几个月,生物柴油价格将每月调高4%,并在明年3月份调高到283,106比索。新的定价方案从11月30日起生效。

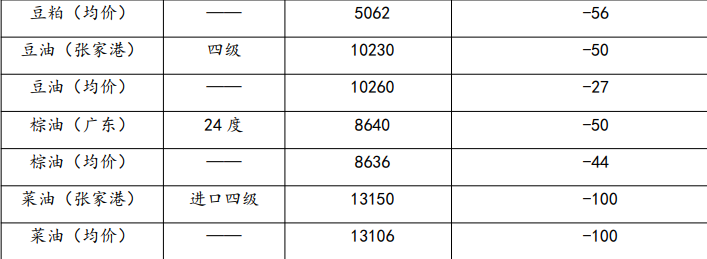

2.现货价格表

3.相关图表