行情复盘

12月14日,豆粕期货主力合约收跌1.72%至4289元/吨。

主力持仓

豆粕期货主力持仓呈现多空双减局面。

背景分析

12月份进入供需两旺的阶段,供应增量虽然明显,但市场刚需较强,近期豆粕成交和提货明显放量。

后市展望

随着豆粕期货近月01合约交割月的逐渐临近,期现回归需求仍将对豆粕期货近月01合约构成支撑,短期期价虽然跟随出现调整,但整体表现明显抗跌。

研报正文

核心观点

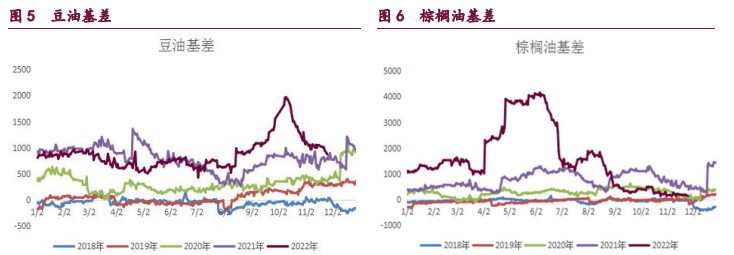

今日国内豆类油脂市场强弱关系发生转换,油脂市场止跌反弹,前期表现强势的豆粕伴随资金的大幅撤离超过12万手,近月2301期价出现调整。随着资金逐渐转向远月05合约博弈,远月合约表现明显抗跌。相比之下,菜粕期价同样呈现出移仓换月迹象,但整体表现明显弱于豆粕。相比粕类,油脂迎来反弹,前期大幅下挫的棕榈油今日盘中反弹幅度超过2%,主力合约随着资金移仓已经切换至2305,但反扑5日均线后受到60日均线的压制,涨幅明显缩减;豆油盘中涨幅超1%,期价收于10日均线附近。

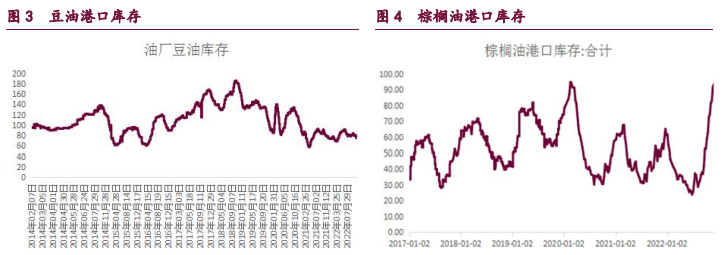

今日盘中油脂期价迎来反弹走势,但目前棕榈油基本面最弱仍是施压期价的主要力量。资金移仓换月进一步放大了近期期价的波动。本周市场关注的马棕报告超预期利多,给价格带来些许提振。报告后市场关注焦点转向近期拉尼娜现象导致雨季暴雨和洪水风险高企,可能阻碍印尼和马来西亚的鲜果串收获,影响到11月和12月份的棕榈油生产,已经在近期机构公布数据中得到证实。减产预期下,出口需求变化将影响马棕库存拐点是否临近。国内市场棕榈油港口库存创新高,但未来增速或将在12月底有所放缓,供需最弱的时刻已经到来,令国内棕榈油期价仍是被动跟随国际市场弱势运行为主。

豆类市场,12月份进入供需两旺的阶段,供应增量虽然明显,但市场刚需较强,近期豆粕成交和提货明显放量,豆粕库存难以大幅累积在油厂层面,自上而下的传导是否顺畅主要取决于饲料企业和养殖端的备货心态和备货节奏。短期来看,供应增量压力将通过产业链自上而下的传导被逐级消化,豆粕市场的库存压力并不明显。在豆粕现货价格止跌反弹的背景下,随着豆粕期货近月01合约交割月的逐渐临近,期现回归需求仍将对豆粕期货近月01合约构成支撑,短期期价虽然跟随出现调整,但整体表现明显抗跌,关注资金移仓情况,远月05合约有继承01合约逻辑的迹象,尝试多单,整体多头思路不变。

1.产业动态

1、巴西经济部外贸秘书处(Secex)的数据显示,2022年1月至11月,中国从巴西进口5246.4万吨大豆,比2021年的6047.6万吨低13%。中国是巴西大豆的最大买家。排名第二的是西班牙,采购328.1万吨,同比降低9%。泰国为第三大买家,采购261.4万吨,同比下降8%。2022年头11个月巴西大豆出口总量为7703.3万吨。去年同期为8611万吨。

2、过去一周里,巴西豆粕价格上涨,主要是因为海外需求旺盛,尤其是对阿根廷2022/23年度大豆产量的担忧,推高了豆粕价格。巴西外贸秘书处(SECEX)的数据显示,今年头11个月里,巴西出口了创纪录的1925万吨豆粕,同比增加24.4%。阿根廷是世界上最大的豆粕和豆油出口国,炎热干燥的天气导致阿根廷的大豆种植受阻,海外的豆粕需求转移到巴西和美国。

2.现货价格表

3.相关图表