行情复盘

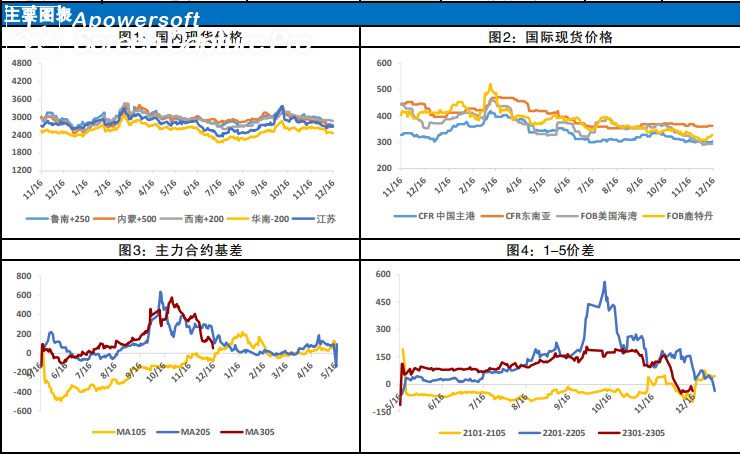

12月15日,甲醇期货主力合约收涨0.97%至2590元/吨。

操作建议

较高基差和港口低库存限制下行空间,期价预计将保持底部震荡运行。

背景分析

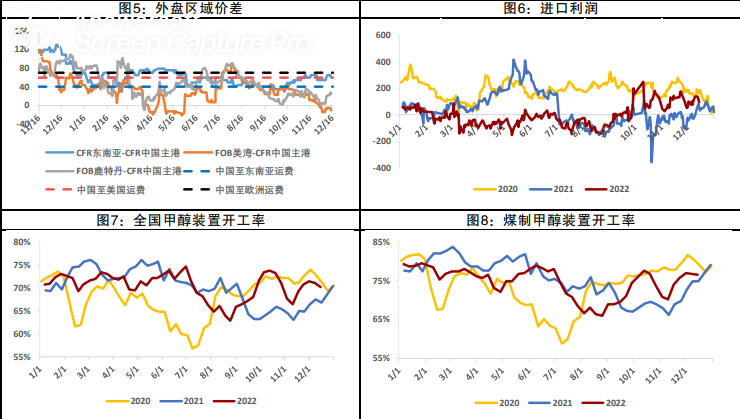

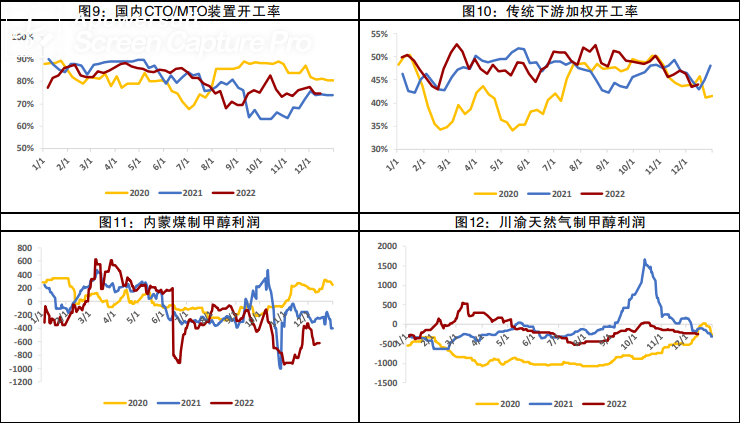

甲醇装置全国开工率下降,原料端煤制和天然气制开工率下降,焦炉气制开工率上升,甲醇国内供应整体减少1.97万吨。

风险提示

随着疫情防控形势向好、运费下调,产销区套利窗口打开,内地在排库压力下发往销区进行套利,对港口形成冲击。

研报正文

甲醇装置全国开工率下降,原料端煤制和天然气制开工率下降,焦炉气制开工率上升,甲醇国内供应整体减少1.97万吨。

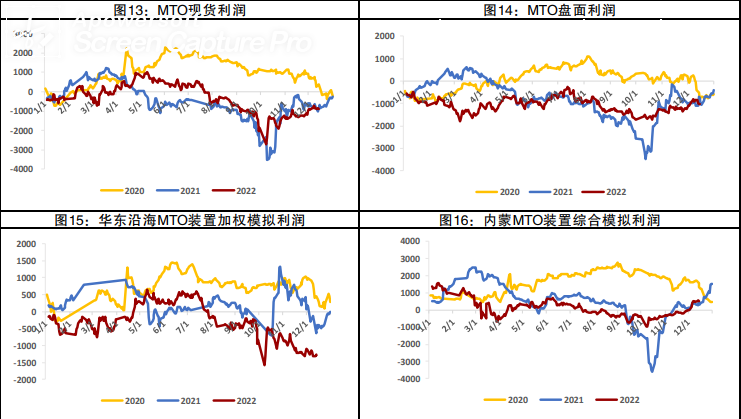

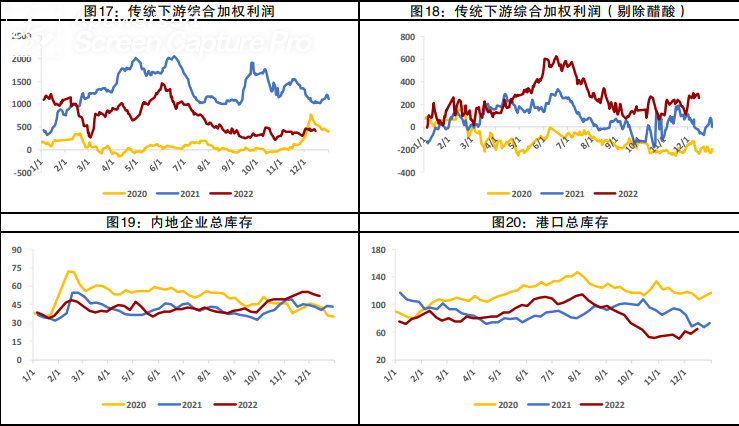

MTO装置开工率持稳,传统下游加权开工率回升,新兴和传统需求甲醇消费量增加0.10万吨,本周甲醇供减需增。

进口船货和少量国产货物陆续卸货入库,但重要库区提货量下降,本周港口库存相应上涨,目前在64.52万吨。

随着疫情防控形势向好、运费下调,产销区套利窗口打开,内地在排库压力下发往销区进行套利,对港口形成冲击。

存量装置恢复、新产能释放、进口量回升、主力下游大装置停车和港口库存逐步累积,均使得甲醇供需驱动偏弱。

但较高基差和港口低库存限制下行空间,期价预计将保持底部震荡运行。

基本面来看01-05仍偏反套运行,不过目前01-05已由前期的Back结构转变为Contango结构且期现基差维持高位,受宏观利好影响近月有所走强,01-05反套可考虑逐步止盈。

江苏斯尔邦MTO装置停车后PP-3MA短期走扩,但鉴于PP投产压力大于甲醇,PP-3MA中长期仍逢高做缩,后期若港口MTO装置重启亦有利于价差做缩头寸。