行情复盘

12月20日,铜期货主力合约收跌0.38%至65060元/吨。

操作建议

空单持有,择机止盈。

背景分析

从当前市场表现来看,欧美的鹰派信号频发对市场产生的压力较为明显,资金仍偏谨慎。

后市展望

供应转增,需求清淡,市场情绪观望,铜价或震荡运行。

研报正文

相关资讯

1.上海金属网:国际铝业协会(IAI)数据显示,2022年11月份全球原铝产量为561.1万吨,去年同期为540.6万吨,前一个月修正值为579.7万吨。11月原铝日均产量为18.7万吨,前一个月修正值为18.7万吨。预计11月中国原铝产量为331.1万吨,前一个月修正值为342.1万吨。

2.上海金属网:据2022年第三季度全球铜矿公司产量报告显示,排名全球产量前十的铜矿公司分别如下图所示,其中Freeport-McMoRan三季度产量取代Codelco跃居榜首Freeport-McMoRan是第三季度全球最大的铜矿公司,其归属铜产量达到38.2万吨。智利矿业巨头Codelco是第三季度全球第二大铜矿公司。

【铜】

核心逻辑:供应转增,需求清淡,市场情绪观望,铜价或震荡运行。

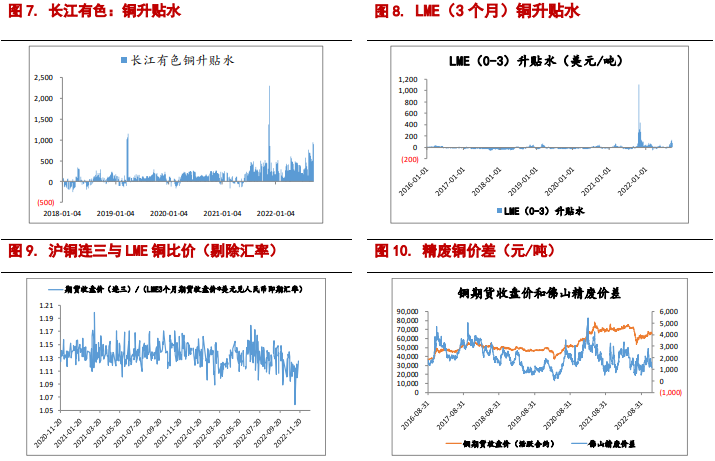

盘面情况:铜价窄幅震荡。从当前市场表现来看,欧美的鹰派信号频发对市场产生的压力较为明显,资金仍偏谨慎。国内多项政策持续发力,支撑经济平稳运行。内外政策存在劈叉现象,市场产生观望情绪。

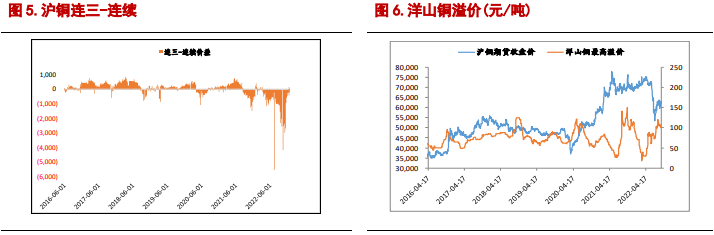

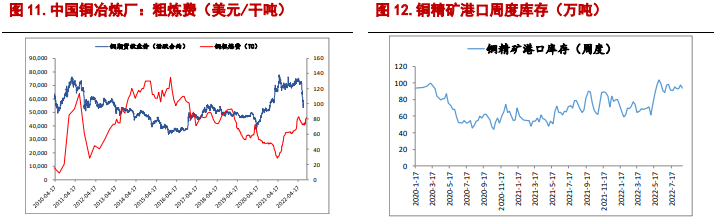

产业端,前期自由港与中国多家铜企约定加工费创6年新高,今日据2022年第三季度全球铜矿公司产量报告显示,Freeport-McMoRan三季度产量取代Codelco跃居榜首Freeport-McMoRan是第三季度全球最大的铜矿公司,其归属铜产量达到38.2万吨。这也印证了自由港今年的矿端产出相对其他龙头偏好,因此选择抬高加工费以争夺市场。

但从总体来看,前十大矿业公司中,多家企业产量不及预期,总体加工费料有回落的可能。短期来看,中国11月份未锻轧铜及铜材出口量同比下降23.4%,淡季效应较为明显。

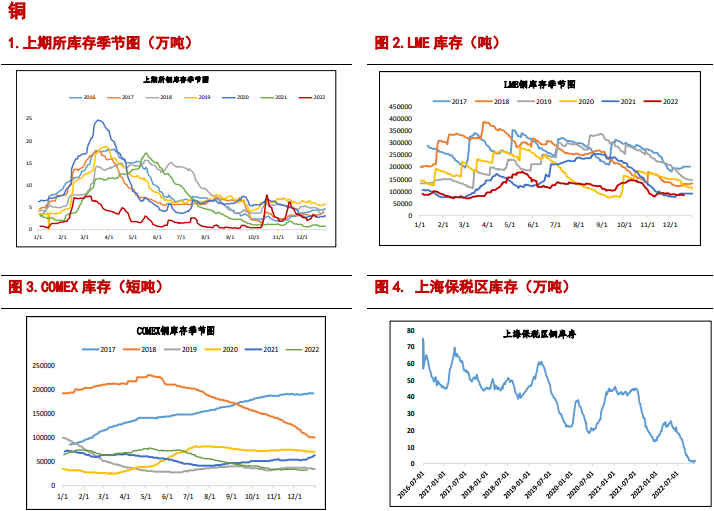

供应端:短期供应或将增长,近两周加工费有所下移。一是冶炼厂节前需要赶产;二是秘鲁第三大铜矿LasBambas遭遇罢工,面临停产危机。

需求端:处于季节性淡季。从线缆的月度开工来看,11月份开工率处于8年同期最低位置。

策略建议:空单持有,择机止盈。

关注点:消费、疫情、全球经济

【铝】

核心逻辑:供需双弱,成本支撑,宏观偏弱,铝价预计震荡区间内运行。

盘面情况:昨日铝价窄幅震荡,主要在于宏观面的博弈。一方面,海外欧美坚定抗通胀的决心,加息路径常态化,引发市场情绪承压。国内多项政策持续发力,支撑经济平稳运行。内外政策存在劈叉现象,市场产生观望情绪。

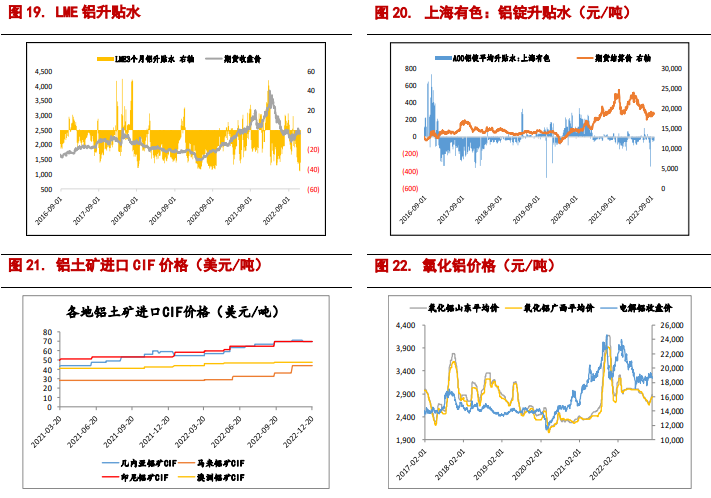

另一方面,昨日在布鲁塞尔举行的欧盟能源部长会议达成协议,将天然气价格上限定在每兆瓦时180欧元(MWh),此项协议的达成将限定了成本上涨的区间,为成本支撑限定了一个上限,但前期欧盟六国为天然气上限制定了不能低于的底线,目前来看,成本支撑仍在,但上涨空间有限。

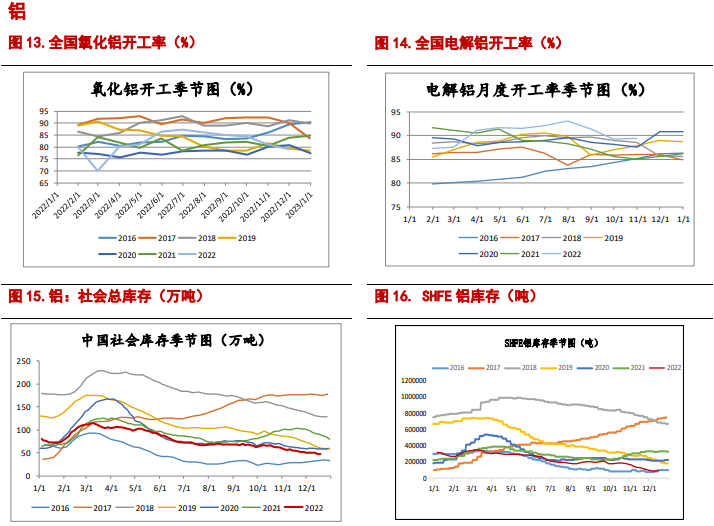

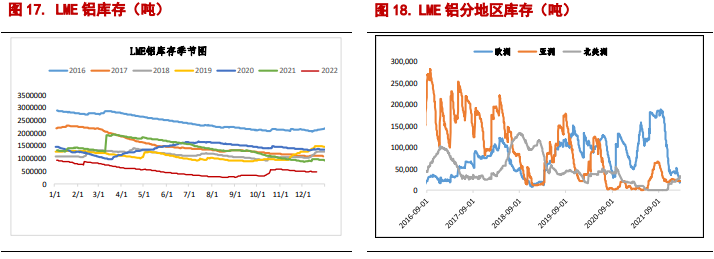

近期氧化铝出口猛增,料主要用于供应俄罗斯等地的电解铝生产,今年氧化铝的出口总体增长明显,供应格局出现较大变化。从国际铝协公布的数据来看,11月份电解铝产量较去年同期仍有增长,总体来看,今年的供应要大于去年。

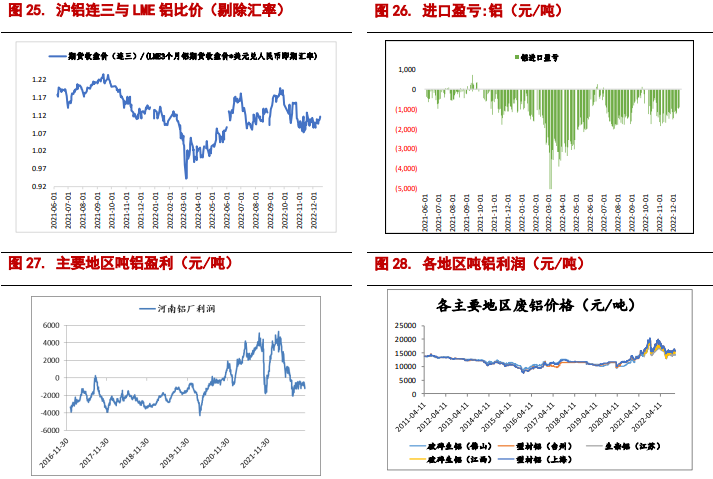

供应受限,电力不足,贵州减产,但临近放假,冶炼厂可能进行节前赶产,供应可能短期小幅增长,11月份铝土矿进口同比增长超过50%也能够验证冶炼厂的赶产需求。交易所库存转为累库,社会库存去库走缓。进入季节性淡季,受疫情、临近春节等影响,下游一些消费企业提前放假,出现减产现象,开工率存在下降预期,消费难有亮点,预计库存或将转为累库。成本端支撑走强,国内氧化铝价格出现明显的上行,河南等地电力成本较高,铝厂亏损较为明显;海外电力成本有支撑。

策略建议:高位短空,空单继续持有,择机止盈。

关注点:欧洲冬季天然气供应、房产消费、云南水电。