行情复盘

1月6日,铝期货主力合约收涨0.28%至17850元/吨。

操作建议

需求仍偏弱,订单走弱,预期转向现实,铝价偏弱震荡。

背景分析

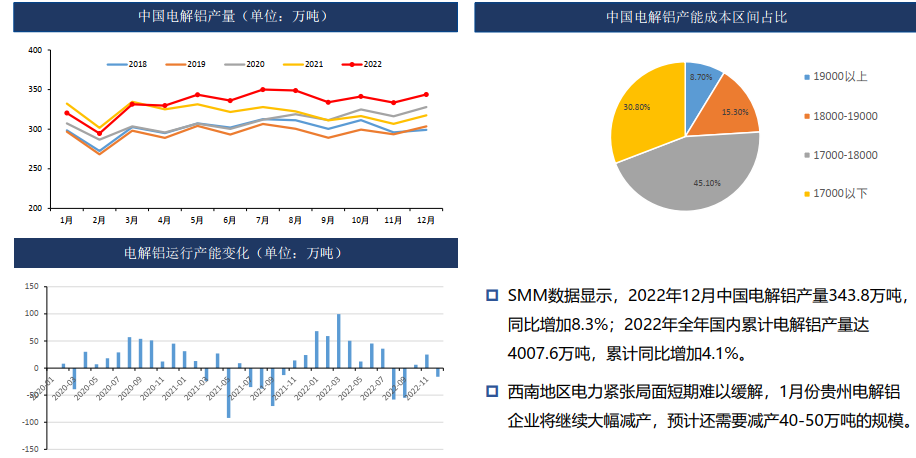

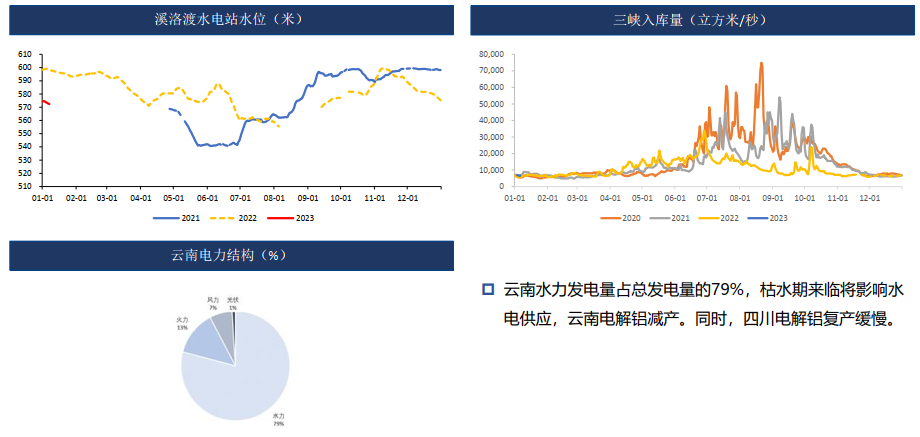

贵州受限电降负荷影响减产,预计影响产能逾90万吨。云南地区限电减产20%以上,影响产能130万吨。贵州地区受限电影响产能20万吨左右。

风险提示

11月美国CPI同比上涨7.1%,核心CPI同比增长6.0%,通胀低于市场预期,加息节奏或放缓,但当前价格或已反应。

研报正文

【主要观点】

利多:

贵州受限电降负荷影响减产,预计影响产能逾90万吨。云南地区限电减产20%以上,影响产能130万吨。贵州地区受限电影响产能20万吨左右。

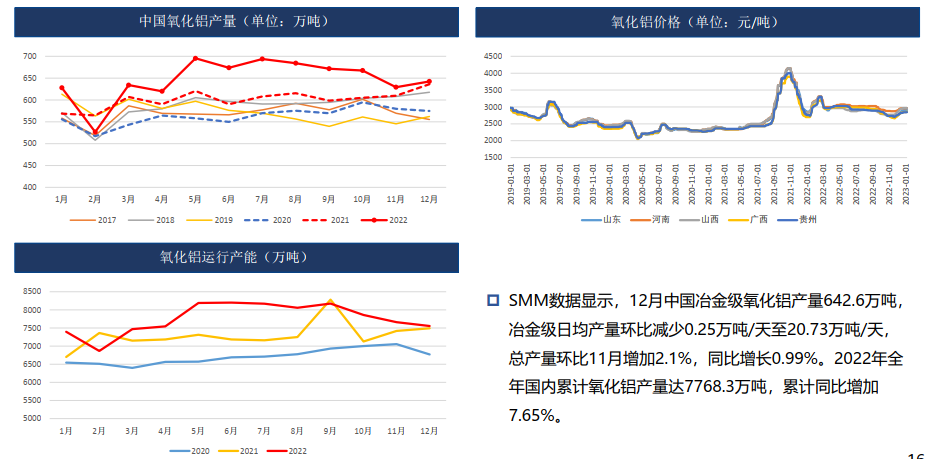

成本上,原料供应紧张,采暖季开工受限,氧化铝企业利润微薄,为电解铝价格形成一定支撑。11月美国CPI同比上涨7.1%,核心CPI同比增长6.0%,通胀低于市场预期,加息节奏或放缓,但当前价格或已反应。

利空:

内蒙、广西等地出现小幅复产。

旺季需求不及预期,淡季或更淡,部分地区订单走弱。

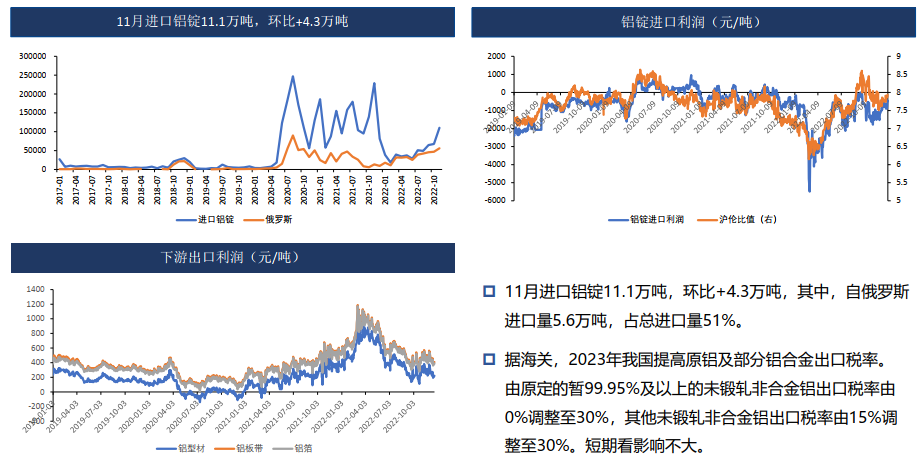

LME不禁止俄罗斯金属交割及存量设置门槛,供应量正常释放。

电解铝到货增加,库存大幅增长。

逻辑:美联储议息会议,加息50个基点,符合市场预期。美国11月通胀低于市场预期,加息节奏或放缓,但当前价格或已反应。产业上,减产与复产并进,同时下游进入淡季。成本上,部分氧化铝企业出现利润倒挂支撑铝价。当下下游处于淡季,部分下游提前春节放假,需求仍偏弱,订单走弱,预期转向现实,铝价偏弱震荡。

【本周策略】

偏弱震荡。

【上周策略】

偏弱震荡。

【宏观及终端需求】

海外宏观

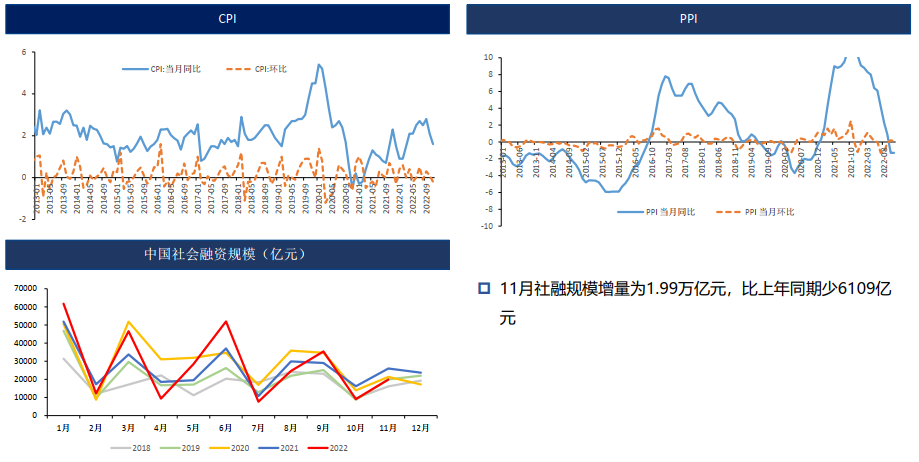

国内宏观

国内宏观

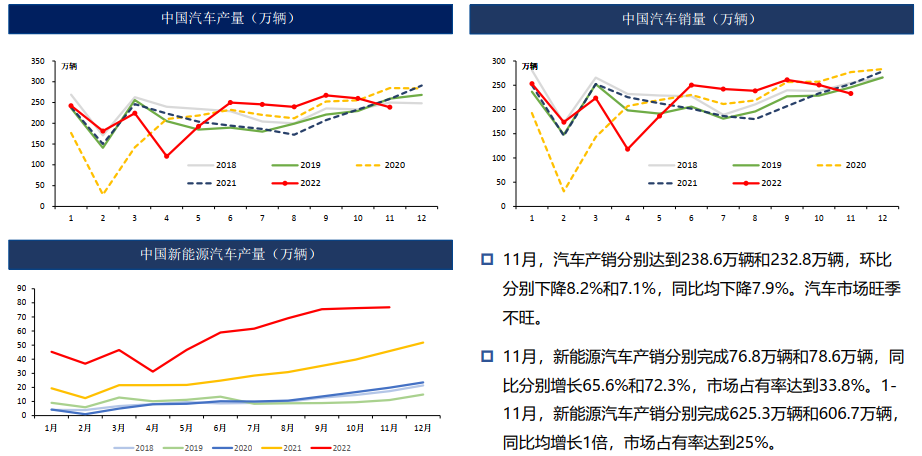

11月汽车产销环比下滑

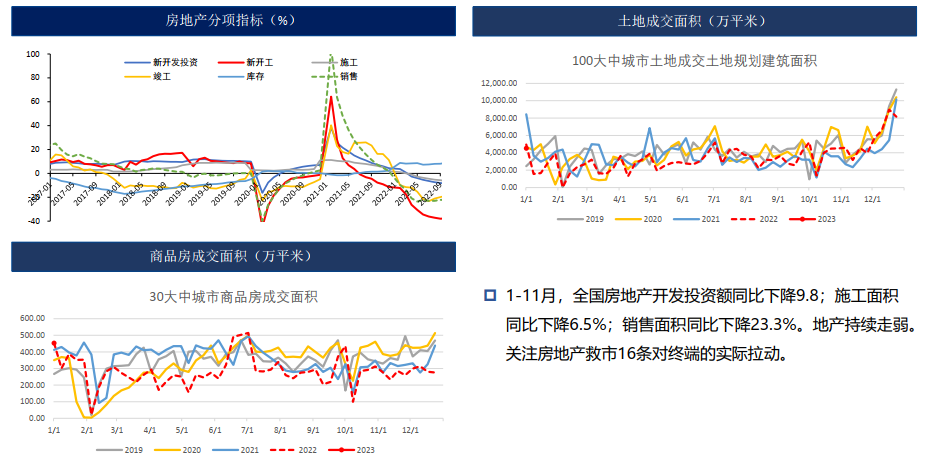

房地产拖累消费,关注边际变化

小结

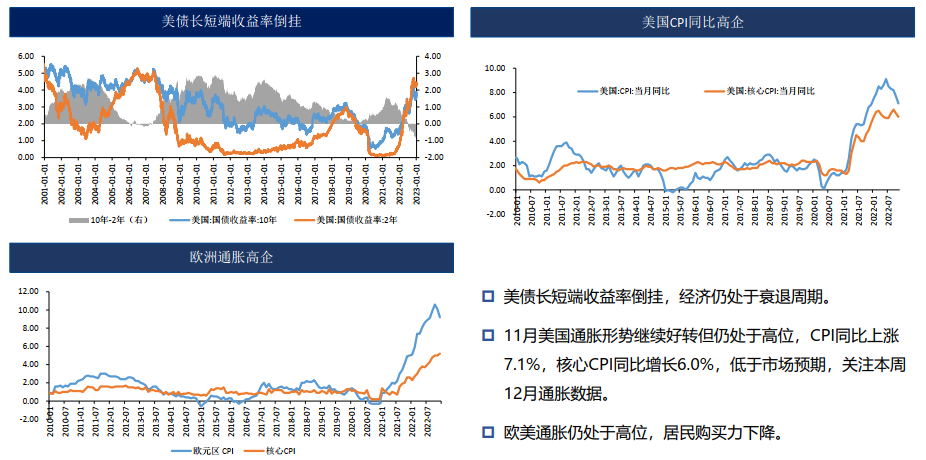

美债长短端收益率倒挂,经济仍处于衰退周期。

11月美国通胀形势继续好转但仍处于高位,CPI同比上涨7.1%,核心CPI同比上涨6.0%,低于市场预期。美联储加息预期放缓,但当前或价格已有反应。

欧美通胀仍处于高位,居民购买力下降。

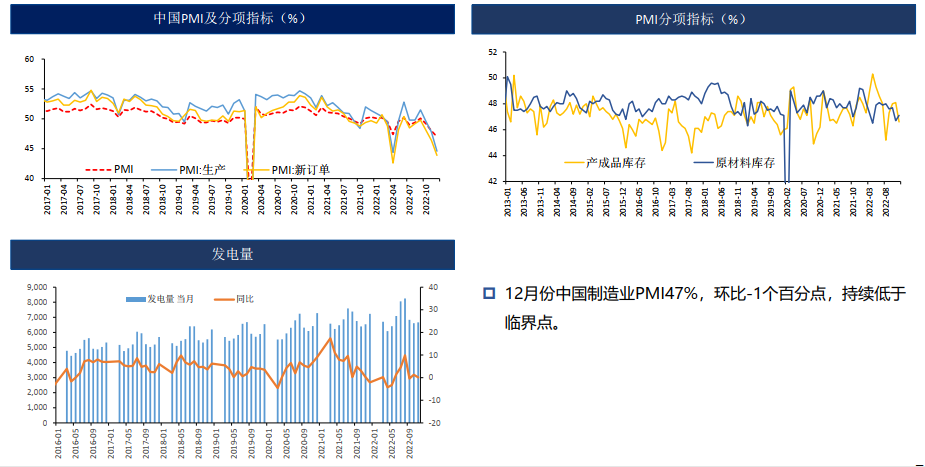

国内汽车产销旺季不旺,地产偏弱,12月制造业环比下滑至荣枯线以下。

【产业供需基本面】

行业新闻

12月28日,贵州电网有限责任公司发布《关于对电解铝企业进一步实施负荷管理有关要求的通知》。贵州地区于12月中旬发布限电通知,要求省内各电解铝企业暂按70万千瓦总规模调减,电解铝压负荷比例高达30%。12月28日,贵州限电再度升级,需再按30万千瓦总规模退槽,预计影响20万吨左右的产能。

1月5日,贵州电网再发通知,表示由于气温大幅降低,取暖负荷激增,全省用电负荷持续高位运行,再对省内电解铝企业实施两轮压减负荷管理后,仍无法覆盖电力缺口,水电蓄能仍然呈现快速下滑趋势。为严格落实国家发展改革委迎峰度冬电力保供会议精神以及省政府领导批示意见,经省能源局同意,决定对省内电解铝企业实施第三轮停槽减负荷。预计三次限电降负荷共影响产能逾90万吨。

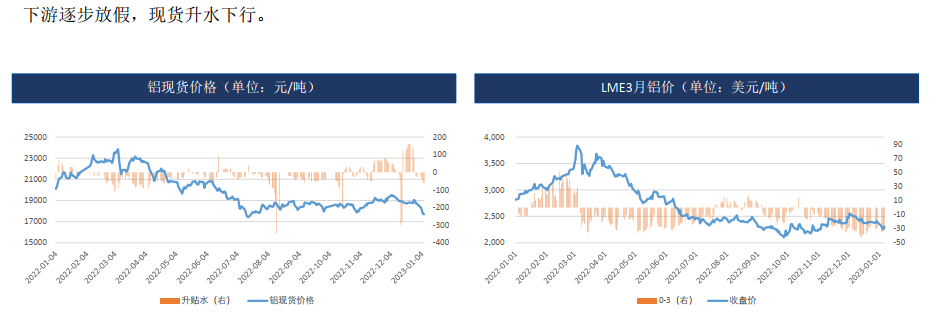

铝现货价格

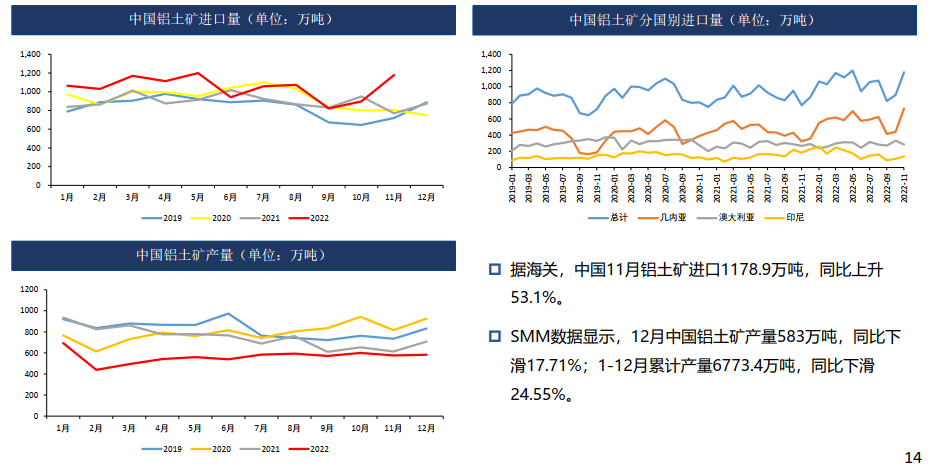

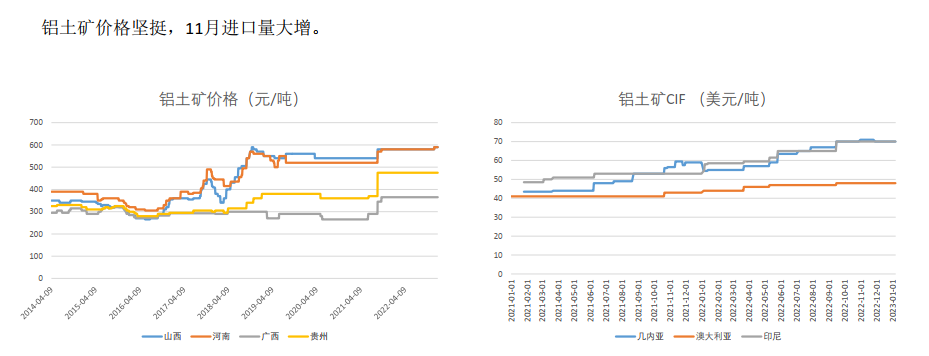

铝土矿供应紧张,价格坚挺

铝土矿价格

受采暖季、成本、运输效率影响,氧化铝复产意愿低

电解铝减产、复投产并存

西南地区进入枯水期,电解铝供应受限

11月铝锭进口量环比上升

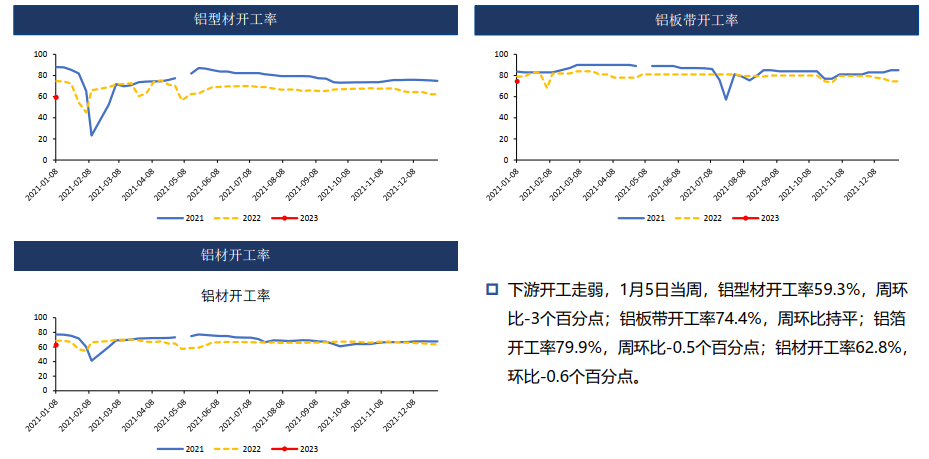

下游开工率

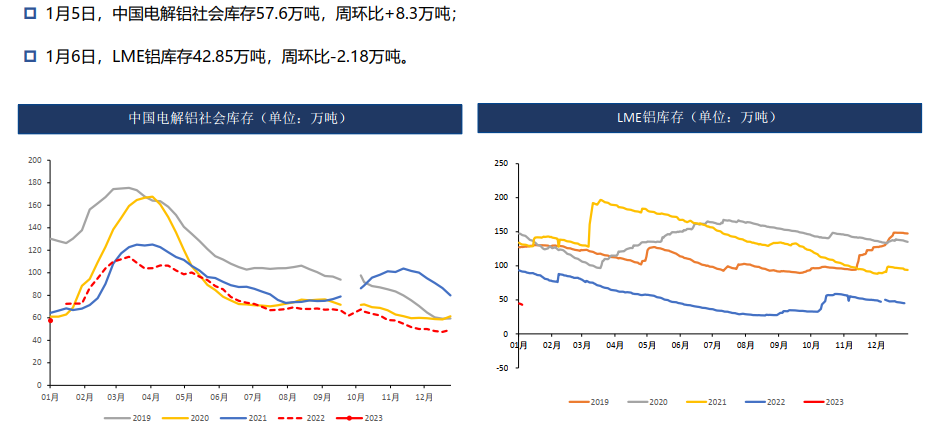

国内铝锭大幅累库

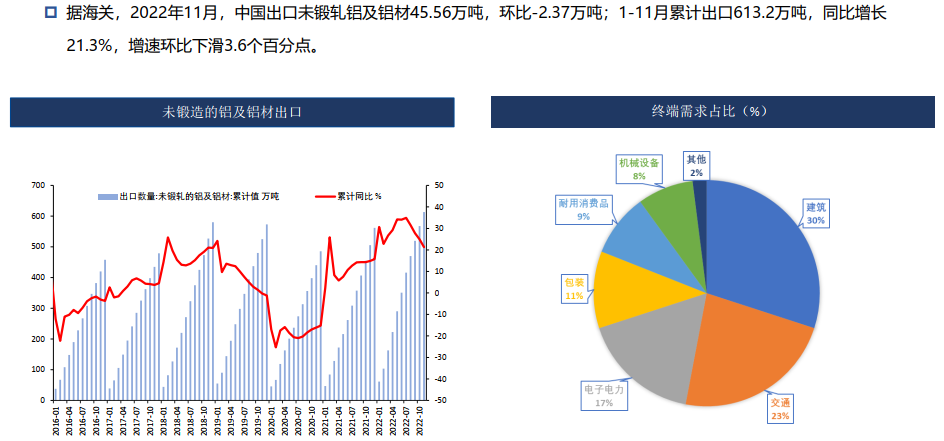

出口环比下滑

小结

利多:

贵州受限电降负荷影响减产,预计影响产能逾90万吨。云南地区限电减产20%以上,影响产能130万吨。贵州地区受限电影响产能20万吨左右。

成本上,原料供应紧张,采暖季开工受限,氧化铝企业利润微薄,为电解铝价格形成一定支撑。

11月美国CPI同比上涨7.1%,核心CPI同比增长6.0%,通胀低于市场预期,加息节奏或放缓,但当前价格或已反应。

利空:

内蒙、广西等地出现小幅复产。

旺季需求不及预期,淡季或更淡,部分地区订单走弱。

LME不禁止俄罗斯金属交割及存量设置门槛,供应量正常释放。

电解铝到货增加,库存大幅增长。

逻辑:美联储议息会议,加息50个基点,符合市场预期。美国11月通胀低于市场预期,加息节奏或放缓,但当前价格或已反应。产业上,减产与复产并进,同时下游进入淡季。成本上,部分氧化铝企业出现利润倒挂支撑铝价。当下下游处于淡季,部分下游提前春节放假,需求仍偏弱,订单走弱,预期转向现实,铝价偏弱震荡。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。