行情复盘

1月9日,镍期货主力合约收跌0.25%至212110元/吨。

主力持仓

据统计镍期货主力持仓呈现多空双减局面。

后市展望

全年镍价或表现为前高后低态势,期间维持高波动率,但价格重心会逐步下移。

风险提示

风险点在于宏观事件、地缘政治、产地政策变化、交割品变化等对镍价的影响。

研报正文

一、2022 年行情走势回顾

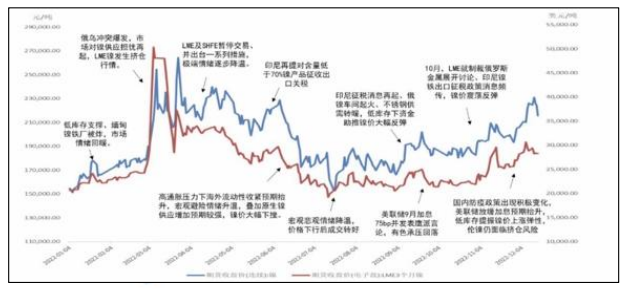

回顾 2022 年,沪镍经历了两轮明显的上涨及一轮下跌行情,价格重心抬升,波动剧烈,主要分为以下三个阶段:

第一阶段(1-5 月)年初,在全球持续去库化背景下,受突发事件影响及产地印尼加征出口关税影响,镍价整体保持偏强运行态势,2 月底,俄乌冲突爆发,欧美对俄制裁陆续推出,市场担忧俄镍供应受影响,在资金推动下,伦镍出现逼仓行情,从 3 月 7 日开始,两天涨幅超过 200%,最高涨至10 万美元/吨,后在交易所强力干预下,伦镍企稳于 3 万美元上方,沪镍则运行于21 万关口附近。4月后,镍市逐渐回顾政策,市场开始关注美国持续飙升的通胀,价格随即开始宽幅震荡,5 月底,印尼传言征收关税刺激价格反弹至 22 万附近。

第二阶段(6-8 月)在高企的通胀压力背景下,美联储开启激进加息之路,市场情绪急转直下,镍价大幅下行。伴随国内钢厂减产增加影响,镍价继续承压下行,最低跌破 15 万关口,后随着下游成交好转及悲观情绪释放,镍价开启底部震荡盘整。

第三阶段(9-12 月)9 月初,印尼计划征收关税消息扰动及不锈钢复产预期回升,对镍价形成一定提振,在资金炒作下,镍价大幅回升。期间美联储官员鹰派言论造成期价出现较大回调,但又有俄镍供应扰动,在低库存支撑下,镍价高位宽幅震荡运行为主。进入 11 月后,伴随国内防疫政策调整、美联储放缓加息预期、lme 不对俄镍进行制裁等刺激镍价持续上涨。最终价格维持高位震荡中。

二、供应端分析

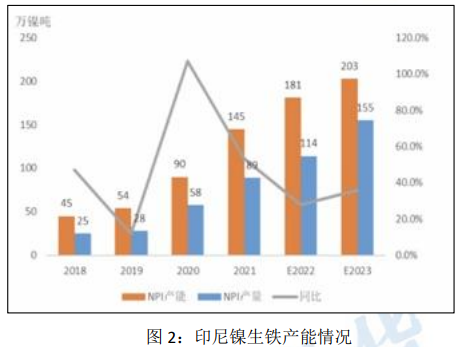

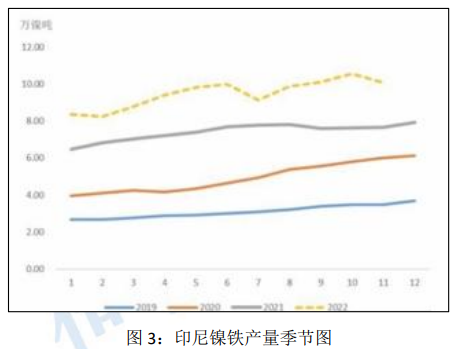

2.1.印尼镍铁项目陆续投产,镍铁产量增加

2022 年,印尼新增投产节奏较快。根据 smm 数据,2022 年1-11 月,印尼镍铁产量累计 104.38 万吨,同比增加 28.64%,预计 2022 年印尼镍铁产量114.57万吨,同比增加 25.51 万镍吨,增幅 28.64%。2023 年,印尼新增镍铁产能超过50 万金属吨,预计其全年镍铁产量或增至 155 万镍吨,同比增加40 万镍吨,增幅 35.3%。

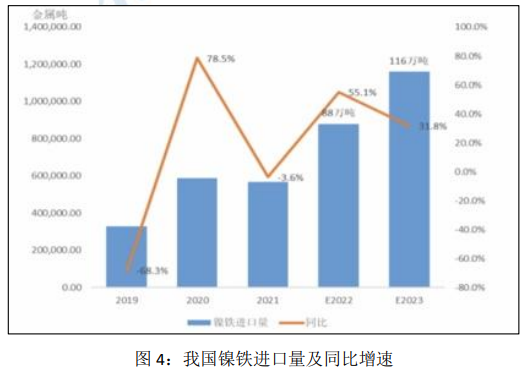

2.2 我国镍铁进口量大增

2022 年,我国镍铁进口量维持高速增长,其中主要进口来源国就是印尼,根据海关数据显示,2022 年 1-10 月中国镍铁进口总量467.9 万吨,同比增加158万吨,增幅 51%,其中自印尼进口 430 万吨,同比增加168.5 万吨,增幅64.4%。预计 2022 全年中国镍铁进口总量大 88 万镍吨,同比增加55.45%。

2.3 印尼镍中间品产能持续放量,我国进口量亦大幅增加

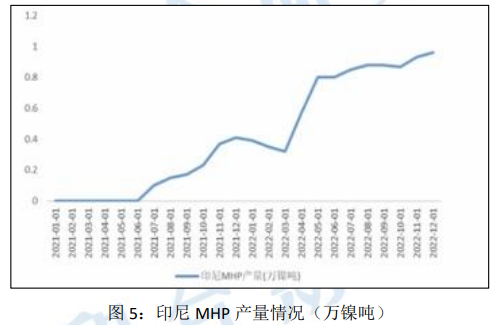

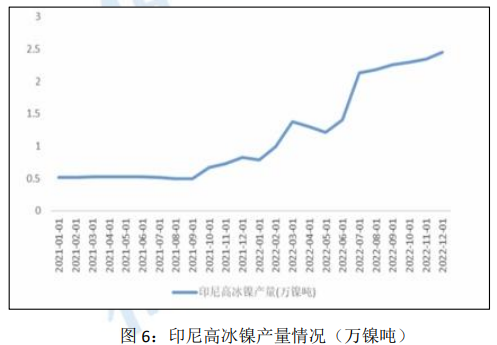

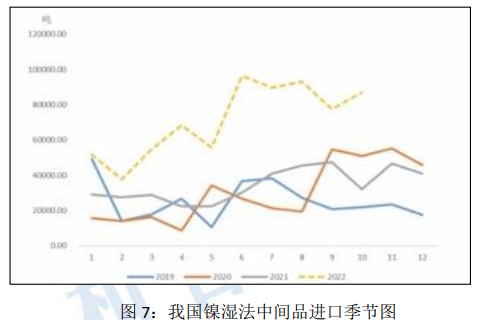

随着印尼 MHP 项目投产放量,2022 年全年印尼 MHP 产量月8.6 万金属吨,同比增长约 5 倍,我国进口量同步放大,根据海关数据统计,预计2022 全年我国镍湿法中间品进口量达 91.36 万吨,同比增加 120.67%。高冰镍进口量也同比增长了约 9 倍。

三、需求端分析

3.1 全球不锈钢产量维持快速增加,预计2022 年全球不锈钢产量将达到 5936 万吨,同比增加 5.53%。

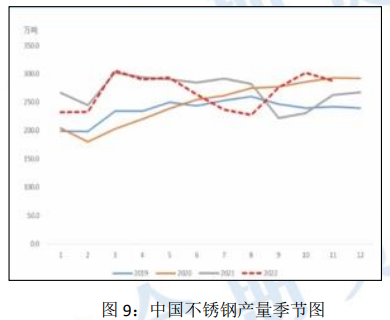

3.2 2022 年受疫情影响,不锈钢下游需求疲软,钢厂产量同比下滑。

数据统计显示,2022 年 1-11 月,我国不锈钢产量约2949 万吨,同比减少0.4%。但在政府调整防疫政策并推出刺激性政策后,不锈钢需求预计会出现一定幅度回暖,预计 2023 年我国不锈钢产量 3398 万吨,同比增加5%。

3.3 全球新能源车产销高速增长,欧盟正式批准2035 年禁售燃油车,使得新能源车销售增加预期较强。

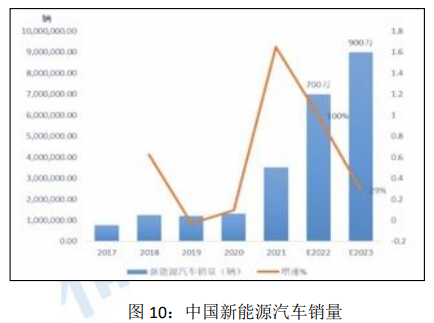

2022 年 1-10 月,全球新能源车累计销量为 775.07 万辆,占市场份额13%,预计 2022 全年新能源车销量约为 1050 万辆,同比增加63%,2023 年全球新能源车销量为 1350 万辆,同比增加 28.5%。国内方面,2022 年虽然我国新能源车销售受疫情和原料价格上涨影响出现一定回落,但政府支持政策频出,根据中汽协数据显示,2022 年 1-11 月,我国新能源汽车产销分别完成625.3 万辆和606.7万辆,同比均增长 1 倍,市场占有率达到 25%。另外根据中信部等四部门2021年 12 月发布的公告,在我国已执行 13 年之久的新能源汽车购置补贴将于2022年 12 月 31 日终止。虽然短期对新能源车的销售造成一定影响,但市场需求已经真正形成,财政补贴退出的影响已经弱化。尤其在原油价格高涨的情况下,人们从经济的角度出发,选择新能源车的比例大幅增加。预计2023 年,我国新能源车销量将达到 900 万辆,同比增加 30%,市场渗透率将达到32.6%。

合金电镀是电解镍下游需求占比最大的一个领域,占比超过40%,从近几年的数据分析发现,其需求较为平稳,弹性较小,整体影响有限。

四、库存端分析

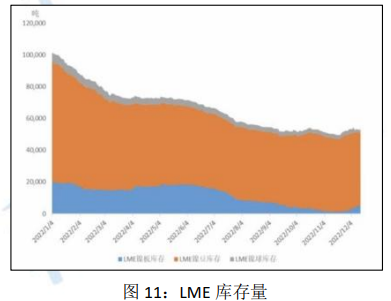

2022 年以来,全球镍库存持续处于历史低位,截至12 月30 日,LME 镍库存 55476 吨,较年初下降约 46.8%。受 3 月份极端行情影响,镍豆经济性大不如前,LME 镍豆库存去化明显放缓,而镍板库存加速去化。国内方面,年初受疫情影响需求及价格高企抑制消费,下游需求疲软,纯镍库存积累,后随着疫情好转,镍价回落,社会库存逐步去化,且由于进口窗口关闭,镍库存持续保持低位运行。截至 12 月 30 日,国内社会库存 4990 吨,较年初下降51%。

展望 2023 年,印尼镍中间品产能持续释放,对镍豆需求加速替代,随着原生镍供需从二级镍过剩到全面过剩,纯镍库存有望逐渐积累。

五、综合观点及后市研判

随着美国通胀数据环比回落,美联储放缓加息预期抬升,这是所有大宗商品最大的宏观面,在经过几轮激进的加息路径后,美国经济硬着陆风险明显增加,同样欧洲也面临衰退风险。若经济危机果然发生,那么有色金属必然首当其冲,蕴含明显下行风险。国内 2022 年疫情多点爆发,各省市疫情防控措施趋严,导致复工复产受到影响,明显拖累国内经济复苏。不过随着国内防疫政策放宽,基建、房地产等稳增长政策加快落地,2023 年我国经济仍有望逐步复苏。

综上,2023 年国内外宏观将会出现可见的分化,内强外弱格局初显,在中长期产能持续增加的背景下,海外衰退逻辑将使得有色金属阶段性承压,而国内刺激政策的推出及短期低库存情形又使得镍价可能受到阶段性提振。全年镍价或表现为前高后低态势,期间维持高波动率,但价格重心会逐步下移。后期需关注的风险点在于宏观事件、地缘政治、产地政策变化、交割品变化等对镍价的影响。