行情复盘

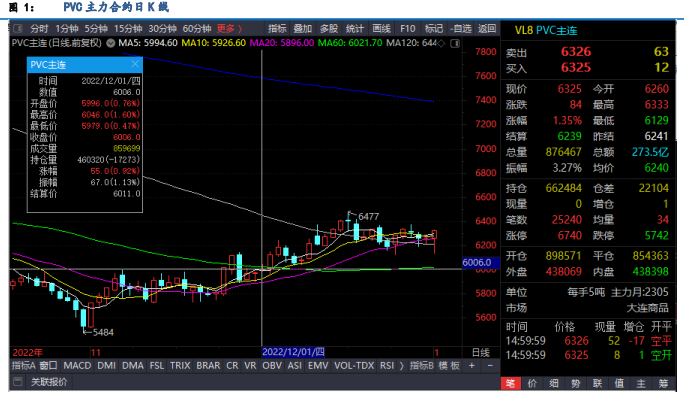

PVC主力合约在12月30日收在6263元/吨,月涨312元/吨(涨幅5.24%)。

操作建议

临近年底,过节效应进一步显现,整体呈现先扬后盘走势。

背景分析

整个12月,上半月得益于疫情政策放开及房地产政策松绑,主力合约呈现向上抬升态 势,下半月随着疫情再冲击的显现及年底需求不振供需层面未能做出正面的反馈,行情逐渐进入震荡盘整。

后市展望

2023年1月的PVC行情,继续维持前期观点,中期宜逢低布局,静待政策落地之后的基本面传导。

研报正文

一、行情回顾

PVC主力合约在12月30日收在6263元/吨,月涨312元/吨(涨幅5.24%)。

回顾整个12月,上半月得益于疫情政策放开及房地产政策松绑,主力合约呈现向上抬升态 势,下半月随着疫情再冲击的显现及年底需求不振供需层面未能做出正面的反馈,行情逐渐进入震荡盘整,临近年底,过节效应进一步显现,整体呈现先扬后盘走势。

二、现货分析

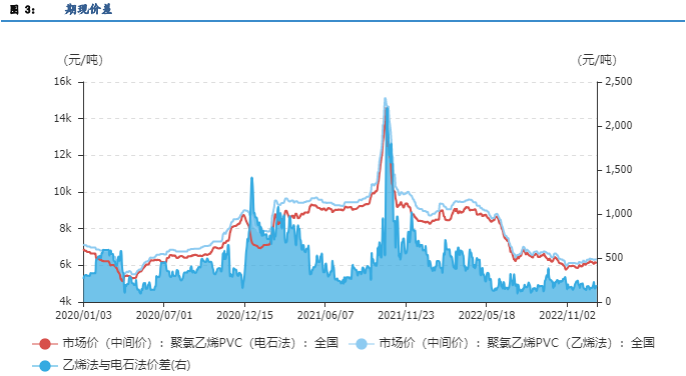

聚氯乙烯的生产工艺有两种:电石法和乙烯法,乙烯法制得的PVC品质纯净均匀,价格也略 高于电石法PVC。我国PVC期货的交割品种为符合国标规定的SG5型一等品,交易所对交割产品是 由电石法还是乙烯法工艺制取的没有明确限制。

截止至2022年12月30日,PVC现货价格及价差如下所示:

当日国内乙烯法PVC现货的平均价格为6,313元/吨,与上一月末相比,上涨165元/吨。

当日国内电石法PVC现货的平均价格为6,138元/吨,与上一月末相比,上涨198元/吨。

当日乙烯法与电石法的价差为175元/吨,与上一月末相比,上涨33元/吨,价差尚处在历史 较低水平。

截止至2022年12月30日,聚氯乙烯期现价差为-66元/吨,与上一日比,减少3元/吨,这一 价差在历史上处于较低水平。

三、供给分析

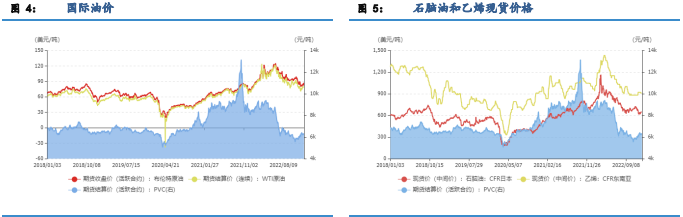

长期以来,我国PVC市场一直是以电石法和乙烯法两种工艺路线并存的发展格局,但由于我 国“富煤、贫油、少气”资源特点,电石法PVC成为我国主导工艺,但在国际市场上,主流PVC 产品都是以乙烯法制取的,而乙烯是由石油与天然气等能源裂解制得的,所以PVC价格与国际油 价呈现出比较强的相关性。

乙烯法PVC的工艺路线为:原油---石脑油---乙烯---二氯乙烷(EDC)---氯乙烯(VCM)--- 聚氯乙烯(PVC)

我国氯碱生产企业普遍采用电石法生产聚氯乙烯,电石法PVC产量约占全国总产量的80%。

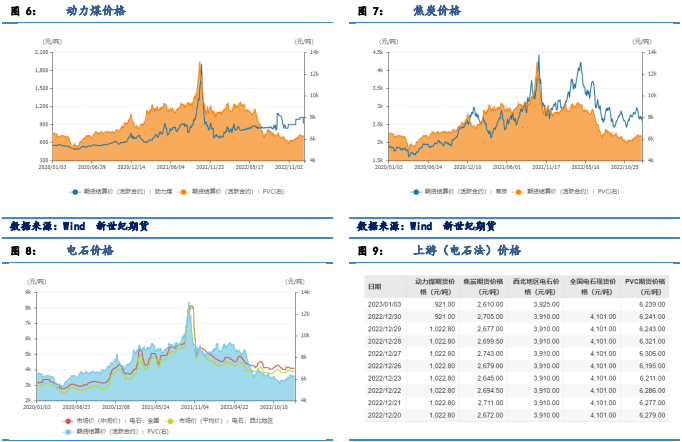

电石法聚氯乙烯的生产流程是:煤炭---电石---乙炔---氯乙烯(VCM)---聚氯乙烯(PVC) 目前电炉还原法是工业上生产电石的主流方法,这一方法以焦炭与石灰为原材料,按照一 定配比混合加入密闭式电石炉,通电加热至2000度至2200度制得电石。由于这一方法需要消耗 大量电能,对电石法聚氯乙烯生产企业来说,电力成本占总成本的比例较高。

综上所述,聚氯乙烯期货价格同时受到动力煤(电价)、焦炭和电石价格的影响,相关性 较高。

截止至2023年01月03日,我国动力煤期货价格是921元/吨,与上一日比,无变化;焦炭期 货价格是2,610元/吨,与上一日比,下跌95元/吨。

截止至2022年12月30日,西北地区主流电石厂电石现货平均价格为3,910元/吨,与上一日 比,无变化;全国地区的电石现货价格为4,101元/吨,与上一日比,无变化。

氯碱企业在生产液氯时,同时会得到伴生产品烧碱。近年来,烧碱价格与液氯价格形成跷 跷板效应,即烧碱价格高企时,液氯价格相对较低,反之亦然,这使得氯碱企业的利润维持在 一个合理水平。而液氯具有不易储存和长途运输的特点,所以厂商倾向于合成聚氯乙烯,消耗 掉多余的液氯库存。

烧碱下游主要有氧化铝、造纸、印染和化工等行业,烧碱下游的回暖会带动氯碱企业增产 烧碱,而伴生产物液氯将被制成聚氯乙烯,从而被动增加了聚氯乙烯的市场供给,这在一定程 度上会压制聚氯乙烯的市场价格。一般而言,当烧碱价格较低时,聚氯乙烯价格倾向于维持高 位。

截止至2022年12月30日,离子膜烧碱现货价格为1,344元/吨,较上一日,无变化,当前价 格处在历史较高位置。

目前国内烧碱的主要需求来自于是氧化铝生产环节,所以,烧碱的价格与氧化铝的价格呈 现出较高的相关性。

国内电解铝在房地产、汽车和电力等行业使用广泛,这些下游行业的复苏会增加对铝制品 的需求,从而传导至上游,推动烧碱价格上涨,间接影响到聚氯乙烯期货的价格走势。

截止至2022年12月30日,国内氧化铝现货价是2,965元/吨,与上一日比,无变化,目前价 格处在历史平均位置。

四、需求分析

PVC在建筑行业消费结构中占十分重要的地位,约60%的PVC用于生产型材门窗和异型材等建 筑用材,可以说PVC的价格走势与我国地产周期息息相关。

房屋开工后,排水、排污和雨漏系统通常会使用PVC管道;而在新房销售后,室内装修涉及 管线、门窗型材、装饰用料也同样会使用PVC材料。

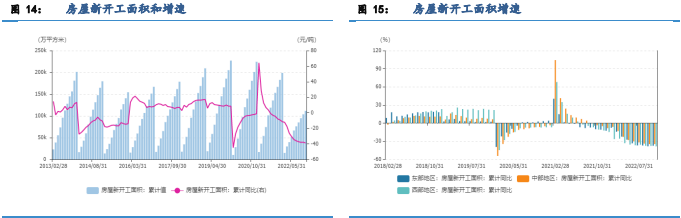

从PVC产量增速与房屋开工增速的表现看,通常情况下,PVC需求滞后地产周期6-12个月。

截止至2022年11月,当年全国新屋开工面积累计值为111,632.04万平方米,同比增速为 -38.9%,增速处在历史较低水平;

其中,东部地区的新屋开工面积累计值为48,655.58万平方米,同比增速为-37.3%,增速处在历史较低水平;

中部地区新屋开工面积累计值为30,307.37万平方米,同比增速为-34.5%,增速处在历史较低水平;

西部地区新屋开工面积累计值为28,668.33万平方米,同比增速为-38.3%,增速处在历史较低水平;

东北地区新屋开工面积累计值为4,000.76万平方米,同比增速为-55.7%,增速处在历史平 均水平。

虽然PVC下游需求主要来自于房地产,但随着我国地下管廊建设、棚户区改造等政策的逐步 落地,来自基建的订单正逐步成为PVC下游重要的组成部分,与房地产需求形成互补,这弱化了 PVC下游的周期属性。

截止至2022年11月,当年我国基础设施固定资产完成额同比增速为8.9%,处于历史较高水 平。

其中,电力热力、燃气及水的生产和供应业固定资产同比增速为19.6%,处于历史较高水平;

交通运输、仓储和邮政业的固定资产同比增速为7.8%,处于历史较高水平;

水利、环境和公共设施管理业固定资产同比增速为11.6%,处于历史较高水平。

五、 库存分析

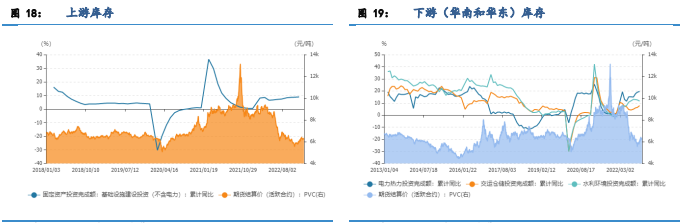

我国聚氯乙烯生产企业主要集中在西部地区,而下游塑料加工和销售集中在华东和华南地 区。西部地区的库存高低能反映出上游厂商的生产和出货情况,华东和华南的库存高低则体现 出下游需求是否良好、经销商是否愿意积极进货。

截止至2022年12月30日,上游西部地区生产企业聚氯乙烯库存是103,000吨,处于历史较高 水平;下游华东华南地区聚氯乙烯库存是255,500吨,处于历史较高水平。

六、进出口

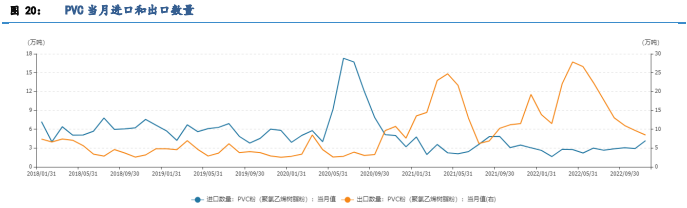

PVC属于周期性较强的化工产品,其期货价格往往受到供给(产量和进口数量)和需求(表 观消费量、出口数量)两方面因素的共同影响,整理并分析供需平衡表是研究PVC期货较为重要 的工作之一。

截止至2022年11月,PVC进口量当月值为4.17万吨,处于历史平均水平;PVC出口量当月值为8.45 万吨,处于历史较低水平。

七、后市展望

2023年1月的PVC行情,继续维持前期观点,中期宜逢低布局,静待政策落地之后的基本面 传导。主要是宏观情绪偏乐观:一是地产政策加码空间尚存,二是管控放开以及政策刺激将带 动需求回升。