行情复盘

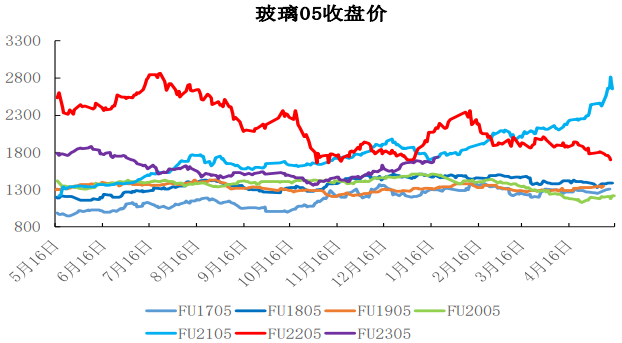

1.20,玻璃主力2305收于1746(+66)。

操作建议

择机考虑35正套。

背景分析

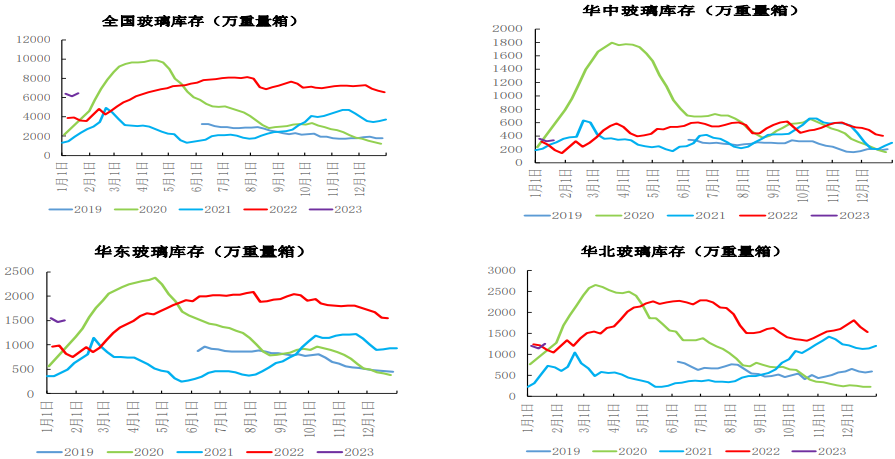

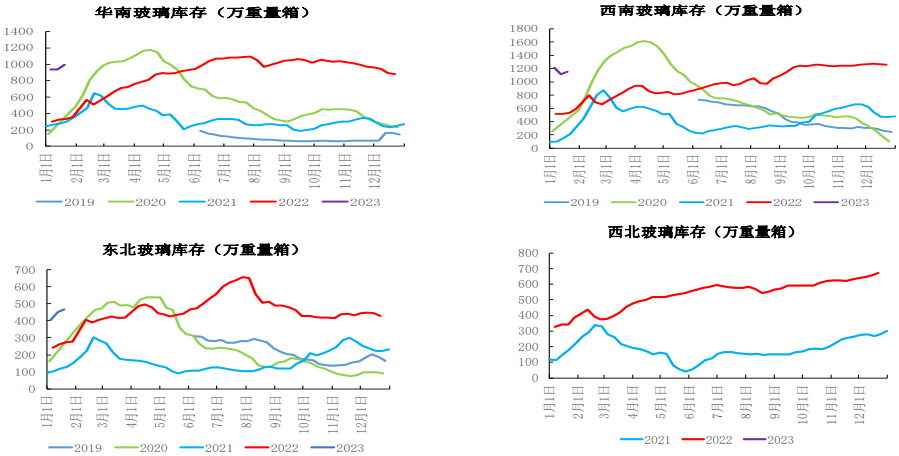

截止1.19,全国玻璃企业总库存6432.7万重箱(环比+4.57%,同比+78.75%)。折库存天数28.9天(环比+1.4天)。

现货市场

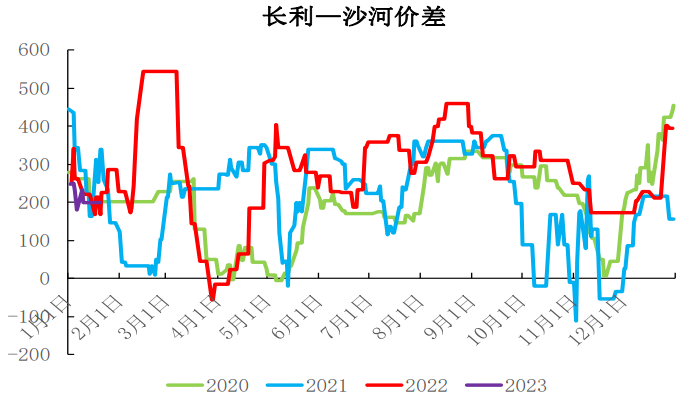

主流区域玻璃出厂价稳中有涨。截至1.20,武汉长利5mm玻璃出厂价1660(+0),沙河安全5mm玻璃出厂价1568(+0),长利与沙河价差在92(+0)。

研报正文

玻璃价格

主流区域玻璃出厂价稳中有涨。截至1.20,武汉长利5mm玻璃出厂价1660(+0),沙河安全5mm玻璃出厂价1568(+0),长利与沙河价差在92(+0)。

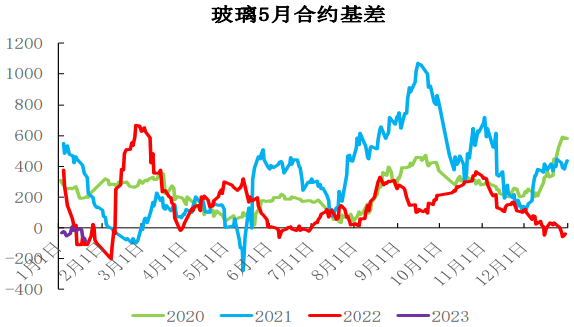

截至1.20,主力2305收于1746(+66),5-9价差-39(+4),以武汉长利出厂价作为现货基准价,主力05基差-86(-66)。

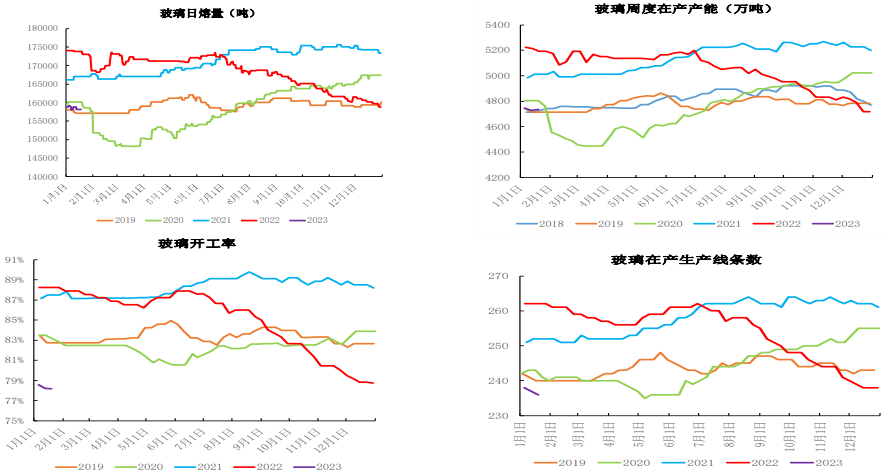

玻璃供给端

产量:截至1.19,浮法玻璃在产日熔量为15.82万吨,环比-0.38%。本周浮法玻璃熔量110.73万吨,环比-0.24%,同比减少8.93%。浮法玻璃开工率为78.15%,环比-0.33%,产能利用率为79.15%,环比-0.19%。

冷修复产:截至1.19,国内玻璃生产线在剔除僵尸产线后共计302条(19.985万吨/日),其中在产236条,冷修停产66条。12月冷修4条产线(2350吨),复产1条(800吨),点火1条(1300吨),1月冷修2条产线(1200吨),供应端小幅下滑。

玻璃需求端

深加工:截至2023年1月中旬,深加工企业订单天数5.7天,较上期减少3.8天,环比跌幅40%。下周来看,受春节假期影响,深加工企业多数停工放假,仅部分经销商尚存囤货现象,拿货量有限。

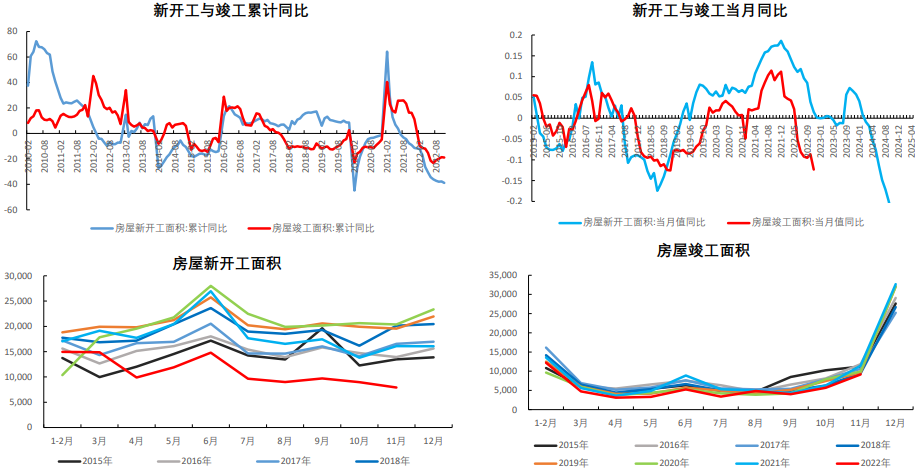

地产:从11月地产数据来看,地产前端数据依旧较差,施工及新开工面积均处于年内较低水平。地产整体趋势向下未改,玻璃预计长期依旧承压,存量房仍有一定的需求。十二月份进入季节性完工高峰,后期观察需求兑现情况。

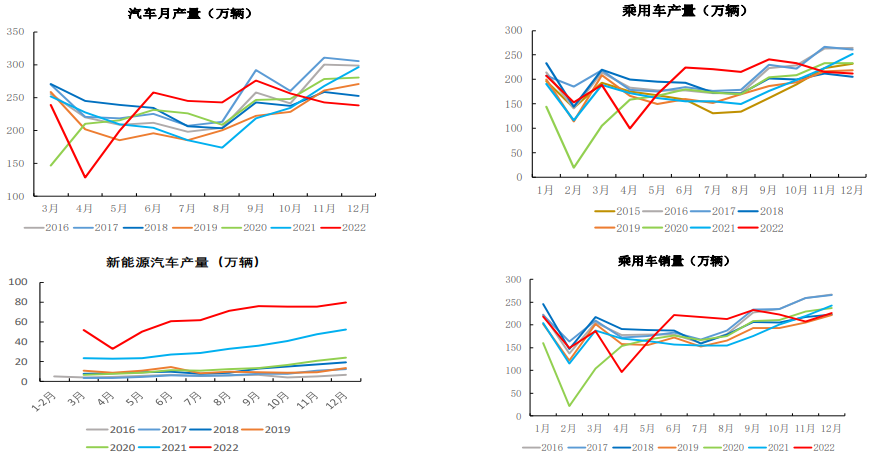

汽车:根据中汽协数据,12月汽车产量为238.3万辆,环比下降0.3%,同比下降18.2%;销量为255.6万辆,环比增加9.7%,同比下降8.4%。

玻璃库存端

截止1.19,全国玻璃企业总库存6432.7万重箱(环比+4.57%,同比+78.75%)。折库存天数28.9天(环比+1.4天)。随着春节临近,业者陆续放假,生产企业走货减缓或者已停止发货,整体厂库库存增。

玻璃利润端

截至1.19,煤制气制浮法玻璃利润-166元/吨(环比+4.6%);天然气制浮法玻璃利润-198元/吨(环比+7.04%);以石油焦制浮法玻璃利润+21元/吨(环比+320%)。本周浮法玻璃生产企业受现货价格上涨影响,利润提升明显。

策略

现实端,玻璃整体压力较前期有所减轻,主流产销区厂家库存均有所控制,年后厂家挺价意愿或不会立刻消失。而年后工地复工或在2月中下旬以后才逐渐开启,盘面乐观预期在政策近期支撑下继续运行。

考虑到从政策支持反馈到行业改善的时间,同时居民信心修复也需要一定时间,从短期大中城市的商品房销售来看,改善并不明显,产业尤其是地产链条进入正循环仍需要时间。在预期及挺价配合下,可以择机考虑35正套。