行情复盘

截至2023年1月20日收盘,天然橡胶主力合约RU2305报收13390元/吨。

操作建议

操作上建议逢低买入,关注13500附近重要压力位的表现。

期货市场

本周天然橡胶主力合约RU2305合约期价在12875-13470元之间震荡。周一至周三持续上涨,周四回调至5日线附近,周五有所回升。

后市展望

橡胶短期供需形势未出现实质好转,缺乏核心利好支撑,上涨动力不足。但中长期随着国内经济逐渐恢复,橡胶消费前景乐观。

研报正文

一、行情回顾

(一)期货价格

本周天然橡胶主力合约RU2305合约期价在12875-13470元之间震荡。周一至周三持续上涨,周四回调至5日线附近,周五有所回升。

截至2023年1月20日收盘,本周天然橡胶主力合约RU2305上涨390点,涨幅3%,报收13390元/吨。

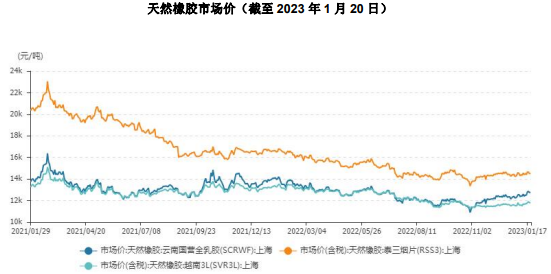

(二)现货价格

截至2023年1月20日,云南国营全乳胶(SCRWF)现货价格12750元/吨,较上周上涨350元/吨;泰三烟片(RSS3)现货价格14500元/吨,较上周上涨100元/吨;越南3L(SVR3L)现货价格11800元/吨,较上周上涨150元/吨。

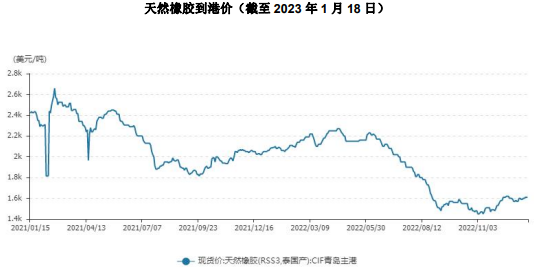

截至2023年1月18日,天然橡胶到港价1680美元/吨,较上周上涨70美元/吨。

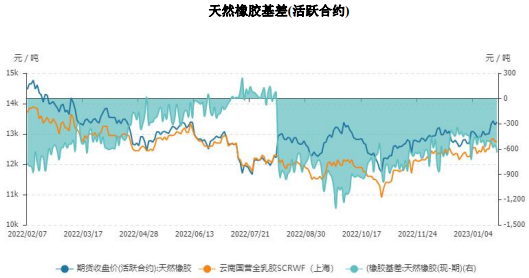

(三)基差价差

以上海云南国营全乳胶(SCRWF)现货报价作为现货参考价格,以天然橡胶主力合约RU2305合约期价作为期货参考价格,二者基差呈现明显升阔的态势。

截至2023年1月20日,二者基差维持在-640元/吨,较上周扩大140元/吨。

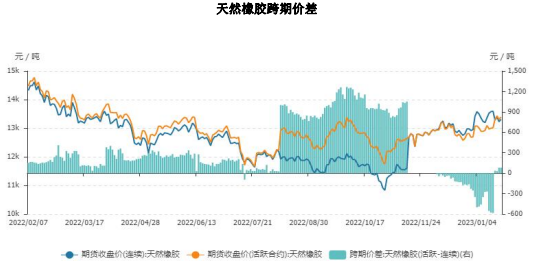

截至2023年1月20日,天然橡胶连续合约与活跃之间的跨期价差为80元/吨,较上周缩小了640元/吨。

二、市场信息

1.国务院新闻办公室于2023年1月17日上午10时举行新闻发布会,请国家统计局局长康义介绍2022年国民经济运行情况。初步核算,全年国内生产总值1210207亿元,按不变价格计算,比上年增长3.0%。分产业看,第一产业增加值88345亿元,比上年增长4.1%;第二产业增加值483164亿元,增长3.8%;第三产业增加值638698亿元,增长2.3%。分季度看,一季度国内生产总值同比增长4.8%,二季度增长0.4%,三季度增长3.9%,四季度增长2.9%。从环比看,四季度国内生产总值与三季度持平。

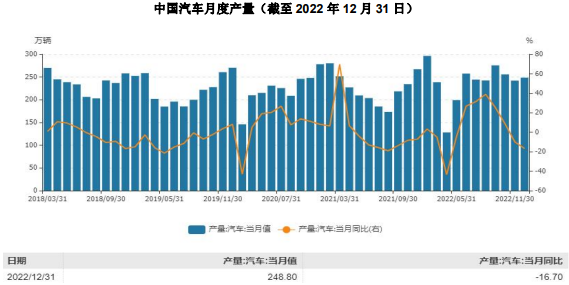

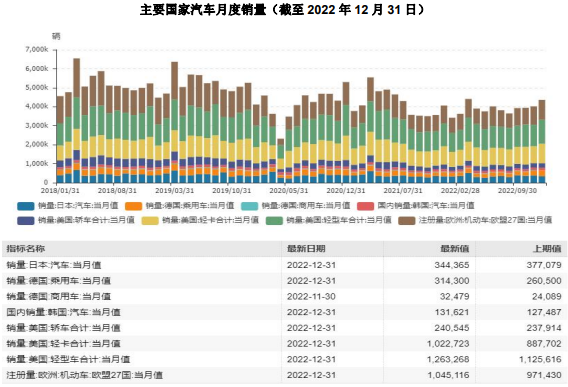

2.中国汽车工业协会发布2022年12月产销数据。2022年12月,我国汽车产销分别达到238.3万辆和255.6万辆,产量环比下降0.3%,销量环比增长9.7%,同比分别下降18.2%和8.4%。整个2022年,我国汽车产销分别完成2702.1万辆和2686.4万辆,同比增长3.4%和2.1%,全年实现小幅增长。预计2023年汽车市场将继续呈现稳中向好发展态势,呈现3%左右增长。

3.ANRPC最新发布数据显示:2022年12月中国进口天然及合成橡胶(含胶乳)合计76.2万吨,较2021年同期的63.4万吨增加20.2%。2022年中国累计进口天然及合成橡胶(含胶乳)共计736万吨,较2021年同期的676.9万吨增加8.7%。

4.ANRPC最新发布的2022年12月报告预测,12月全球天胶产量料增0.1%至139.7万吨,较上月下降1.5%;天胶消费量料增2.5%至131.1万吨,较上月增加0.5%。

2022年全球天胶产量料同比增加1.9%至1434.4万吨。其中,泰国增0.9%、印尼增2.9%、中国降2.1%、印度增9.6%、越南降2.8%、马来西亚降16.1%、其他国家增8.6%。

2022年全球天胶消费量料同比增加1.9%至1480.2万吨。其中,中国降1.6%、印度增2.7%、泰国增44.1%、马来西亚降10.5%、越南增34.2%、其他国家降3.2%。

5.据LMCAutomotive最新发布的报告显示,2022年12月全球轻型车销量同比增0.1%至744万辆;经季节调整年化销量降至8270万辆/年,连续第四个月呈下行走势,不过月销量与2021年12月持平。受市场混乱程度加剧影响,2022年全年销量为8100万辆,略低于2021年水平(同比下降0.6%)。

三、供应端情况

国内产区基本停割,云南西双版纳产区处于全面停割状态,胶块供应较为充裕海南部分民营厂已陆续停割,预计2月初将迎来全面停割,新胶产出将基本停滞。国外天胶主产区在一季度后期至二季度也将交替减产,供应压力会有所下降。胶市短期供需形势尚未实质好转,但中长期利多预期对胶价有支撑。

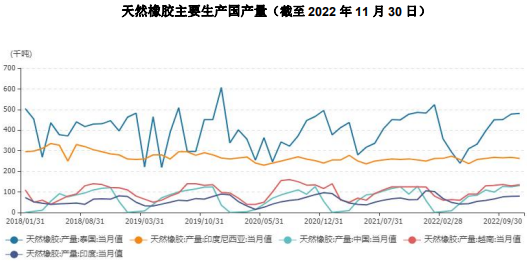

截至2022年11月30日,天然橡胶主要生产国的产量除了印度尼西亚略有下降,其他国家均比上月有小幅增长。

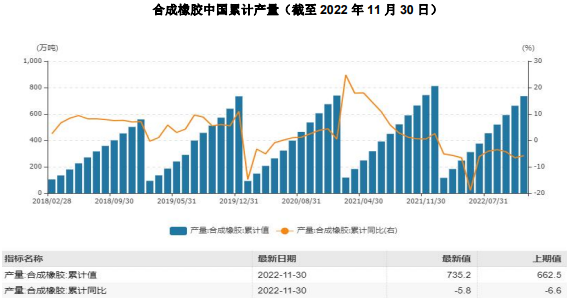

截至2022年11月30日,合成橡胶中国月度产量及累计产量均比上月有小幅下降。

四、需求端情况

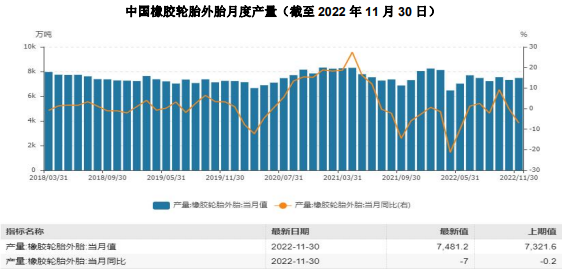

本周,汽车轮胎企业开工率较上周都有明显下降;截至2022年11月30日,中国橡胶轮胎外胎月度产量较上月略微下降7%;截至2022年12月31日,中国汽车月度产量248.8万辆,同比下降16.7%;截至2022年12月31日,主要国家汽车月度销量中美国较上月有小幅增长,日本较前一月有所下降。2022年12月,我国汽车产销分别达到238.3万辆和255.6万辆,产量环比下降0.3%,销量环比增长9.7%,同比分别下降18.2%和8.4%。

截至2023年1月19日,半钢胎汽车轮胎企业开工率23.82%,较上周环比下降18.82%;全钢胎汽车轮胎企业开工率为17.64%,较上周环比下降19.32%。

截至2022年11月30日,中国橡胶轮胎外胎月度产量较上月下降7%。

截至2022年12月31日,汽车中国月度产量248.8万辆,同比下降16.7%。

五、库存端情况

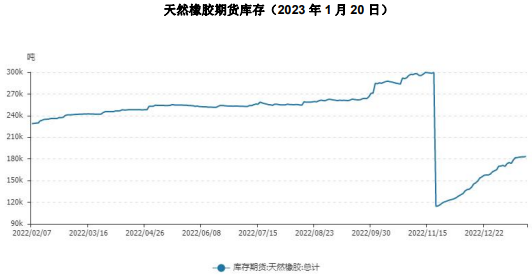

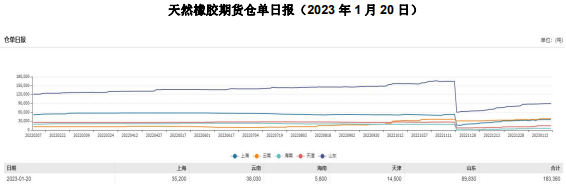

国内产区逐步停割后国内产量会有下滑,但是由于其他主要橡胶生产国仍处在高产期,所以我国进口货源有所增加,导致天胶库存持续上涨。截至2023年1月15日,中国天然橡胶社会库存119万吨,较上期增加3.3万吨,增幅2.87%。青岛地区天胶保税和一般贸易合计库存量50.18万吨,较上期增加2.4万吨,环比增幅5.01%,继续累库为主。

截至2023年1月20日,上期所天然橡胶期货库存为183360吨,较上周增加1560吨。

六、基本面分析及后市展望

从供给端来看,全球天然橡胶产区步入减产季。1月份,中国产区基本全面停割,泰国东北部、越南产区逐步减产停割。冷空气影响,泰国南部降雨增多,同样将对割胶工作产生影响。进入2月份越南、泰国东北部将迎来全面停割,印尼、马来西亚、泰国南部向减产期过渡,供应端压力缓解。2-4月为全球天然橡胶低产季,对天胶市场构成支撑。原料价格存上涨趋势,供应压力会有所减小。

从需求端来看,仍未得到显著改善。天胶短期需求低迷,节后复工或会适当回升。1月27日起多数企业逐步复工,对于春节后需求复苏进程仍需持续跟进,轮胎终端消费以及重卡销售情况值得关注。

从库存方面来看,天然橡胶仓单继续增长,青岛进口胶持续累库。

总体来看,橡胶短期供需形势未出现实质好转,缺乏核心利好支撑,上涨动力不足。但中长期随着国内经济逐渐恢复,橡胶消费前景乐观。春节期间外盘持续走强,国内需求向好预期带动商品市场逐渐回暖。国外主产区陆续减产,季节性供给收缩,随着节后复工复产,年后在刚需补货的拉动下,终端消费或出现回暖。宏观市场整体强预期支撑,随着现货市场供需改善,国内天然橡胶市场或继续震荡上行。宏观面需警惕美联储加息力度超出市场预期的可能。

七、操作策略

短期RU2305合约大概率维持震荡偏强走势,操作上建议逢低买入,关注13500附近重要压力位的表现。