行情复盘

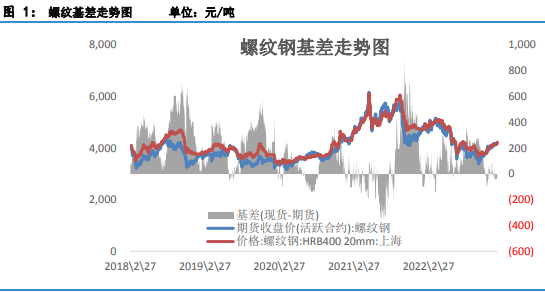

2月3日,螺纹钢期货主力合约收跌0.81%至4055元/吨。

主力持仓

据统计螺纹钢期货主力持仓呈现多减空增局面。

背景分析

节后第一周,尚未进入全国性复工,淡季累库施压,盘面增仓打压。下游需求也将在正月十五后陆续开启,刚需与投机需求将同步拉动市场主动去库。

后市展望

从盘面看,弱现实表现得淋漓尽致,强预期存在被证伪可能,若元宵后需求改善不及预期,钢材价格将面临较大下跌风险,注意驱动和节奏的切换。

研报正文

一、行情回顾

春节前,现货基本停市,无明显成交,钢市现货处于持稳,期货小幅上涨的状态,资金的参与热情仍然很高。节后第一周,尚未进入全国性复工,淡季累库施压,盘面增仓打压。节后钢材市场将逐渐进入需求验证期,钢材价格驱动的核心逐渐由预期切换为现实,从盘面看,弱现实表现得淋漓尽致,强预期存在被证伪可能,若元宵后需求改善不及预期,钢材价格将面临较大下跌风险,注意驱动和节奏的切换。

二、铁矿煤焦螺纹市场供需

2.1原料端铁矿

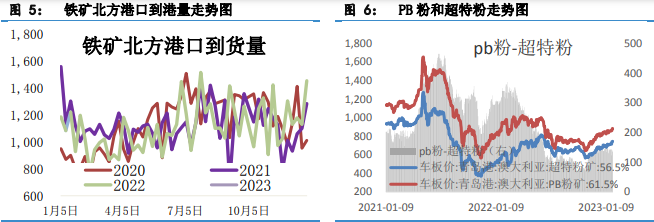

11月初随着疫情防控放松和房地产刺激政策的出台以及各种财政政策托底等利多因素的综合作用下,市场对2023年经济增长充满较强预期,铁矿期货价格从577元/吨一路上涨到1月30的890元/吨,现货也一路跟随上涨243元/吨,涨幅达54%以上,涨幅过大,面临政策的风险性较大。一季度海外发运减少,随着春节库存消耗,钢厂铁矿库存绝对量偏低,假日因素疏港回落,港口库存累积。美国加息节奏放缓,国内宏观预期拖底,需求证伪前,铁矿价格向上仍有空间。

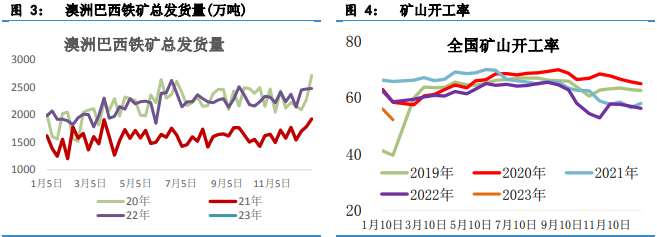

供给方面,2022年海外矿山累计发运量144436万吨,累计同比下降4.26%,其中仅有澳洲发运小幅增加,巴西、非主流发运下降成为总发运下滑的主要因素:澳洲累计发运量87236万吨,累计同比增1.6%,巴西累计发运量32029万吨,累计同比减少3.7%,非主流累计发运25171.9万吨,累计同比下滑20.7%。2023年1月全球铁矿石发运量预计12000万吨,基本与去年同期持平。

国产矿方面,截至1月27日,全国矿山产能利用率51.96%,相较上月同期降4.09%。同期全国矿山铁精粉日均产量32.78万吨,环比上月减少2.58万吨。而国内矿山铁精粉库存为214.47万吨,较上月同期减少13.65万吨。临近春节,东北、华北、西北均有矿选放假,而华北个别企业因为原料供应不足的原因,精粉产量下滑,导致矿山产能利用率下降。下游钢厂节前有补库需求,叠加一季度海外发运相对其它时间段减少,国内矿山有所补充,但相当有限,供应阶段性减少。2月,国产矿将小幅回升,进口矿处于发运淡季,预计进口矿发运很难回升。

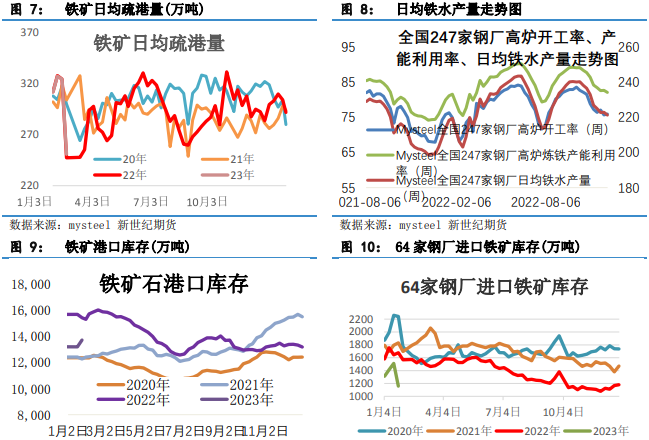

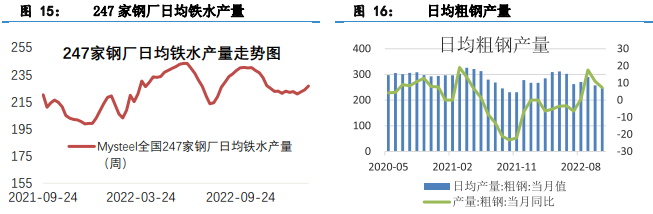

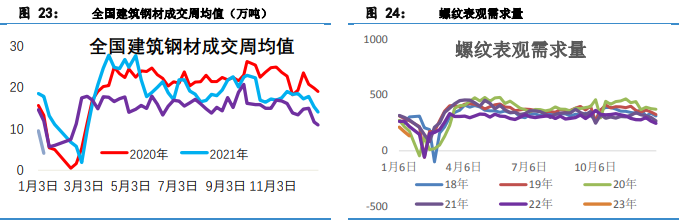

需求方面,Mysteel调研247家钢厂高炉开工率75.97%,环比上周增加0.29%,同比下降0.28%;高炉炼铁产能利用率83.10%,环比增加0.54%,同比增加2.02%;钢厂盈利率27.27%,环比增加4.33%,同比下降54.55%。

1月底全国247家钢厂日均铁水产量226.57万吨,全月累计日均铁水产量上涨约6万吨。目前,螺纹钢生产利润已扭亏为盈,同时随着下游需求恢复,铁水产量将继续回升。以近期复产的华东和华北地区来看,当前产量距离往年节后高点仍有约10万吨左右的提升空间,因此2月份日均铁水产量在230-235万吨的可能性较大。

库存方面,截至1月30日,本期45港铁矿库存13725.83万吨,环比增加524.11万吨。钢厂方面,64家钢厂进口烧结粉矿库存1158.76万吨,环比回落352.98万吨。总体来说,随着春节库存消耗,钢厂铁矿库存绝对量偏低,假日因素疏港回落,港口库存累积。钢厂进口矿库存可用天数33.2天,与去年最低点31.6天较为接近。节后在铁水产量持续回升的情况下,即使钢厂不愿意主动补库增加可用天数,仅依靠被动补库也将支撑铁矿价格上涨。

铁矿石小结和展望:

展望2月,2月份铁矿石供弱需强,澳洲、巴西发运季节性淡季,国内矿山明显增产仍需时日,节后随着下游需求恢复,铁水产量将继续回升,2月供需仍较为乐观,价格易涨难跌。但从此轮11月上涨来看,铁矿石现货累计涨幅35%,铁矿期货涨幅更是远大于现货。因此,我们需要及时关注政策风险,由于涨幅过大,铁矿石进一步大幅上涨所引发的风险则更大,如需求或钢价未明显见到好转,铁矿石价格在经历一轮上涨后,或面临下跌的风险。稳健的投资者可考虑铁矿石买近抛远正套操作。

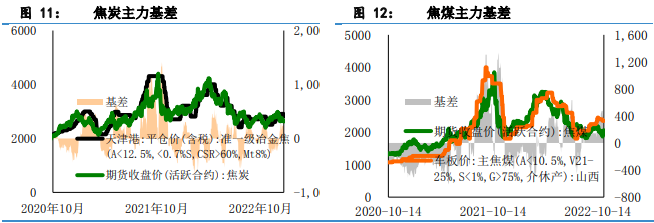

2.2原料端煤焦

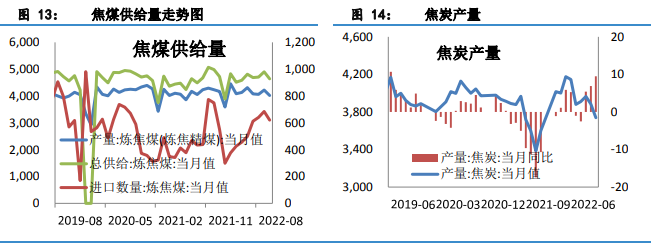

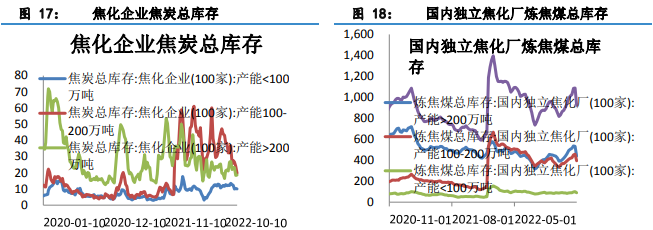

受弱现实影响,节前焦炭价格连跌两轮共计200元/吨,焦炭行情在开年首个交易日小跳之后随即下行,而在接下来的两天,行情更是跌势难止,节后开启第三轮降价。下游受假期影响,焦钢企业厂内原料煤库存多下降至低位,对原料煤有一定补库需求,但焦钢呈现博弈局面,后市走向暂不明朗,市场观望情绪增加,对原料采购节奏较缓。因部分煤矿刚恢复生产,厂内焦煤库存多处于低库存或无库存状态。

供应方面,国内焦煤产量维持稳定,进口焦煤持续提升,有望持续提振焦煤供应。截至1月27日,焦炉产能利用率为77.2%,与年前基本持稳。分地区来看,山东地区有所回升,而山西、河北小幅下降。随着焦煤供需紧张缓解,对焦化厂利润的挤压也将明显减弱。节后三周成本端焦煤的供应将有望得到修复,从而改善焦化厂利润,焦炭现货成本支撑逐步减弱,从而助力钢厂冶炼端利润修复。

进口方面,2022年12月份,中国进口炼焦煤646.49万吨,占煤炭总进口量的20.92%,环比增加12.78%,同比减少13.66%。2022年全年中国累计进口炼焦煤6383.84万吨,同比增长16.71%。2022年12月份中国焦炭出口量为51.8万吨,出口量较11月份下降15.84%,较2021年12月增加17.46%。2022年焦炭出口量为895.10万吨,较2021年增加38.8%。2023年第一批澳洲焦煤预计2月8日到达湛江港,随着澳煤正式到港,将在一定程度上利空焦煤市场,从而使得焦炭的成本支撑减弱。

需求方面,目前钢厂实际钢材库存已达高位,并且终端需求回暖仍需时日,因此焦炭市场难言乐观。1月底全国247家钢厂日均铁水产量226.57万吨,全月累计日均铁水产量上涨约6万吨。目前,螺纹钢生产利润已扭亏为盈,同时随着下游需求恢复,铁水产量将继续回升。当前焦炭市场多空博弈,但利空居多。

库存方面,由于假期休市,上游煤矿不断累库,但是下游焦钢厂去库明显,后市也存在补库可能。截至1月27日,全样本独立焦企焦煤库存1069.7万吨,环比下降185.8万吨,247家钢厂焦煤库存889.1万吨,环比下降30.2万吨。

煤焦小结和展望:

展望2月,节后开启焦炭第三轮降价,叠加第一批澳洲焦煤预计2月8日到达湛江港,一定程度上利空焦煤市场,从而使得焦炭的成本支撑减弱。下游受假期影响,上游煤矿不断累库,但下游焦钢企业厂内原料煤库存多下降至低位,对原料煤有一定补库需求,焦钢呈现博弈局面,后市走向暂不明朗,市场观望情绪增加,对原料采购节奏较缓。焦炭市场多空博弈,短期内焦炭或将稳中偏弱运行,下游市场需求能否顺利恢复是重点。

2.3成材端

2.3.1供应方面:完成粗钢产量压减工作

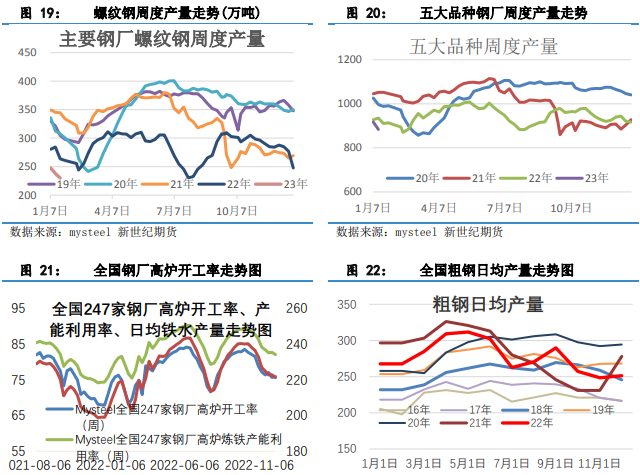

国家统计局数据显示,2022年12月份,我国粗钢产量7789万吨,同比下降9.8%;12月份全国粗钢日均产量251.3万吨,环比上升1.13%;1-12月,我国粗钢产量101300万吨,同比下降2.1%。2022年12月份,我国生铁产量6900万吨,同比下降4.6%;12月份生铁日均产量222.6万吨,环比下降1.77%;1-12月份,我国生铁产量86383万吨,同比下降0.8%。2022年12月份,我国产量11193万吨,同比下降2.6%;12月份钢材日均产量361.1万吨,环比下降0.77%;1-12月份,我国钢材产量134034万吨,同比下降0.8%。

受宏观政策持续加码,叠加疫情防控措施优化,12月上半月钢市成交量有所回暖,尤其投机性需求表现活跃,下游冬储意愿也有增强,淡季钢厂库存不增反降,加之原燃料价格表现强势,钢价震荡走强。下半月,在疫情感染潮下,表观消费量明显回落,库存进入春节前累库阶段,钢价涨势放缓。总的来看,由于需求偏弱,钢厂在亏损情况下减产检修情况增多。2022年全年粗钢产量为10.13亿吨,同比下降2224.3万吨,降幅2.1%,钢铁行业圆满完成2022年粗钢产量压减工作。

在“稳增长”基调下,叠加疫情影响逐步消退,2023年钢铁边际消费改善预期增强,粗钢产量有望跟随需求回暖。但在“双碳“大背景下,钢铁产量弹性将持续受限,有利于抬高钢材价格中枢。

截至1月29日,247家钢厂高炉开工率76.69%,环比上周增加0.72%,同比去年增加1.83%;高炉炼铁产能利用率84.15%,环比增加1.05%,同比增加2.64%。全国87家独立电弧炉钢厂平均开工率为5.80%,环比减少1.24%,同比减少11.26%;平均产能利用率为2.90%,环比减少1.59%,同比减少11.06%;日均粗钢产量环比减少28.03%。在“双碳“大背景下,钢铁产量弹性或将持续受限。

2.3.2需求方面:政策暖风频吹,静待需求落地

从宏观面来看,国际环境复杂严峻,全球经济衰退风险加剧,同时国内外利好不断,美联储加息步伐暂缓,国内监管部门密集发声,释放积极信号,明确房地产平稳健康发展事关金融市场稳定和宏观经济发展全局的重要性,并在抑制金融化泡沫化势头得到实质性扭转的情况下,继续从供给侧通过信贷、债券、股权多种方式综合协同提振市场信心,并继续在LPR连续下调,下调首付比例及按揭利率方面放宽条件。宏观政策提振市场信心,助力房地产市场逐步走出低谷。

房地产业是中国国民经济的支柱产业。与房地产相关的贷款占银行信贷的比重接近40%,房地产业相关收入占地方综合财力的50%,房地产占城镇居民资产的60%。房地产领域风险如果处置不当,很容易引发系统性风险,必须及时干预,但要注意处理好系统性风险和道德风险的关系。第一,通过保护契约和产权,稳定预期。第二,大量输血,改善房地产企业的流动性。第三,放松在房地产市场过热期间采取的管制措施,扩大有效需求,使房地产公司具备造血功能。这三点重要表述,市场解读为对房地产继续释放强烈的信号,引起资本市场高度关注。

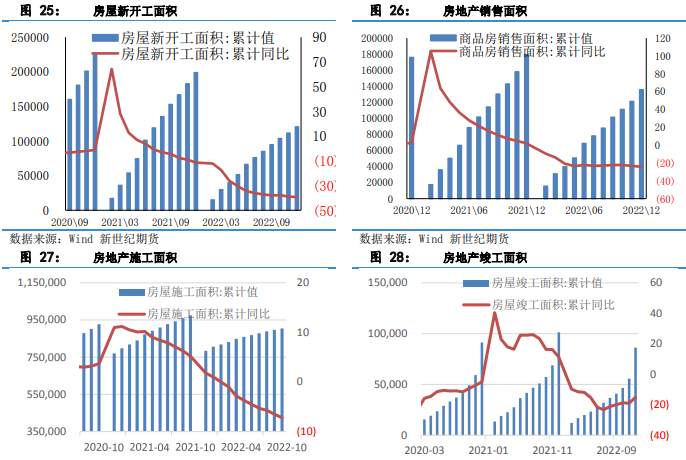

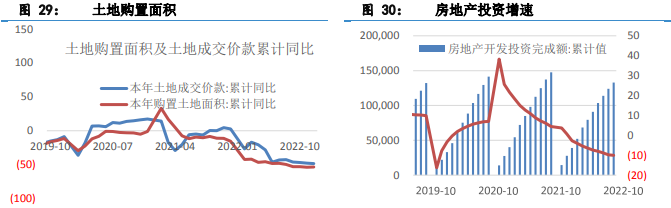

(一)投资下行压力有望好转

国家统计局数据显示,1—12月份,全国房地产开发投资132895亿元,比上年下降10.0%;其中,住宅投资100646亿元,下降9.5%。房地产开发企业房屋施工面积904999万平方米,比上年下降7.2%。其中,住宅施工面积639696万平方米,下降7.3%。房屋新开工面积120587万平方米,下降39.4%。其中,住宅新开工面积88135万平方米,下降39.8%。房屋竣工面积86222万平方米,下降15.0%。其中,住宅竣工面积62539万平方米,下降14.3%。商品房销售面积135837万平方米,比上年下降24.3%,其中住宅销售面积下降26.8%。商品房销售额133308亿元,下降26.7%,其中住宅销售额下降28.3%。从去年12月房地产数据来看,竣工面积超预期恢复,多项指标降速得到明显缓解,甚至销售等指标出现了向好势头。

随着政策暖风不断,市场的情绪得到呵护。目前市场的关注点逐渐转移到需求端,最终体现在居民购买力身上。短期虽然看好供需两端政策共振带来的行情影响,中长期仍需要关注拿地及新开工对钢材需求的拉动。

(二)供给端资金有望改善

国家统计局数据显示,2022年,房地产开发企业到位资金148979亿元,比上年下降25.9%。其中,从资金来源构成来看,国内贷款17388亿元,下降25.4%;利用外资78亿元,下降27.4%;自筹资金52940亿元,下降19.1%;定金及预收款49289亿元,下降33.3%;个人按揭贷款23815亿元,下降26.5%。国内贷款降幅收窄,说明前期政策引导下金融机构对房企融资支持力度加大,在近期地产行业相关新政策引导下,有望看到供给端资金来源进一步改善。

综合来看,今年整体国际环境复杂严峻,全球经济衰退风险加剧,美联储加息步伐暂缓,房地产的股权融资快速落地,融资端资金改善,为行业注入新的资金。房地产行业经历了历史上最长、幅度最大的调整周期。我国针对房地产困境从供需两端发力,从地方到中央陆续出台多轮放松政策,且力度与频次逐渐加强,尤其是伴随着“三支箭”与金融十六条的落地,供给端对于房企信用与融资的托底可谓空前,但是效果仍需检验,仍取决于销售侧是否修复。

我们认为2023年一季度基本面有望开始缓慢修复,随着政策逐步生效、经济复苏,疫情对经济活动的干扰减少后,后续生产经营活动逐步恢复,购房者的收入预期随之好转,购房意愿也会有所提升。目前房地产市场的消极因素正在逐步出尽,市场销售处于磨底阶段。二季度销售在2022年疫情影响低基数的基础上有望实现增长,三四季度保持相对稳定。

2.3.3春节期间需求停滞,库存累库

目前钢厂盈利情况较差,钢厂盈利率27.27%,环比增加4.33%,同比下降54.55%。中下游利润差,终端在没利润的状态下复产动力也不足。今年在钢材需求偏弱的情况下,较高的短流程成本使得电炉钢被迫大面积减产;而长流程端,废钢较高的价格相较于铁水逐渐丧失了性价比。

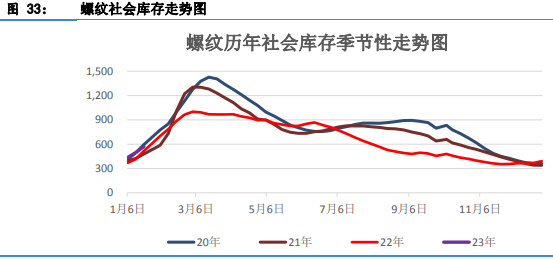

截至1月19日,螺纹钢总库存766.91万吨环比增加95.76万吨,社会库存571.13万吨,环比上周回升73.58万吨,厂库195.78万吨,环比上周升22.18万吨。厂库、社库大幅回升,年底整体库存出现回升局面。

成材小结和展望:

今年库存峰值较往年略有提前,不仅在于除夕时间较往年均有提前,也在于疫情放开,市场流通阻滞。节后第一周,尚未进入全国性复工,淡季累库施压,盘面增仓打压。下游需求也将在正月十五后陆续开启,刚需与投机需求将同步拉动市场主动去库。钢材市场逐步进入需求验证期,钢材价格驱动的核心逐渐由预期切换为现实,从盘面看,弱现实表现得淋漓尽致,强预期存在被证伪可能,若元宵后需求改善不及预期,钢材价格将面临较大下跌风险,注意驱动和节奏的切换。

风险点:钢厂持续累库,地产销售未见回暖,预期层面未兑现等。