行情复盘

2月6日,棕榈油期货主力合约收涨2.34%至7868元/吨。

策略提示

节后需求恢复不及预期,豆棕油再度测试区间下沿支撑。

背景分析

宏观及原油市场风险仍未解除;美豆供应偏紧,且短期CBOT大豆仍有继续交易南美天气的动能;印尼供应略有收紧 ,马棕1月产量出口双弱,市场等待1月MPOB报告;国内大豆及菜油供应增加;

后市展望

市场对油脂消费恢复的过满预期并未被现实证实,节后资金对国内油脂消费恢复的交易未能持续,加之菜油破位拖累豆棕油价格重心再度下移至震荡区间下沿附近。

研报正文

主要观点:

油脂:节后需求恢复不及预期,豆棕油再度测试区间下沿支撑

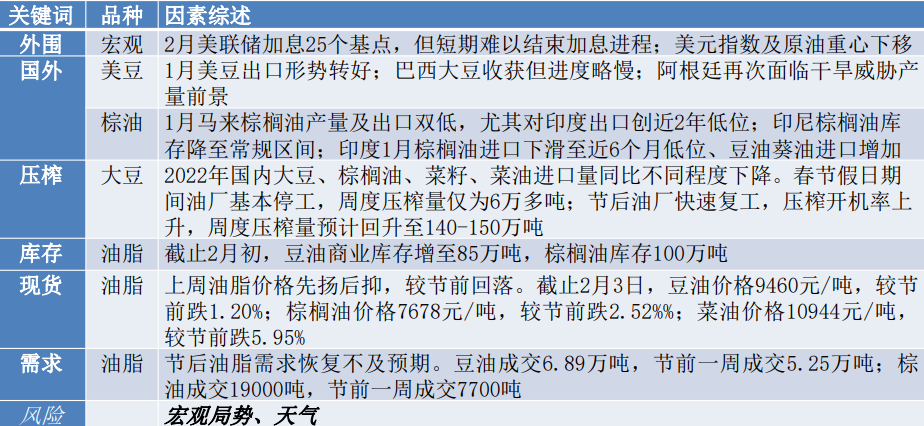

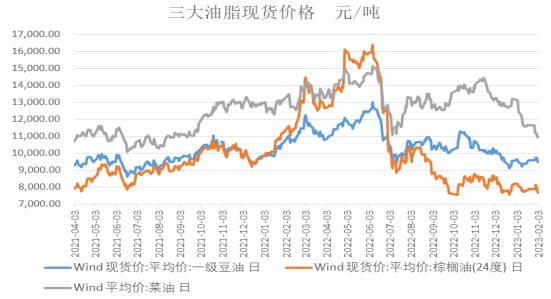

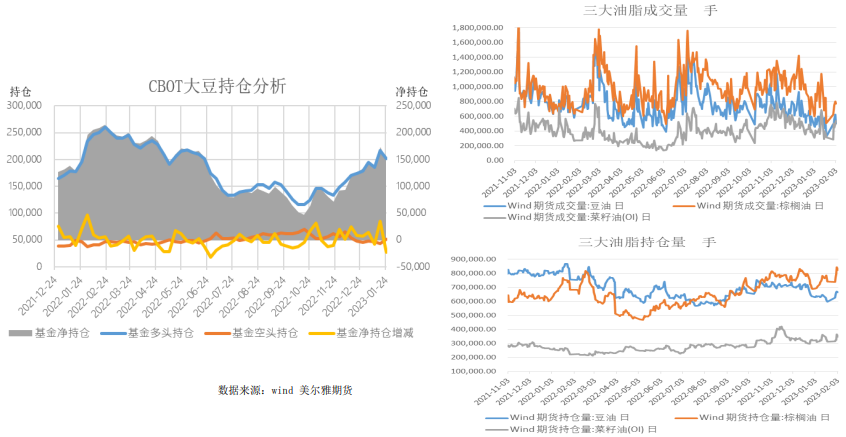

上周内外盘油脂重心整体下移。具体来看,宏观方面,美联储2月加息25个基点并暗示未来将继续加息2次,美1月季调后 非农就业人数超预期,美元指数在100整数关口获得支撑并小幅反弹;原油市场同时受欧盟对俄石油产品的新一轮制裁打 压,美油承压3次探底。

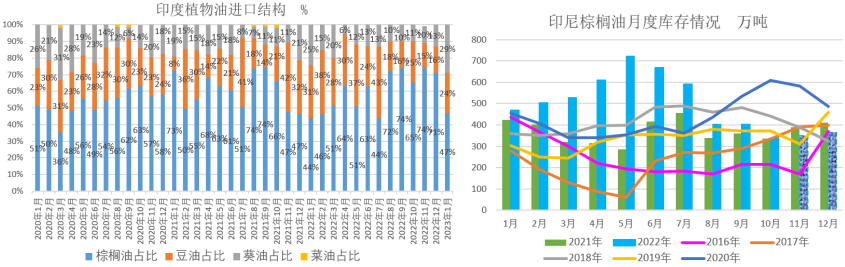

产业面,1月马棕出口下滑约26%,尤其对印度出口刷新2年多低位,1月产量下滑约27%;印尼开始 实施B35且棕榈油库存降至常规区间;东南亚出口方面,马来种植园公司SDP预计将恢复对美棕榈油出口、ICCI敦促印尼当 局恢复向巴基斯坦出口棕榈油。印度1月进口棕榈油77万吨降至近6个月低点,同期豆油及葵花籽油进口量大增。大豆,阿 根廷再度面临干旱威胁,巴西丰产预期不变但收获进度偏慢,近期美豆出口形势尚可,CBOT豆粕创8年半高位,CBOT大豆 延续高位区间偏强走势。

国内,大豆供应增加、棕榈油到港回落,菜油储备轮出;油厂压榨开工率回升,节后首周油脂成交恢复不及预期;豆菜油库存回升,棕榈油库存100万吨高位,基差平水附近运行。

策略,宏观及原油市场风险仍未解除;美豆供应偏紧,且短期CBOT大豆仍有继续交易南美天气的动能;印尼供应略有收紧 ,马棕1月产量出口双弱,市场等待1月MPOB报告;国内大豆及菜油供应增加;产业端整体利多动能有限,加之市场对油脂消费恢复的过满预期并未被现实证实,节后资金对国内油脂消费恢复的交易未能持续,加之菜油破位拖累豆棕油价格重心再度下移至震荡区间下沿附近;继续关注油脂需求恢复情况,豆棕油暂以区间行情对待并以区间内反弹短空参与为主。

行情回顾:

上周美豆高位震荡、马棕及美豆油回落;国内三大油脂重心持续下移。

基本面分析:

3.1 美联储加息步伐放缓,美元指数及原油重心下移

◆ 2月美联储加息25个基点,加息步伐如期放缓,通胀尚未放缓至停止加息的程度,美联储暗 示或继续加息2次,美元指数重心持续下移并暂时在100整数关口获得支撑。

◆ 欧盟对再次对俄石油产品限价,原油3次探底,POGO围绕0美元/吨运行。

3.2 美豆整体需求较好

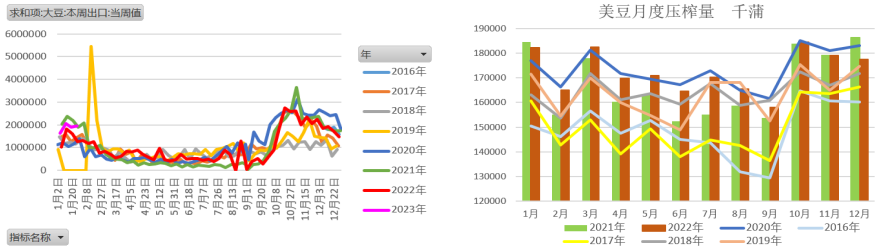

◆ 出口:本年度初至1月26日当周,美豆累计出口检验35988764吨,上年同期为36449799吨;累计出口 3559万吨,较去年同期的3630万吨下滑1.95%,降幅持续缩窄,完成全年计划的67.5%。

◆ 压榨:11-12月美豆压榨量较10月回落,不过仍录得历年同期第三高,2022/23年度初至12月的4个月 NOPA美豆累计压榨6.99262亿蒲,同比微降0.6%,历年同期第三高。

3.3 巴西丰产但初期收获进度略慢,阿根廷大豆优良率略有改善

受主产区降雨影响巴西大豆收割进度缓慢,机构公布的数据显示,巴西2022/23年度大豆收获进口不足 10%,仅为去年同期水平的一半,农民惜售情绪较重,截至2月3日,巴西2022/23年度大豆销售完成率 为30.5%,涉及4672万吨大豆,上年同期销售进度为44.1%,五年均值为44.8%。

布交所:截至2月2日,阿根廷大豆播种率为100%,去年同期100%,五年平均100%;开花率为48%,去年 同期63.7%,五年平均67.7%;结荚率为21.3%,去年同期24.7%,五年平均31.8%;鼓粒率为1.9%,去年 同期0.4%,五年平均7.7%。

布交所:截至2月2日,阿根廷大豆作物状况评级较差为46%(上周为54%,去年20%);一般为42%(上 周39%,去年42%);优良为12%(上周7%,去年38%)。土壤水分53%处于短缺到极度短缺(上周63%, 去年36%);47%处于有益到适宜(上周37%,去年64%)。

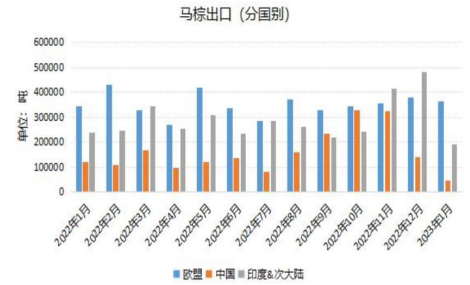

3.4 1月马棕产量出口双低

◆ ITS:马来西亚1月1-31日棕榈油出口 量为1133868吨,较2022年12月出口的 1552637吨减少26.97%,创9个月新低。 其中对印度出口刷新2年低位(2022年4 季度印度大量采购,目前国内库存处于 记录高位且需求低迷),对中国出口连 续3个月回落。

◆ SPPOMA:2023年1月1-31日马来西亚 棕榈油单产减少23.96%,出油率增加 0.58%,产量减少27.01%。

3.5 印度1月棕榈油进口下降,印尼棕榈油库存降至常规区间

◆ 印度:1月棕榈油进口环比下滑31%至77万吨,为2022年7月以来最低水平;豆油进口环比增56%至 39.5万吨;葵花油进口环比增143%至47.3万吨。印度4月1日起取消豆油进口的免税政策。

◆ GAPKI:印尼2022年棕榈油产品出口量为3080万吨,较2021年下降8.5%;国内消费2100万吨;年末 库存为365万吨。

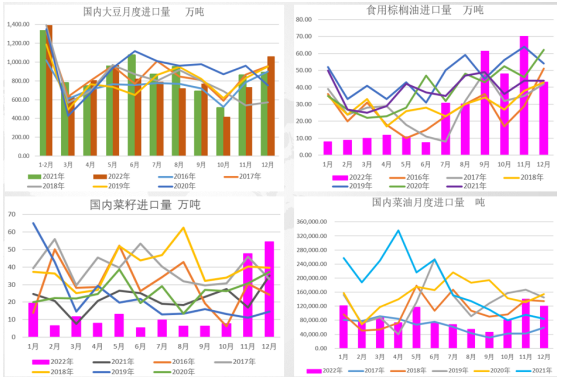

3.6 2022年国内油脂油料进口情况

◆ 海关总署:2022年12月中国进口大 豆1055.5万吨,同比增19%;2022年全 年累计进口9108.1万吨,同比减5.6%。

◆ 12月进口食用棕榈油43万吨,同比 减2.3%;全年累计进口341万吨,同比 降26.8%。

◆ 12月进口菜籽油12万吨,同比增43% ;全年累计进口106万吨,同比降50.7% 。12月进口菜籽54.49万吨;全年累计 进口菜籽196.06万吨,同比降25.91%。

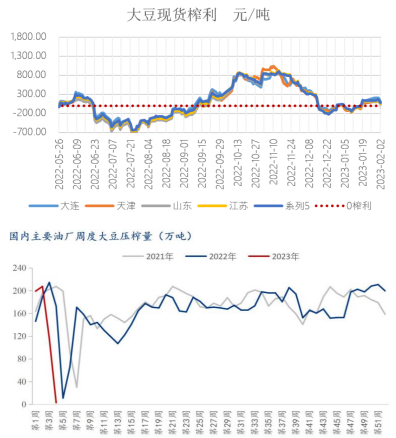

3.7 节后油厂周度压榨量预计回升至140-150万吨

春节假日期间油厂基本停工,周度压榨量仅为6 万多吨;节后油厂快速复工,压榨开机率上升 ,周度压榨量预计回升至140-150万吨。

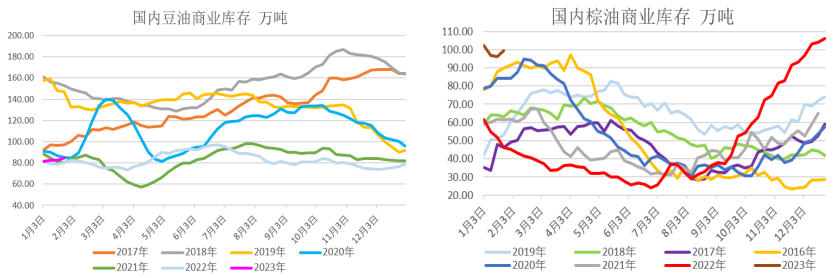

3.8 豆油库存略增,棕榈油库存100万吨附近

截止2月初,豆油商业库存增至85万吨,棕榈油库存100万吨。

3.9 上周油脂价格先扬后抑,较节前回落

上周油脂价格先扬后抑,较节前回落。截止2月3日,豆油价格9460元/吨,较节前跌1.20%;棕 榈油价格7678元/吨,较节前跌2.52%%;菜油价格10944元/吨,较节前跌5.95%。

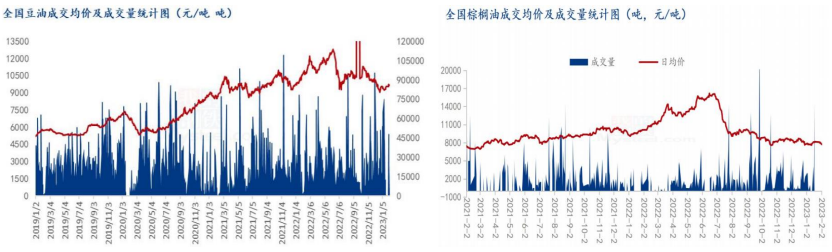

3.10 节后油脂现货需求恢复不及预期

节后油脂需求恢复不及预期。豆油成交6.89万吨,节前一周成交5.25万吨;棕油成交19000 吨,节前一周成交7700吨。

3.11 油粕持仓及成交情况

价差跟踪

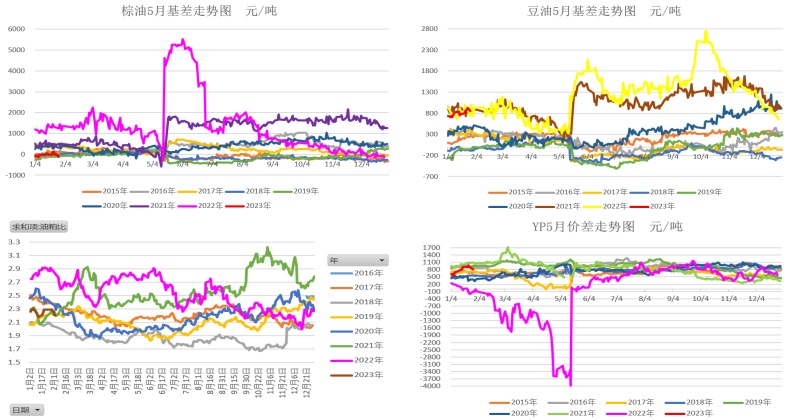

4.1 基差价差