行情复盘

2月7日,棕榈油期货主力合约收涨2.15%至7988元/吨。

主力持仓

据统计棕榈油期货主力持仓呈现多空双减局面。

现货市场

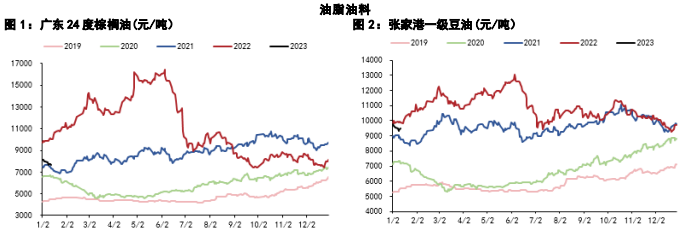

国内油脂现货上涨为主,广东24度棕榈油报7850(+190)元/吨;张家港一级豆油报9580(+50)元/吨;江苏四级菜油报10970(+50)元/吨。

后市展望

短期油脂单边驱动不强,预计延续宽幅震荡格局,单边观望或等反弹至区间上沿抛空机会。套利买棕榈油或豆油抛菜油可继续持有。

研报正文

【油脂】

昨日BMD棕榈油延续反弹,国内跟随上行,菜油表现偏弱。国内油脂现货上涨为主,广东24度棕榈油报7850(+190)元/吨;张家港一级豆油报9580(+50)元/吨;江苏四级菜油报10970(+50)元/吨。

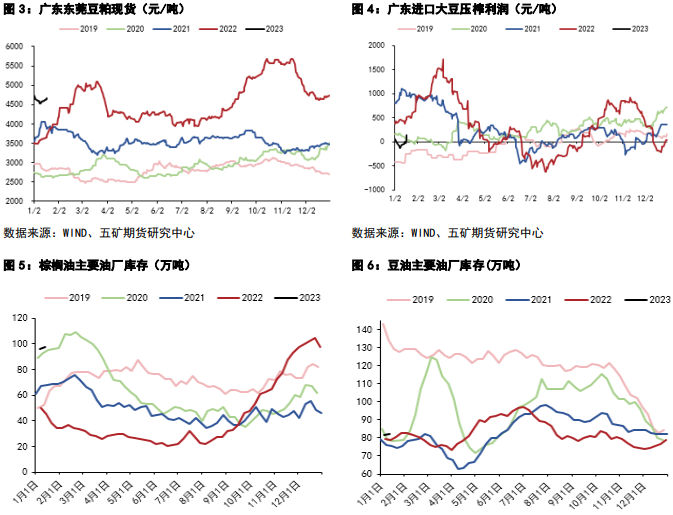

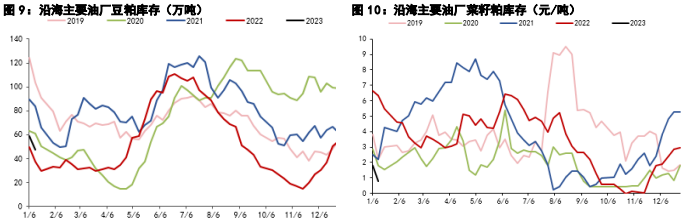

截至2023年2月3日,全国重点地区棕榈油商业库存约102.79万吨,较上周减少0.31万吨;全国重点地区豆油商业库存约79.91万吨,较上周减少4.95万吨;华东菜油库存11.71万吨,较上周减少0.35万吨。节后工厂陆续开工,市场集中提货,油脂库存下降。

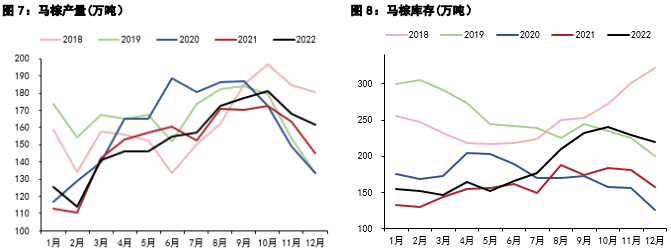

外围来看,MPOB数据预估,1月马来西亚产量136-141.4万吨,库存预计205-219万吨,有小幅去库预期。高频数据来看,ITS数据显示2月1-5日马来西亚棕榈油出口11.55万吨,同比增加62.5%。印尼为保障国内供应计划暂停部分出口,且有机构预估1月马来西亚将延续去库,马棕短期强劲的出口等均为盘面带来提振。但在印度及中国库存偏高背景下,消费疲软,马棕库存虽有小幅去化预期,但整体居偏高水平,单边难有较强驱动。美豆短期仍交易主产区天气,在巴西因降雨延迟收割及阿根廷延续干旱背景下,难下跌,但继续上行需天气配合。

国内节后采购需求回暖,成交略有好转,整体油脂库存小降。

短期油脂单边驱动不强,预计延续宽幅震荡格局,单边观望或等反弹至区间上沿抛空机会。套利买棕榈油或豆油抛菜油可继续持有。

【蛋白粕】

昨日美豆冲高后小幅回落,大连豆粕大幅回落。蛋白粕现货下跌,广东东莞豆粕报4560(-60)元/吨;广东黄埔菜粕报3370(-90)元/吨。2023年第5周,全国主要油厂大豆库存为630.09万吨,较上周增加135.99万吨;豆粕库存为44.02万吨,较上周减少8.41万吨;菜粕库存3.18万吨,较上周减少0.42万吨。主要油厂大豆库存大幅增加,豆菜粕小幅去库,重点关注后续大豆到港情况。

巴西持续降雨,收割进度缓慢,短期难以有效供应市场,且市场较为担心巴西港口运力情况;阿根廷干旱持续,产量有继续下调可能,短期美豆仍需给予一定天气升水。上周美豆出口检验有所下滑,叠加气球事件影响,短期市场较为担忧中国需求下滑。美豆短期驱动不强,预计高位震荡,等待USDA报告指引。

短期单边受美豆主产区天气影响较大,建议观望,关注本周USDA数据指引。套利方面,主产区天气问题导致近月供应偏紧,远月丰产预期强,可关注豆粕5-9正套。