行情复盘

2月24日,螺纹钢期货主力合约收跌0.87%至4224元/吨。

主力持仓

据统计螺纹钢期货主力持仓呈现多空双增局面。

背景分析

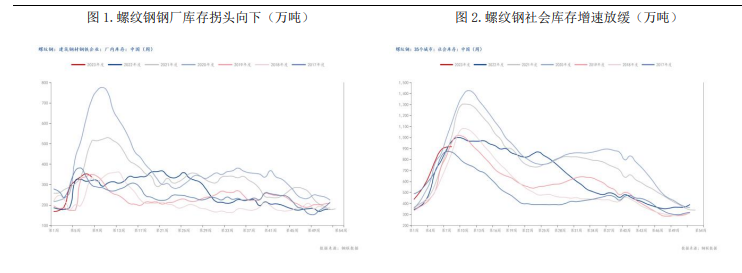

螺纹钢周度产量进一步小幅增加至282.17万吨,社会库存微增3.82万吨至915.94万吨,厂内库存报于337.3万吨,环比下降15.33万吨,拐点稍早于往年,表观需求自春节后低点快速拉升,本周报于293.68万吨。

后市展望

钢材现货日内成交也小幅缩减。房地产端政策利好再度释放,市场预期目前相对乐观。

研报正文

一、基本面分析

1、行业信息综述

(1)内蒙古阿拉善盟一露天煤矿坍塌

2月22日,内蒙古一露天煤矿发生大面积坍塌,有工作人员和车辆被埋,据初步估算,坍塌长度约400米。目前,事故已致6人遇难、47人失联。应急管理部要求彻查内蒙古煤矿坍塌事故原因,依法依规严肃追责。

(2)人民银行召开2023年金融市场工作会议

2月10日,人民银行召开2023年金融市场工作会议。会议深入学习贯彻党的二十大精神和中央经济工作会议部署,落实人民银行工作会议要求,总结2022年人民银行金融市场和信贷政策工作,安排部署2023年重点工作。

会议指出,切实落实“两个毫不动摇”,拓展民营企业债券融资支持工具(“第二支箭”)支持范围,推动金融机构增加民营企业信贷投放。加强农业强国金融服务,巩固拓展脱贫攻坚成果,持续提升金融服务乡村振兴能力。动态监测分析房地产市场边际变化,因城施策实施好差别化住房信贷政策,落实好金融支持房地产市场平稳健康发展的16条政策措施,积极做好保交楼金融服务,加大住房租赁金融支持,推动房地产业向新发展模式平稳过渡。

(3)1月份居民消费价格同比上涨2.1%环比上涨0.8%

2023年1月份,全国居民消费价格同比上涨2.1%。其中,城市上涨2.1%,农村上涨2.1%;食品价格上涨6.2%,非食品价格上涨1.2%;消费品价格上涨2.8%,服务价格上涨1.0%。

(4)1月份工业生产者出厂价格同比下降0.8%环比下降0.4%

2023年1月份,全国工业生产者出厂价格同比下降0.8%,环比下降0.4%;工业生产者购进价格同比上涨0.1%,环比下降0.7%。工业生产者出厂价格中,生产资料价格下降1.4%,影响工业生产者出厂价格总水平下降约1.10个百分点。其中,采掘工业价格上涨2.0%,原材料工业价格下降0.1%,加工工业价格下降2.3%。生活资料价格上涨1.5%,影响工业生产者出厂价格总水平上涨约0.35个百分点。其中,食品价格上涨2.8%,衣着价格上涨1.9%,一般日用品价格上涨1.2%,耐用消费品价格上涨0.3%。工业生产者购进价格中,燃料动力类价格上涨7.2%,农副产品类价格上涨5.2%;黑色金属材料类价格下降7.8%,建筑材料及非金属类价格下降5.3%,化工原料类价格下降4.7%,有色金属材料及电线类价格下降1.8%。

2、现货市场数据(数据采集周期为周一至周五)

螺纹钢:

2月24日当周螺纹钢社会库存报于915.94万吨,较上周小幅增加3.82万吨;厂内库存报于337.3万吨,较上周下降15.27万吨;螺纹钢总库存报于1253.24万吨,较上周减少11.51万吨。表观消费量环比上周大幅增加72.11万吨至293.68万吨。

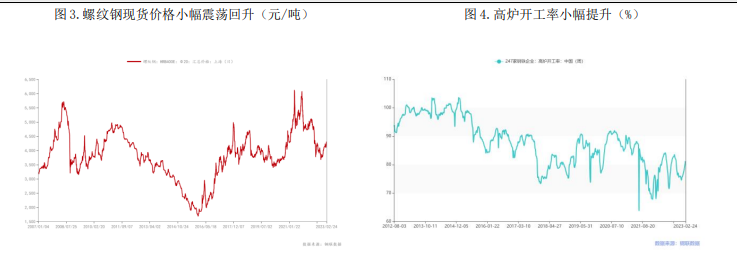

2月24日当周,全国247高炉开工率报于80.98%,环比小增1.44个百分点。螺纹钢产量报于263.35万吨,环比增加17.24万吨。2月24日,上海地区HRB40020mm螺纹钢报于4260元/吨,环比上涨80元/吨。

铁矿石:

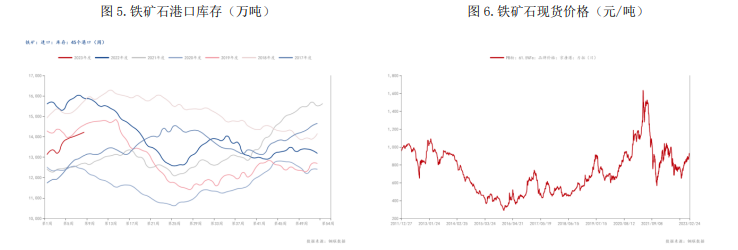

2月24日当周铁矿石港口库存报于14223.26万吨,较上周再度增加122.54万吨;现货价格报于925元/吨,较上周上涨32元/吨。

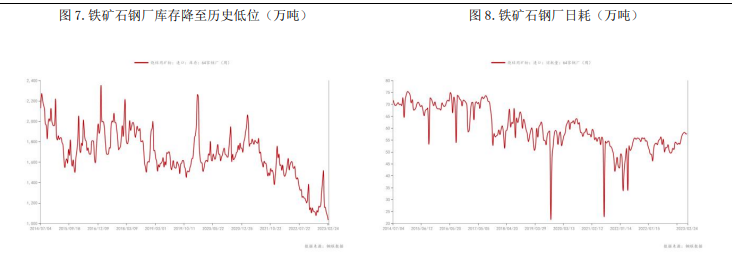

2月24日当周64家钢厂进口烧结矿日均消耗量为57.63万吨,较上周微弱增加0.01万吨,64家钢厂进口烧结矿库存报于1034.36万吨,较上周下降46.50万吨,钢厂铁矿石可用天数仅17天,环比下降1天,为历史极低水平。2月24日当周,日均铁水产量报234.1万吨,环比小幅增加3.29万吨。

3.小结

本周高炉开工率进一步提升,螺纹钢周度产量小幅增加,铁水产量回升,螺纹钢社会库存累库明显放缓,厂内库存出现拐头,拐点早于往年,表观消费量自春节的绝对低点连续回升,本周增速较上周小幅回落,现货价格较上周提升80元/吨至4260元/吨。整体而言,钢材供需两端均有所回暖。对炉料而言,铁矿石港口库存持续增加,但铁水需求也在上行,钢厂库存再度降至低点,可用天数进一步下降至17天,现货价格报于925元/吨,周度增长32元/吨,但钢厂日耗增幅放缓,成为隐忧。

二、波动分析

1、市场波动综述

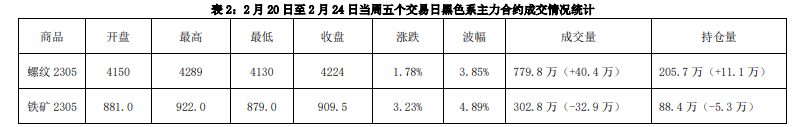

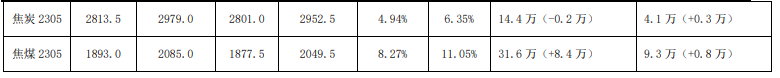

本周五个交易日,黑色系主力合约整体收涨,其中铁矿石已经突破春节后首日的高点,螺纹站上4200点一线,双焦在内蒙煤矿事故的推动下大幅上涨,焦煤暴涨8.27%,焦炭收涨4.95%。

三、观点与期货建议

1、趋势展望

中期展望(月度周期):

本周高炉开工率进一步提升,螺纹钢周度产量小幅增加,铁水产量回升,螺纹钢社会库存累库明显放缓,厂内库存出现拐头,拐点早于往年,表观消费量自春节的绝对低点连续回升,本周增速较上周小幅回落,现货价格较上周提升80元/吨至4260元/吨。

整体而言,钢材供需两端均有所回暖。对炉料而言,铁矿石港口库存持续增加,但铁水需求也在上行,钢厂库存再度降至低点,可用天数进一步下降至17天,现货价格报于925元/吨,周度增长32元/吨,但钢厂日耗增幅放缓,成为隐忧。

短期展望(周度周期):

本周(2月24日)黑色系整体延续高位偏多,其中焦煤以8.27%的涨幅领衔,主要因22日内蒙煤矿突发坍塌事故,引发安监加严预期,焦炭跟随收涨4.95%,而螺、矿维持高位震荡。本周钢材产销存数据出炉,厂内库存现拐点,螺纹产量小幅增加,但表需增速有所放缓,铁水产量上行,但铁矿石日耗增幅微弱,钢厂复产提升的空间或逐渐收缩。

后续需观察终端需求的变化是否能够符合持续乐观预期,警惕追涨风险和发改委政策调控风险。分品种来看:

螺纹钢:本周螺纹钢周度产量进一步小幅增加至282.17万吨,社会库存微增3.82万吨至915.94万吨,厂内库存报于337.3万吨,环比下降15.33万吨,拐点稍早于往年,表观需求自春节后低点快速拉升,本周报于293.68万吨,但增幅小于上周,本周钢材现货日内成交也小幅缩减。房地产端政策利好再度释放,市场预期目前相对乐观。

铁矿石:节后复苏和政策端再度释放利好的背景下,螺纹钢表需开始改善,黑色系整体情绪快速升温。从铁矿石基本面而言,日均铁水提升至234.1万吨,环比小增3.29万吨,高炉开工率小幅增加,钢厂库存报于1034.36万吨,环比大幅下降46.50万吨,钢厂铁矿石可用天数仅17天,环比下降1天,为历史极低水平,存有补库空间。但钢厂日耗环比增幅明显放缓,港口库存持续增加,供需矛盾不十分突出。

铁矿石05合约多头形态仍存,建议多单依托900一线持有,但追涨需谨慎,警惕发改委政策调控风险。螺纹05合约本周站上4200点并维持高位震荡,关注表需和成交的变化是否符合乐观预期。

双焦:铁水产量小幅增加至234万吨左右,钢材表需以及下游项目开工均持续好转,黑色系整体情绪回暖。钢厂对于焦炭的补库需求上升,但目前尚未大幅补库,焦钢博弈仍然激烈,盘面领先现货回升,在焦煤事故的助推下,冲击前高,考验3000关口,短线需警惕上行压力。焦煤整体库存偏低,补库预期及情绪回暖推动焦煤近期持续反弹。

22日下午内蒙古阿拉善旗一煤矿发生坍塌事故,涉及57名矿工生命安全,令人十分痛心!希望矿工平安获救!两会在即,煤矿安全检查要求预期将加严,焦煤本周大幅拉涨,短线维持强势。

2、操作建议:黑色系整体技术形态仍维持偏强,建议谨慎偏多思路,关注后续钢材需求表现是否符合预期以及钢厂对于炉料补库动作,警惕技术调整和政策调控风险。