行情复盘

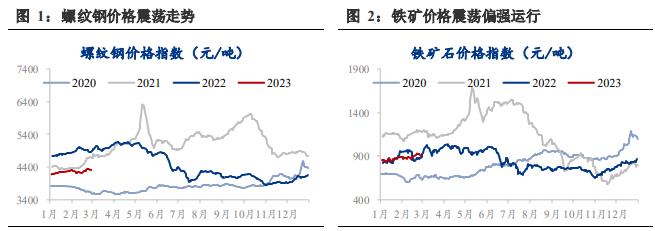

3月2日,螺纹钢期货主力合约收涨0.64%至4225元/吨。

策略提示

废钢供应增多;美元走势;更多刺激地产的政策。

现货市场

现货方面,截止2月28日,螺纹钢指数下跌0.4%,热卷指数上涨1.2%;原料铁矿指数上涨2%,焦煤指数上涨0.8%,焦炭指数下跌0.1%。期货方面,螺纹、热卷主力月环分别上涨0.7%、2.6%,铁矿上涨2.6%,煤焦分别上涨9.9%、2.7%。

风险提示

受限于地产用钢和机电产品出口需求的下滑趋势,3月实际需求难出现爆发式增长,叠加潜在的外部美联储加息预期和未来原料端供应增加的趋势,价格上方仍有压力。

研报正文

【内容提要】

2月黑色先跌后涨,强预期被部分透支,弱现实则缓慢修复。

宏观方面,美国2月多项经济数据超预期强劲,联储加息预期再起,美元走强;国内政策端较为纠结,刺激地产的手段较为克制,再次强调“房住不炒”,但各项数据显示,有大量资金投向基建。

需求复苏期的供需面对价格影响权重上升,月初建筑业复工不及去年,但2月钢材供需双增,随着铁水复产,铁矿和煤焦需求回升,产业链形成一定的正反馈。

展望3月,预计“两会”前后冲高,之后震荡运行。

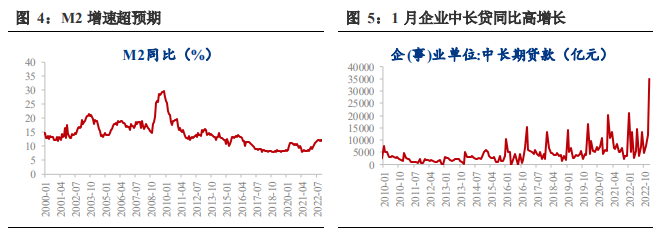

宏观方面,国内稳经济增长决心较强,1-2月信贷以及超预期的M2数据表明央行在加大货币投放,财政部部长最新表态将加大今年财政支出力度,强预期仍存。

从基本面来看,“金三”需求季节性回升,下游带动上游形成行业的正反馈在3月中上旬难证伪,各环节的低库存使得价格易涨难跌。

不过,受限于地产用钢和机电产品出口需求的下滑趋势,3月实际需求难出现爆发式增长,叠加潜在的外部美联储加息预期和未来原料端供应增加的趋势,价格上方仍有压力。

风险提示

废钢供应增多;美元走势;更多刺激地产的政策。

一、2月回顾

1.1.价格表现:2月黑色震荡运行

2月黑色先跌后涨,整体震荡走势,现货方面,截止2月28日,螺纹钢指数下跌0.4%,热卷指数上涨1.2%;原料铁矿指数上涨2%,焦煤指数上涨0.8%,焦炭指数下跌0.1%。期货方面,螺纹、热卷主力月环分别上涨0.7%、2.6%,铁矿上涨2.6%,煤焦分别上涨9.9%、2.7%。

1.2.运行逻辑:强预期被部分透支,弱现实缓慢修复

强预期被部分透支,弱现实缓慢修复。

宏观方面,美国2月多项经济数据超预期强劲,联储加息预期再起,美元走强;国内政策端较为纠结,刺激地产的手段较为克制,再次强调“房住不炒”,但各项数据显示,有大量资金投向基建。

需求复苏期的供需面对价格影响权重上升,月初建筑业复工不及去年,但2月钢材供需双增,随着铁水复产,铁矿和煤焦需求回升,产业链形成一定的正反馈。

二、3月展望

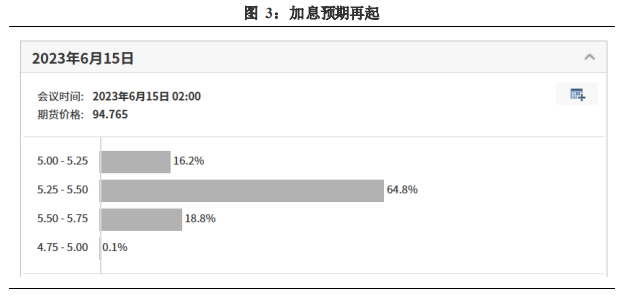

2.1.美国多项经济数据超预期,联储加息预期再起

2月美国有多项经济数据超预期强劲,市场担忧美国通胀再次抬头,近期CME利率观测工具显示,美联储3月加息25个基点至4.75%-5.00%区间的概率为76.7%,加息50个基点至5.00%-5.25%区间的概率为23.3%;到5月累计加息25个基点的概率为0%,累计加息50个基点的概率为73.4%,累计加息75个基点至5.25%-5.50%区间的概率为25.6%,累计加息100个基点至5.50%-5.75%区间的概率为1.0%。而终端利率有一定可能落在5.5%-5.75%之间。

2.2.货币和财政对基建支持力度加大,强预期仍存

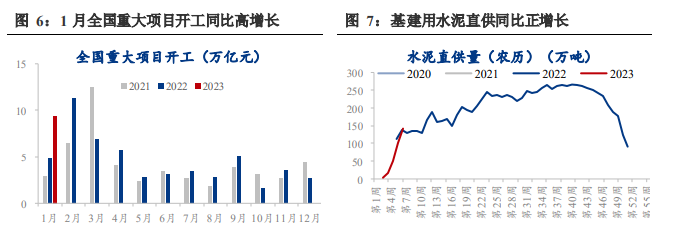

2023年政府稳经济增长决心较强,将主要通过加大基建投资来实现2023年GDP5%以上的增长目标,介于2022年地方政府土地财政收入锐减2-3成,中央财政将加大支出力度,央行也在悄无声息的开动“印钞机”。

从数据来看,1月M2增速达到了超预期12.6%,属于2016年5月以来的最高值。1月社融高达5.98万亿,仅次于2022年1月的6.17万亿,但结构上变化较大,其中表内融资人民币贷款同比多增7326亿元,而表外融资和直接融资降幅明显。人民币贷款中,居民部门表现不佳,对应地产销售,而企业部门增幅十分显著,其中企业中长贷同比多增1.4万亿,短贷多增5000亿元。

据数据显示,1月新增专项债4986亿元,略低于去年同期,但后期额度较大。3月1日,财政部部长刘昆在新闻发布会上表示,“加力”,就是要适度加大财政政策扩张力度。加力点主要是三个:

一是在财政支出强度上加力。在2022年全国一般公共预算支出26.06万亿元的基础上,今年将统筹财政收入、财政赤字、贴息等政策工具,适度扩大财政支出规模。

二是在专项债投资拉动上加力。合理安排地方政府专项债券规模,适当扩大投向领域和用作资本金范围,持续形成投资拉动力。

三是在推动财力下沉上加力。持续增加中央对地方转移支付,向困难地区和欠发达地区倾斜。

2.3.地产销售终见起色,但拿地依然较少

1-2月,多地下调首套房贷利率低至3.7%-3.8%,在多项政策刺激下,地产销售终见起色,一线和部分新一线城市房屋销售额有明显的改善。

据消息,1-2月,TOP100房企销售总额为9841.1亿元,同比下降4.8%,较去年同期降幅大幅收窄29.2个百分点。其中TOP100房企2月单月销售额环比上升35.1%,同比上升28.5%,实现双增长。此外,根据对全国100个城市新建、二手住宅销售市场及50个城市租赁市场的调查数据,2月,百城新建住宅平均价格为16174元/平方米,环比持平,止住“7连跌”态势,百城二手住宅平均价格为15856元/平方米,环比微跌0.01%。

但房企拿地方面依然薄弱,1-2月,TOP100企业拿地总额1207.6亿元,拿地规模同比下降16.2%。TOP100企业招拍挂权益拿地总额占全国300城土地出让金的比例为58.6%,拿地面积前十中大多数是央国企。

由此来看,地产销售虽有明显好转,但拿地并不积极,或影响后续的新开工和施工,从水泥的出库量来看,地产用钢依然较差。

2.4.制造业PMI继续回升,但出口不容乐观

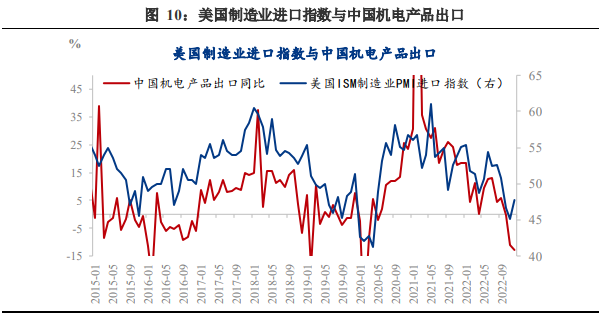

2月官方制造业数据和财新制造业数据表现均较好,但未来出口情形不容乐观。据消息,2月制造业PMI指数上升至52.6,财新PMI也升至51.6,均指向国内制造业需求有所回升。去年11-12月我国机电产品出口连续两个月出现同比10%以上的负增长,1月机电产品出口数据尚未公布,但与之高度相关的美国ISM制造业进口订单仍处于萎缩中,美国耐用品新增订单同比增速也从11%骤降至3%,因此预计我国机电产品出口仍有可能延续负增长。此外波罗的海运价指数(BDI)低迷也验证了国际贸易的萎缩。

2.5.“金三”需求回升期,产业链正反馈暂难证伪

2月钢价经过阶段性回调后,最终还是呈现上涨态势,除了宏观预期修正,基本面也起到了不小的正向作用。

展望3月,我们认为需求处于回升期,产量暂不构成明显压力,行业正反馈有望延续。一方面,利润自会调整行业供给增速,最近供给增速虽有加快,但钢企盈利率显著低于去年同期,叠加盈利水平也远低于去年同期,因此短期内大规模增产的可能性较低,暂不构成明显压力。

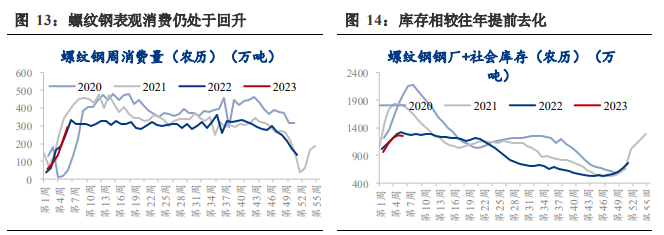

另一方面,3月属于传统的钢材需求攀升期,只要需求仍在回升期,且库存保持去化,产业链正反馈的机制就不会被打破。不过,受限于地产用钢和机电产品出口需求的下滑趋势,3月实际需求难出现爆发式增长。

从数据来看,截止2月24日,五大品种周度表观消费936万吨,年同比增长16%,螺纹表观消费293.7万吨,农历年同比增长15%,热卷表观消费315万吨,年同比略降0.9%。供给方面,五大材周产量932万吨,年同比增加0.8%,螺纹282.2万吨,年同比下降2.8%,热卷307万吨,年同比下降1.3%。库存方面,五大材总库存2355.6万吨,低于去年同期40万吨,螺纹低于去年同期67.5万吨,而热卷和中厚板库存均高于往年。

2.6.原料须看成材需求表现

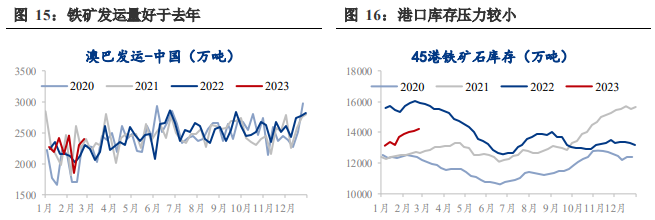

铁矿方面,1-2月虽有澳大利亚铁路事故、巴西暴雨等扰动,但影响不大,整体发运和到港量均高于去年同期。需求方面,在没有环保限产和行政压产的限制下,铁水产量同比增长,叠加房地产刺激政策利好,使得铁矿强势上涨。

据数据,截止2月24日,澳巴铁矿周度发运量合计2393万吨,年同比增加92万吨,45港周疏港量攀升至319万吨,年同比增加26万吨,247家长流程钢企日均铁水产量234万吨,年同比增加25.3万吨/天。45港库存14223万吨,年同比下降1663万吨,247钢厂进口矿库存9138万吨,年同比下降1981万吨。

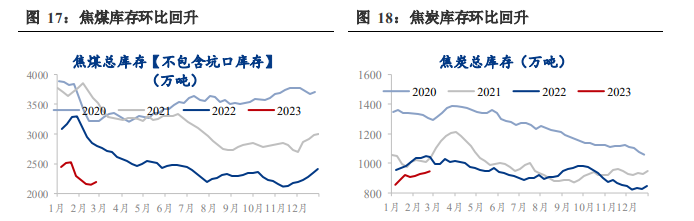

煤焦方面,澳煤由于价格倒挂,暂不具备大规模进口条件;蒙煤通关年初就显著好于去年,目前日均通关量高达970车以上,接近1000车,长期来看,焦煤供应将转向宽松。不过,近期由于内蒙阿拉善露天煤矿事故,当地能源局立即开展露天煤矿安全生产大检查,据钢联调研,现除国有煤矿产量基本不受影响外,民营露天煤矿几乎全部关停,涉及产能约1830万吨,占露天矿比例75%,叠加两会在即,对安监方面加严,焦煤供应短期难言宽松。

预计3月原料价格表现仍将取决于成材需求表现,有远虑但暂无近忧。

三、总结

展望3月,预计“两会”前后冲高,之后震荡运行。宏观方面,国内稳经济增长决心较强,1-2月信贷以及超预期的M2数据表明央行在加大货币投放,财政部部长最新表态将加大今年财政支出力度,强预期仍存。

从基本面来看,“金三”需求季节性回升,下游带动上游形成行业的正反馈在3月中上旬难证伪,各环节的低库存使得价格易涨难跌。

不过,受限于地产用钢和机电产品出口需求的下滑趋势,3月实际需求难出现爆发式增长,叠加潜在的外部美联储加息预期和未来原料端供应增加的趋势,价格上方仍有压力。