行情复盘

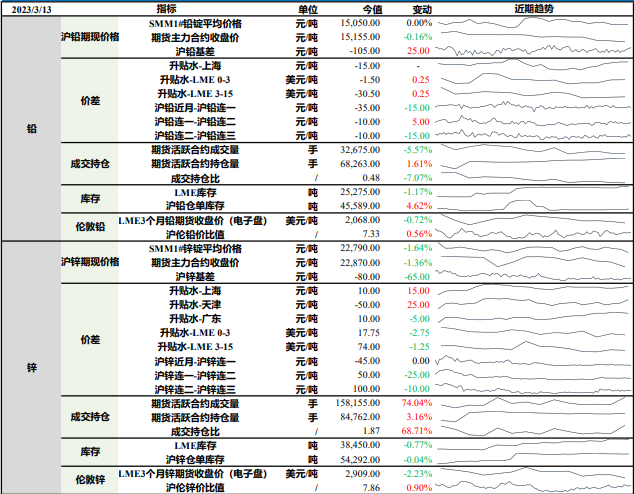

3月10日,铅期货主力合约收跌0.16%至15155元/吨。

操作建议

需关注冶炼厂生产情况对铅价的影响。

背景分析

3月6日-3月10日当周,SMM再生铅持证四省周度开工率较前一周回落2.99个百分点至43.45%;原生铅冶炼厂开工率较前一周下滑1.38个百分点至56.56%;SMM五省铅蓄电池企业周度开工率较前一周小幅下滑0.9个百分点至72.81%。

后市展望

整体来看,铅市供需双弱,3月传统消费淡季在政策利好的影响下有所减弱,预期铅价震荡整理。

研报正文

【资讯】

铅:

1.据显示,3月6日-3月10日当周,SMM再生铅持证四省周度开工率较前一周回落2.99个百分点至43.45%;原生铅冶炼厂开工率较前一周下滑1.38个百分点至56.56%;SMM五省铅蓄电池企业周度开工率较前一周小幅下滑0.9个百分点至72.81%。

2.据数据,2月铅精矿产量增加1.87万金属吨至9.18万金属吨,3月铅精矿产量预计仍有1万余吨增量预期。

3.据显示,截至3月10日,SMM铅锭五地库存总量5.17万吨,较3月3日下滑200吨,较3月6日增加100吨。

4.据数据显示,2022年全球冰箱冷柜产量为20,476万台,同比下滑10.2%;销量为19,833万台,同比下滑6.3%。

锌:

1.据数据显示,2月,汽车产销分别完成203.2万辆和197.6万辆,环比分别增长27.5%和19.8%,同比分别增长11.9%和13.5%。因去年同期及今年1月均为春节月,基数相对较低,叠加2月各地陆续出台汽车促消费及车企降价促销等政策影响下,汽车产销环比、同比均呈明显增长。

2.据显示,2月锌精矿产量为27.05万金属吨,环比增加3.37万金属吨,同比增加3.89万金属吨。

3.据显示,3月6日-3月10日当周,镀锌企业周度开工率较前一周增长1.76个百分点至77.08%;压铸锌合金企业周度开工率较前一周下滑3.35个百分点至56.14%;氧化锌企业周度开工率较前一周增长3.2个百分点至63.6%。

4.据调研显示,截至3月10日,SMM七地锌锭库存总量18.27万吨,较3月3日减少0.14万吨,较3月6日减少0.22万吨,国内库存录减。

【投资策略】

铅:

上一交易日SMM1#铅锭平均价格与前一日持平至15,050元/吨,沪铅主力合约收跌0.16%。

基本面来看,原生铅冶炼厂、再生铅企业开工率均有所下滑,江西、内蒙古地区再生铅冶炼厂总体生产情况相对不稳定,江西地区个别铅蓄电池企业因周边货源有限购买西北地区铅锭来满足生产,安徽地区部分再生铅企业因故障停产检修,铅锭供给整体有所收紧;下游消费来看,铅蓄电池需求转淡,各大企业普遍以销定产,但政策红利或将利好整车配套市场,在一定程度上减弱淡季影响,目前铅蓄电池终端消费虽然有所减弱,但并未引起铅蓄电池企业大幅减产。

整体来看,铅市供需双弱,3月传统消费淡季在政策利好的影响下有所减弱,预期铅价震荡整理,需关注冶炼厂生产情况对铅价的影响。

锌:

上一交易日SMM1#锌锭平均价格下跌1.64%,沪锌主力合约收跌1.36%。上海地区锌锭升水较前日上涨15元/吨至10元/吨;天津地区锌锭升水较前日上涨25元/吨至-50元/吨;广东地区锌锭升水较前日下跌5元/吨至10元/吨。

基本面来看,云南限电导致冶炼厂减产幅度有所增大,湖南地区电价高企,但目前尚未出现停产情况,矿端小幅紧缺,部分加工费下调,但锌锭整体供给较为正常;下游消费来看,天津、河北、山东等地因空气质量橙色预警环保管控延续,但大厂生产基本不受影响,预期本周环保管控结束,镀锌企业开工回升;进入三月,随着金三银四的到来,预期氧化锌开工率高位震荡;压铸锌合金企业因成品累积,上周消耗库存为主,开工下滑,预期本周压铸锌合金开工有所回升。

整体来看,限电影响延续,供给增量不及预期,下游消费略有走弱,但预期将逐步进入旺季,目前市场中性,短期锌价震荡为主,目前锌市基本面矛盾暂不突出,需关注海外宏观影响。