主力持仓

据统计铜期货主力持仓呈现多空双减局面。

操作建议

暂时观望。

背景分析

供需方面,当前国内冶炼厂产能利用率稳步上升,部分炼厂检修影响产量,但整体国内供应趋于恢复。需求来看,本周因线缆企业订单出现下滑导致铜杆厂对精铜消费转弱,铜材企业补库情绪减退,现货升水明显下滑,但下游季节性刚需韧性仍存,对铜价有一定支撑。

后市展望

3月国内炼厂检修增多但总体供应趋于恢复,下游消费有边际转弱迹象但整体季节性需求韧性仍存,预计后市铜价将维持震荡偏强格局。

研报正文

【核心观点及策略】

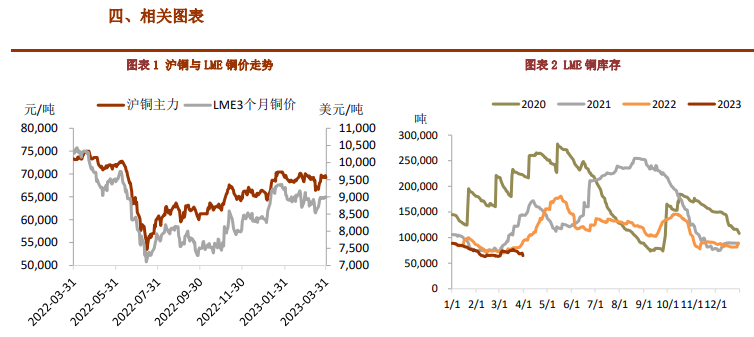

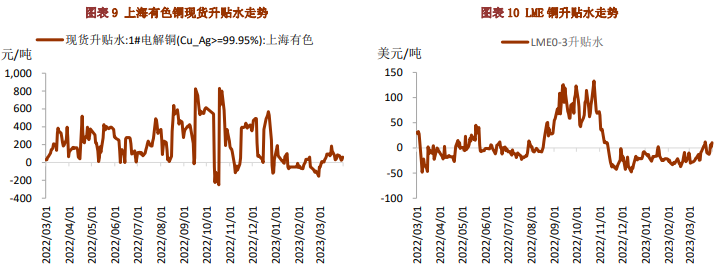

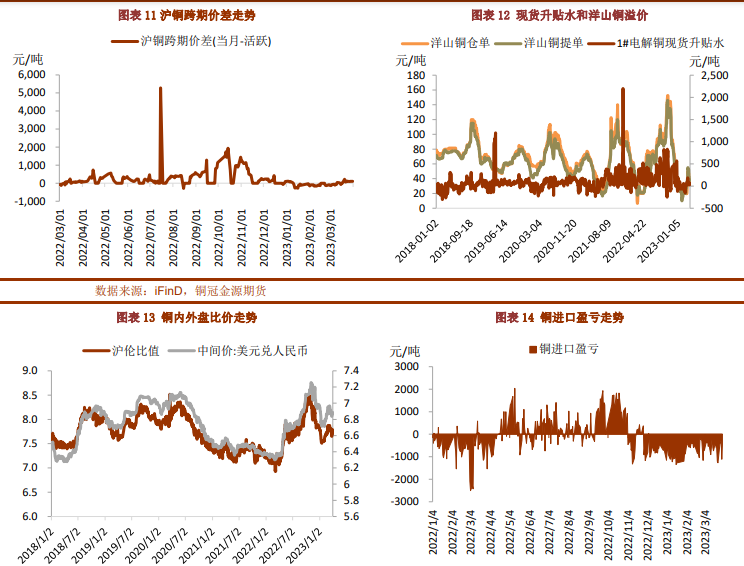

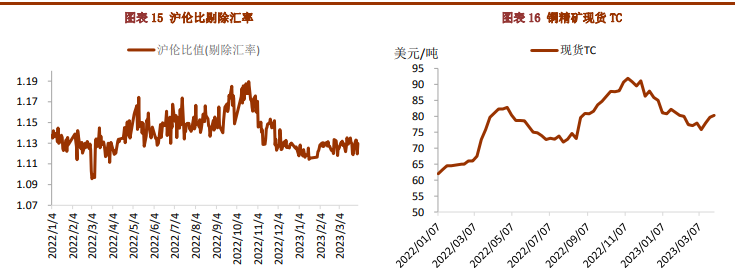

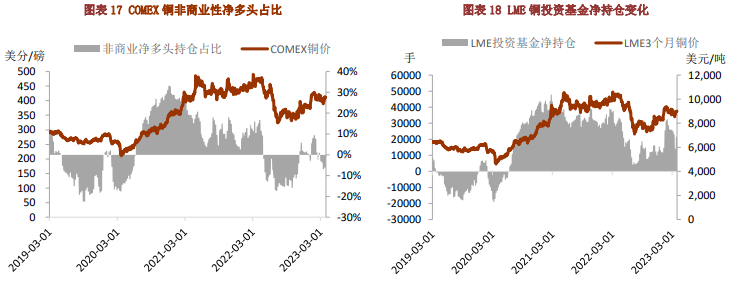

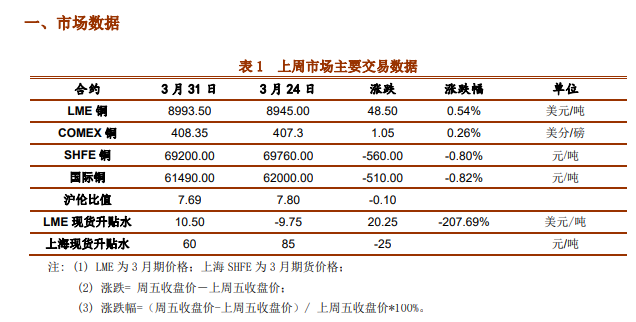

上周(3月31日)铜价维持震荡。主要由于一方面欧美银行业系统性风险有所缓解,欧美制造业及服务业活动持续复苏;另一方面海外央行延续鹰派基调,世界银行预测全球中长期经济增速下降以及中国3月制造业扩张边际放缓,整体宏观面偏中性。现货方面,本周现货市场成交转淡,国内升水持续走低,进口亏损幅度先缩后扩,近月back结构持续缩小。

供需方面,当前国内冶炼厂产能利用率稳步上升,部分炼厂检修影响产量,但整体国内供应趋于恢复。需求来看,本周因线缆企业订单出现下滑导致铜杆厂对精铜消费转弱,铜材企业补库情绪减退,现货升水明显下滑,但下游季节性刚需韧性仍存,对铜价有一定支撑。

整体来看,海外银行业危机缓和,欧美经济持续复苏但欧美央行鹰派言论不断,带动铜价窄幅震荡运行。国内流动性持续释放叠加下游终端消费回暖导致国内库存继续下降,全球显性库存低位持续回落;3月国内炼厂检修增多但总体供应趋于恢复,下游消费有边际转弱迹象但整体季节性需求韧性仍存,预计后市铜价将维持震荡偏强格局。

策略建议:暂时观望

风险因素:美国通胀韧性引发超预期加息

二、市场分析及展望

上周铜价维持震荡,主要由于一方面欧美银行业系统性风险有所缓解,欧美制造业及服务业活动持续复苏;另一方面海外央行延续鹰派基调以及世界银行预测全球中长期经济增速下降,中国制造业扩张边际放缓,宏观面多空参半。现货方面,本周现货市场成交转淡,国内升水持续走低,进口亏损幅度先缩后扩,近月back结构持续缩小。

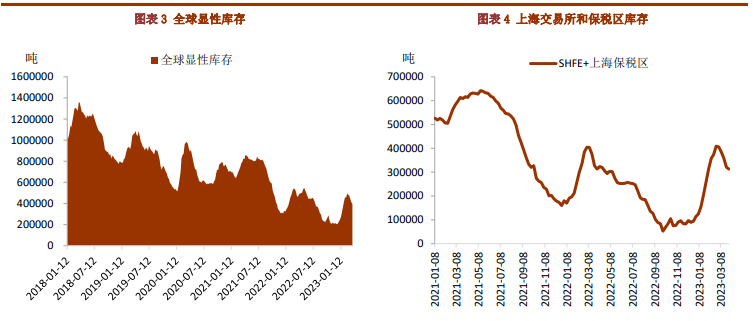

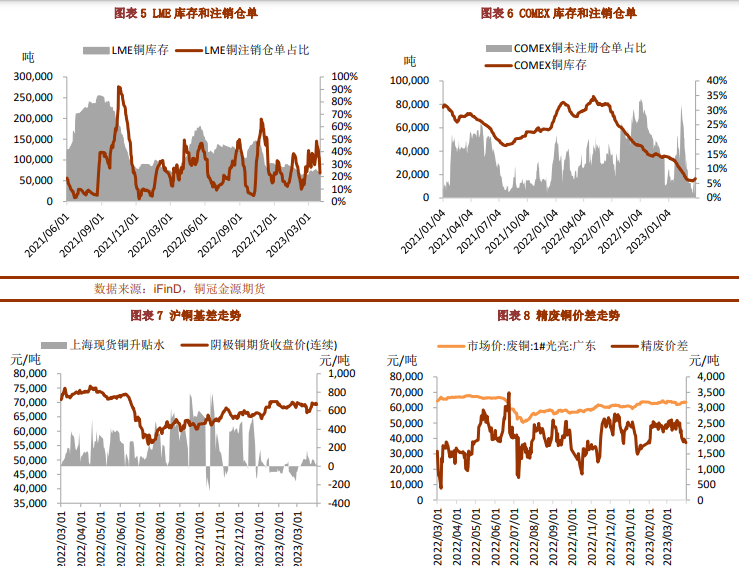

库存方面:截至3月31日,LME、COMEX、SHFE和上海保税区合计库存39.4万吨,环比上周减少1.49万吨,全球显性库存在低位进一步下滑。其中,LME铜库存环比上周下降7950吨,降幅10.94%;上期所库存本周下降4576吨,环比降幅收窄;上海保税区库存继续下降4000吨,由于本周进口窗口持续关闭,洋山铜提单和仓单需求较弱导致美金升水持续下滑,保税区库存短期难以显著下降,近期或将维持高位。

宏观方面:欧美银行业危机缓和将推动欧美央行继续维持紧缩的货币政策,美国3月制造业PMI超预期回升至49.3,欧元区3月服务业PMI大幅跃升至55.6,10年期美债收益率本周回升至3.6%以上,显示欧美制造业及商业活动正在加快恢复,美国2月核心PCE同比4.6%回落有限,欧元区3月核心CPI同比5.7%维持高位,预计美联储5月加息25基点的概率仍较高,欧央行则表示将在银行业危机逐步消散后再度开启加息。国内方面,央行6000亿降准资金落地叠加MLF超额续作的2810亿,3月共投放流动性9000亿。中国3月官方制造业PMI小幅回落至51.9,其中生产和新订单指数环比均出现下滑,产成品库存指数回落至49.5,显示制造业扩张速度放缓且已经进入被动去库周期。

供需方面,3月以来国内冶炼厂检修开始增多,3月份检修主要集中在白银有色,减产约7000吨;进入4月后青海铜业预计检修15天,影响产量约7000吨,江西铜业计划4月检修30天,但会提前备货阳极铜预计不影响产量;大冶有色新线产能爬坡顺利,3月产量达2.3万吨,预计4月全面达产,整体来看国内供应趋于恢复,检修影响较小。需求来看,本周因线缆企业订单出现下滑导致铜杆厂对精铜消费转弱,除铜棒以外,铜杆、铜管及铜板带箔等价格本周均出现下跌,铜材加工企业本周补库意愿下降,现货升水走低,下游消费有边际转弱迹象,但季节性需求韧性仍存,对铜价仍然有一定支撑。

整体来看,海外银行业危机缓和,欧美经济持续复苏但欧美央行鹰派言论不断带动铜价窄幅震荡运行。国内流动性持续释放叠加下游终端消费回暖带动国内库存下降,整体来看国内仍处于去库周期,全球显性库存低位持续回落;3月国内炼厂检修增多但总体供应趋于恢复,下游消费有边际转弱迹象但整体季节性需求韧性仍存,预计后市铜价将维持震荡偏强格局。

三、行业要闻

1、据数据显示,今年1-2月,我国有色金属冶炼和压延加工业实现营业收入10375.7亿元,营业成本9819.8亿元,同比增长2.9%;利润总额205.8亿元,同比下降57.2%。

2、CSPT敲定今年第二季度铜精矿现货TC指导价为90美元/吨,环比第一季度指导价下降3美元/吨。第一季度因智利、秘鲁、巴拿马等地区政治因素及气候影响,铜矿的干扰率上升,铜矿开采和发运都受到一定影响。随着二季度国内炼厂检修增多,对铜矿原料的需求量预计下降,一定程度上抵消了供应端干扰带来的影响,本周现货TC反弹至80.33美元。

3、据数据显示,我国2月汽车总销量197.6万辆,同比增长13.5%。其中新能源汽车产销分别为55.2万辆及52.5万辆,市场占有率达26.6%,其中销量同比大增57.19%,环比增长28.68%。2月插电式混动汽车销量14.9万辆,同比大增98.67%,占比进一步提升至28.4%。2月产销数据的强劲反弹一方面由于去年2月春节的低基数效应以及今年1月在新能源汽车补贴政策退坡以后销量的显著下滑;另一方面则体现居民端对耐用品消费的潜在动力正在逐步释放,部分车企维持降价去库存策略叠加居民储蓄总量的走高带动消费潜力的持续释放,预计3月新能源汽车产销将延续好转。

4、上周(3月17日-24日)国内主要精铜杆企业周度开工率环比小幅回落0.08%,录得75.28%。精铜杆旺季开工率回升速度不及预期,主要因为本周铜价震荡偏强且现货高升水导致铜杆厂畏高买兴下降。分地区来看,本周华东精铜杆市场成交明显转淡,部分企业表示下游新订单有所减少,现货成交大多围绕长单货源展开;华北市场维持清淡,由于铜价持续高位震荡抑制买方情绪,市场成交仍以刚需采买为主;华南主要体现为广东市场订单表现欠佳,临近一季度末部分企业需要回笼资金,多数铜杆供应商单日零单成交量在百吨上下,交易热度下滑明显,但随着电缆线企业开工率的持续恢复,预计4月精铜杆消费稳中有升。