主力持仓

4月3日,黄金期货主力持仓呈现多空双减局面。

策略提示

美联储政策收紧预期迅速转向,贵金属持续走强。

期货市场

日内,贵金属维持震荡偏弱运行态势,现货黄金整体在1947-1973美元/盎司区间震荡偏弱运行;现货白银整体在23.54-24.13美元/盎司区间弱势运行,跌幅超过1.3%。国内贵金属日内行情走弱,沪金跌0.92%至435.62元/克,沪银跌0.28%至5294元/千克。

风险提示

美国2月核心PCE物价指数同比升4.6%,为2021年10月以来最小涨幅,数值低于4.7%的预期和前值;环比升0.3%,预期升0.4%,前值修正为0.5%。美联储威廉姆斯表示,预计通胀率将在2023年降至约3.25%左右;通胀已经有所缓解,但仍远高于2%的目标。

研报正文

【行情复盘】

周末OPEC+意外减产,国际油价大幅上涨,市场担忧全球通胀会逆转震荡走弱趋势再度回升,会增加美联储政策收紧的压力,帮助美元指数和美债收益率偏上行,对贵金属形成负面影响;技术面见顶风险有所增加,预计贵金属仍有进一步回调风险。日内,贵金属维持震荡偏弱运行态势,现货黄金整体在1947-1973美元/盎司区间震荡偏弱运行;现货白银整体在23.54-24.13美元/盎司区间弱势运行,跌幅超过1.3%。国内贵金属日内行情走弱,沪金跌0.92%至435.62元/克,沪银跌0.28%至5294元/千克。

【重要资讯】

①美国2月核心PCE物价指数同比升4.6%,为2021年10月以来最小涨幅,数值低于4.7%的预期和前值;环比升0.3%,预期升0.4%,前值修正为0.5%。美联储威廉姆斯表示,预计通胀率将在2023年降至约3.25%左右;通胀已经有所缓解,但仍远高于2%的目标。

②欧元区3月CPI初值同比升6.9%,为去年2月以来最小增幅,数值小于7.1%的预期和8.5%的前值;环比升0.9%,为2022年9月以来新高,预期升1.1%,2月终值升0.8%。但3月核心通胀从2月份的5.6%升至5.7%,创纪录新高。

③截至3月29日当周,大约有660亿美元资金流入美国货币市场基金,使货币市场基金总资产达到5.2万亿美元,高于截至3月22日当周的5.13万亿美元。此前一周,美国货币市场基金获得了约1174.1亿美元净新资金,当时人们对银行体系状况的担忧加剧了全球的避险情绪。

【交易策略】

运行逻辑分析:美联储货币政策调整节奏预期与经济衰退担忧继续主导贵金属行情,美元指数和美债收益率走势直接影响贵金属走势;亦要关注突发地缘政治、银行系统性风险等黑天鹅事件的影响。美欧银行业危机引发系统性风险担忧,美联储政策收紧预期迅速转向,贵金属持续走强,当前进入调整行情;后续关注政策宽松转向、经济下行风险以及系统性风险等宏观因素能否助力贵金属刷新历史新高,调整低吸机会依然是焦点。

运行区间分析:避险需求与美联储政策宽松预期推动下,伦敦金前期一度突破2000美元/盎司(445元/克);伦敦金连续大幅上涨后继续关注回调机会,下方关注1850美元/盎司(410元/克);上方继续关注2000美元/盎司压力位(445元/克),一旦有效突破则需关注2075美元/盎司历史前高位置(460元/克);后未来随着联储政策宽松预期兑现,经济衰退担忧加剧以及避险需求等因素影响,黄金刷新历史新高可能性依然较高。白银因为风险消退和经济衰退担忧有所降温而表现强于黄金,白银上方关注24.6美元/盎司压力(5450元/千克),下方关注20美元/盎司(4800元/千克)支撑。风险事件引发避险需求,鹰派加息逻辑转为鸽派宽松,贵金属强势上涨,短期或进入回调行情。前期多单或继续持有或高位了结落袋为安,未入场者等待低吸机会。

【一、贵金属行情数据】

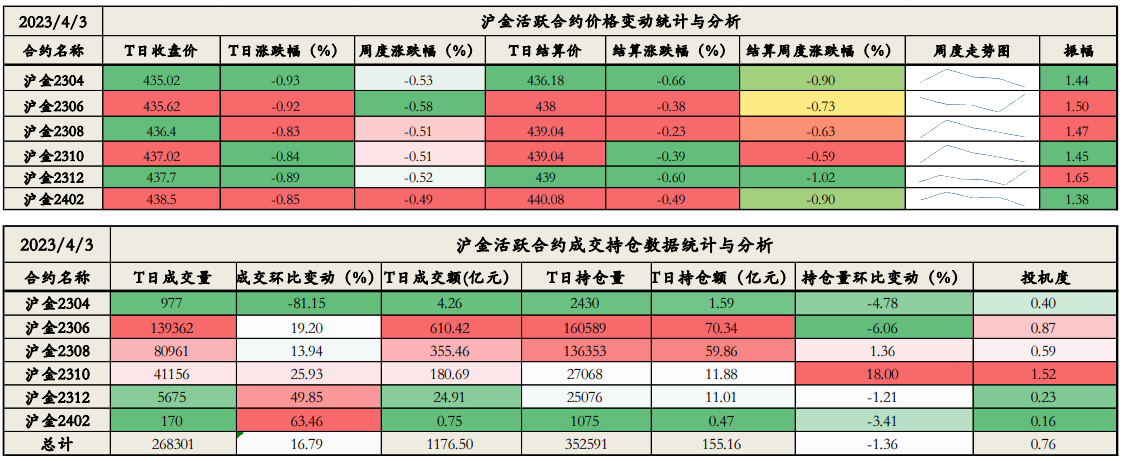

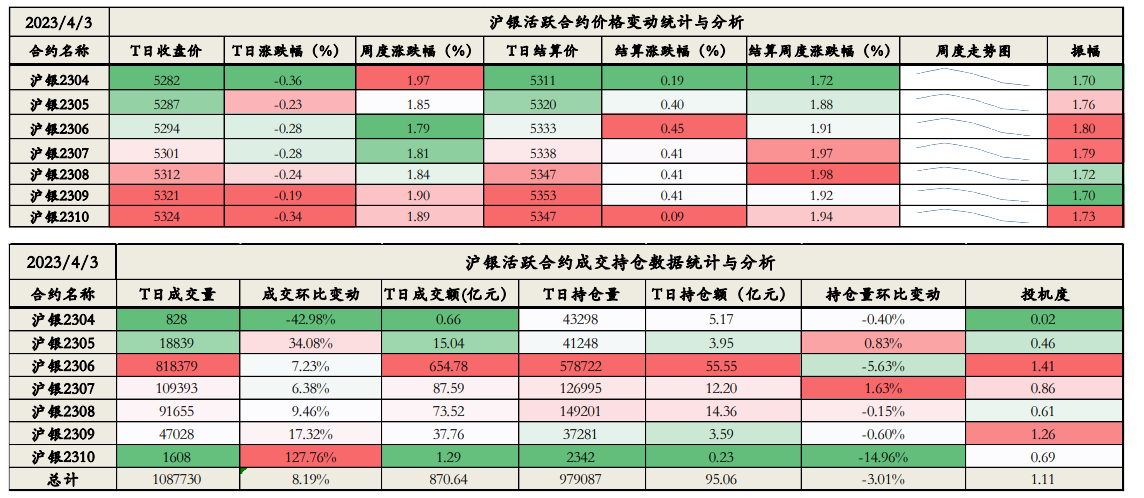

周末OPEC+意外减产,国际油价大幅上涨,市场担忧全球通胀会逆转震荡走弱趋势再度回升,会增加美联储政策收紧的压力,帮助美元指数和美债收益率偏上行,对贵金属形成负面影响;技术面见顶风险有所增加,预计贵金属仍有进一步回调风险。日内,贵金属维持震荡偏弱运行态势,现货黄金整体在1947-1973美元/盎司区间震荡偏弱运行;现货白银整体在23.54-24.13美元/盎司区间弱势运行,跌幅超过1.3%。国内贵金属日内行情走弱,沪金跌0.92%至435.62元/克,沪银跌0.28%至5294元/千克。

【二、贵金属相关宏观数据和事件解读】

【宏观经济与贵金属周度风险提示】4月3日-4月7日当周,数据方面关注美国3月非农数据和初请失业金人数等;风险事件关注美欧银行风险的后续进展以及美欧央行官员讲话。具体来看,周一,中国3月财新制造业PMI,法德欧英3月制造业PMI终值,美国3月Markit制造业PMI终值、3月ISM制造业PMI。周二,澳洲联储利率决定;欧元区2月PPI月率;美联储理事库克发表讲话。周三,美国API、EIA原油库存、3月ADP就业人数、2月贸易帐、3月Markit服务业PMI终值、3月ISM非制造业PMI;法德欧英3月服务业PMI终值;澳洲联储主席洛威发表讲话。周四,美国至4月1日当周初请失业金人数。周五,中国3月外汇储备,美国3月失业率、3月季调后非农就业人口。纽交所、伦敦证交所等多个交易所休市;ICE旗下布伦特原油期货合约全天交易暂停;芝商所(CME)旗下贵金属、美国原油期货合约全天交易暂停;芝商所(CME)旗下外汇期货合约提前于北京时间8日00:15结束交易。本周的关注焦点是美国3月非农数据和美联储官员讲话。2月非农数据表现超预期,3月非农新增就业人数或出现小幅回落,关注预期差,对美联储货币政策调整预期会产生较大影响。美欧银行业风险虽然减弱但是仍然存在,美联储官员虽然发表偏鹰派讲话,但是美联储货币政策偏宽松预期不变。基于美联储3月议息会议释放的信号、美欧银行系统出现的系统问题,美国联邦基金期货隐含利率推算加息概率,由于通胀仍处高位且有韧性,银行风险未进一步恶化,美联储降息也不会马上进行;然联储3月加息25BP后停止加息的概率较大,下半年将会根据经济和通胀回落程度与银行系统风险的演变降息2-3次。美元指数和美债收益率持续回落,将会进一步震荡下行,美元指数2023年跌破100的可能性较大。避险需求与美联储政策宽松预期推动下,贵金属强势上涨,风险消退和政策计价,关注贵金属连续上涨后回调低吸的机会;未来随着联储政策宽松预期兑现,经济衰退担忧加剧以及避险需求等因素影响,黄金刷新历史新高可能性依然存在。

【美国通胀有所放缓,美联储加息周期接近尾声】美联储最青睐的通胀指标出现回落,美联储政策收紧的压力有所减小,但是通胀依然处于高位,距离美联储2%的通胀目标仍有较大的距离,故美联储要继续衡量降通胀与降风险稳经济的影响,来决定美联储后续货币政策调整的节奏。美国2月核心PCE物价指数同比升4.6%,为2021年10月以来最小涨幅,数值低于4.7%的预期和前值;环比升0.3%,预期升0.4%,前值修正为0.5%。美联储威廉姆斯表示,预计通胀率将在2023年降至约3.25%左右;通胀已经有所缓解,但仍远高于2%的目标。通胀出现小幅放缓,美联储加息压力有所下降,但是对市场影响相对有限,因为通胀仍维持在高位,美联储仍需考量高通胀的影响。通胀放缓的迹象往往会支持油价,提升投资者对商品和股票等风险资产的需求。通胀放缓对美联储货币政策收紧的压力继续降温,当前美联储货币政策调整的市场预期仍处于偏宽松状态,与美联储官员的态度截然相反。如果美国银行业风险没有进一步蔓延,美联储货币政策调整节奏相较于当前预期会偏紧一些,如果美国银行业风险以进一步蔓延,美联储货币政策调整节奏相较于当前预期会进一步走鸽;我们预计前者出现可能性性大,但是年内或停止加息、年底降息2-3次的预期依然不改。基于美联储3月议息会议释放的信号、美欧银行系统出现的系统问题,美国联邦基金期货隐含利率推算加息概率,叠加华尔街日报记者关于加息调整言论,我们认为由于通胀仍处高位且有韧性,银行风险未进一步恶化,美联储降息也不会马上进行;然联储3月加息25BP后停止加息的概率较大,下半年将会根据经济和通胀回落程度与银行系统风险的演变降息2-3次。美元指数和美债收益率持续回落,将会进一步震荡下行,美元指数2023年跌破100的可能性较大。

【欧元区核心通胀继续上涨,欧洲央行将会继续大幅加息】欧元区3月CPI初值同比升6.9%,为去年2月以来最小增幅,数值小于7.1%的预期和8.5%的前值;环比升0.9%,为2022年9月以来新高,预期升1.1%,2月终值升0.8%。但3月核心通胀从2月份的5.6%升至5.7%,创纪录新高。原油价格持续回落的影响显现,欧元区3月通胀率下降幅度较大,但排除食品和能源的核心CPI加速上升,继续给欧洲央行带来加息压力。尽管瑞士信贷和德银出现危机,但是欧洲银行业并未出现系统性风险,欧洲通胀依然处于高位,经济衰退的深度预期会低于2022年时预期,欧洲央行仍有一定的加息空间,预计后续将会再度加息2次/50BP;当然要警惕系统性风险和主权债务危机出现的可能,亦要关注经济衰退进展,一旦出现相关风险,欧洲央行不排除继续放缓加息步伐甚至是停止加息转向宽松的可能。欧洲央行继续加息预期下,美欧政策差将会进一步收窄,对欧元而言形成利好影响,对于美元指数则会形成负面冲击。

【三、贵金属(黄金、白银)持仓分析】

(一)黄金持仓分析

(二)白银持仓分析