主力持仓

4月3日,锌期货主力持仓呈现多减空增局面。

操作建议

预计锌价二季度或偏弱震荡,运行区间在21500-23500元/吨。

背景分析

美国1月PCE物价指数同比上涨5.4%,高于预期5%。剔除能源和食品的核心PCE1月同比上涨4.7%,高于预期,其中消费者支出创2021年以来最大增幅。通胀放缓预期下滑,加息预期重燃,利空有色金属。

风险提示

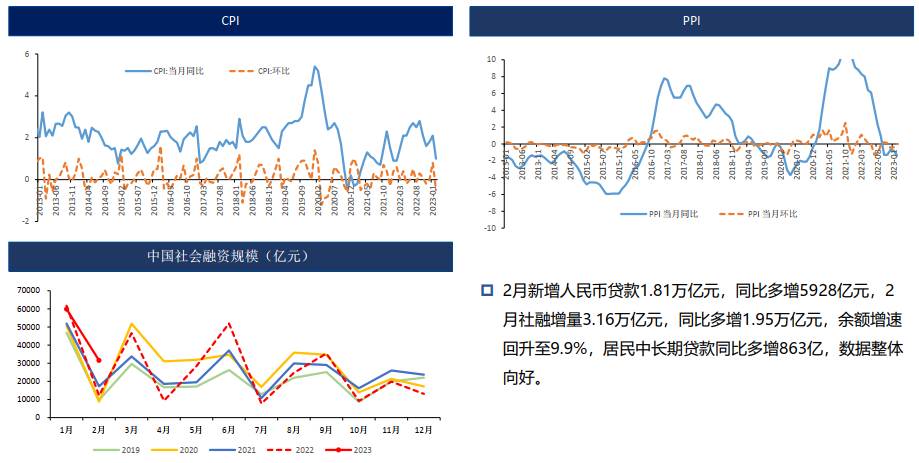

2月新增人民币贷款1.81万亿元,同比多增5928亿元,2月社融增量3.16万亿元,同比多增1.95万亿元,余额增速回升至9.9%,居民中长期贷款同比多增863亿,数据整体向好。

研报正文

【二季度观点汇总】

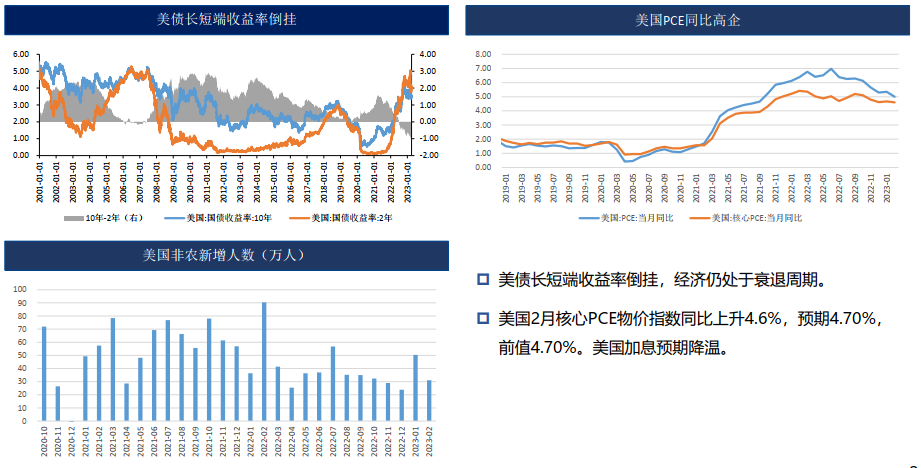

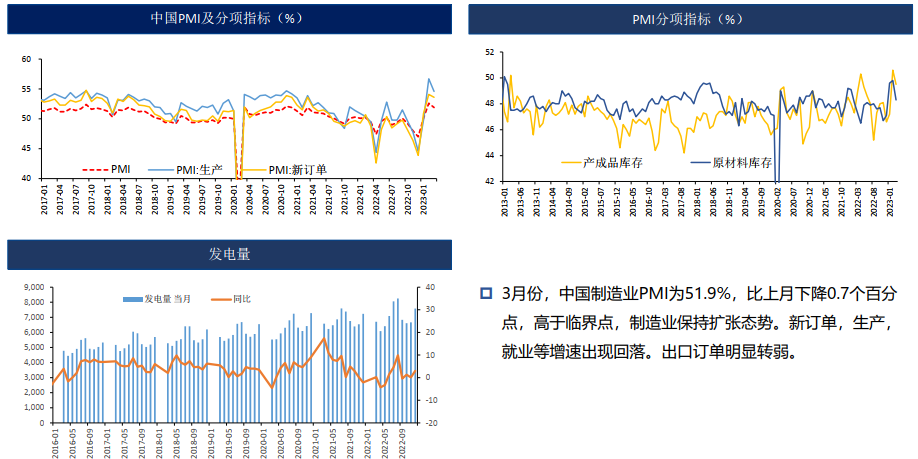

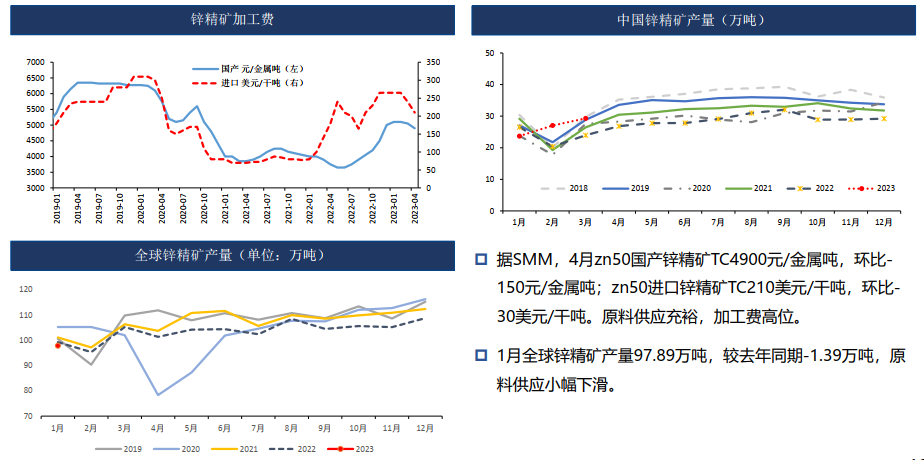

主要观点:美债长短端收益率倒挂,衰退风险仍存。关注美国通胀数据、美联储表态及市场预期变化。产业上,海外冶炼厂复工。国内原料供应宽裕,加工费高位,4月锌精矿加工费4900元/吨,冶炼利润尚可,冶炼开工率上升,产量预计边际上升,据了解云南部分炼厂或小幅恢复。需求端,地产数据边际转暖,国内宏观刺激不断,2月社融延续好转。但小五金出口收缩、国内汽配类订单疲软,终端消费平淡。关注预期现实差,预计锌价二季度或偏弱震荡,运行区间在21500-23500元/吨。

二季度策略:21500-23500元/吨,宽幅震荡。

3月策略:关注23500压力,逢高空(3.19提示库存下滑,主力关注22000支撑,不宜追空)。

【行情回顾】

3月锌价在美国硅谷银行、瑞信出现暴雷事件后,大幅下挫,随后美联储议息会议如预期加息25基点,鲍威尔鸽派发言后,开始小幅回升。

【3月份观点回顾】

美国1月PCE物价指数同比上涨5.4%,高于预期5%。剔除能源和食品的核心PCE1月同比上涨4.7%,高于预期,其中消费者支出创2021年以来最大增幅。通胀放缓预期下滑,加息预期重燃,利空有色金属。海外冶炼厂复工。国内原料供应宽裕,加工费上升明显,3月锌精矿加工费5050元/吨,冶炼利润尚可,冶炼开工率上升。需求端,节后下游复工,开工率大幅上升,但地产销售仍难见起色,开发商资金短缺或限制下游后续开工。预计短期主力上行空间有限,建议主力关注23500压力,逢高试空,小止损。

【3月月报观点】

美国1月PCE物价指数同比上涨5.4%,高于预期5%。剔除能源和食品的核心PCE1月同比上涨4.7%,高于预期,其中消费者支出创2021年以来最大增幅。通胀放缓预期下滑,加息预期重燃,利空有色金属。

海外冶炼厂复工。国内原料供应宽裕,加工费上升明显,3月锌精矿加工费5050元/吨,冶炼利润尚可,冶炼开工率上升。

需求端,节后下游复工,开工率大幅上升,但地产销售仍难见起色,开发商资金短缺或限制下游后续开工。

预计短期主力上行空间有限,建议主力关注23500压力,逢高试空,小止损。

【3月周报观点汇总】

3.5加工费高位,冶炼利润高企,关注宏观预期差,主力关注23500压力,逢高空,小止损。

3.12加工费高位,冶炼利润高企,高位空单持有,小止损。

3.19库存下滑,主力关注22000支撑,短期不宜追空。

3.26美联储鸽派发声,主力关注23000压力。

【宏观及终端需求】

【海外宏观】

【国内宏观】

【国内宏观】

【2月汽车产销同比上升】

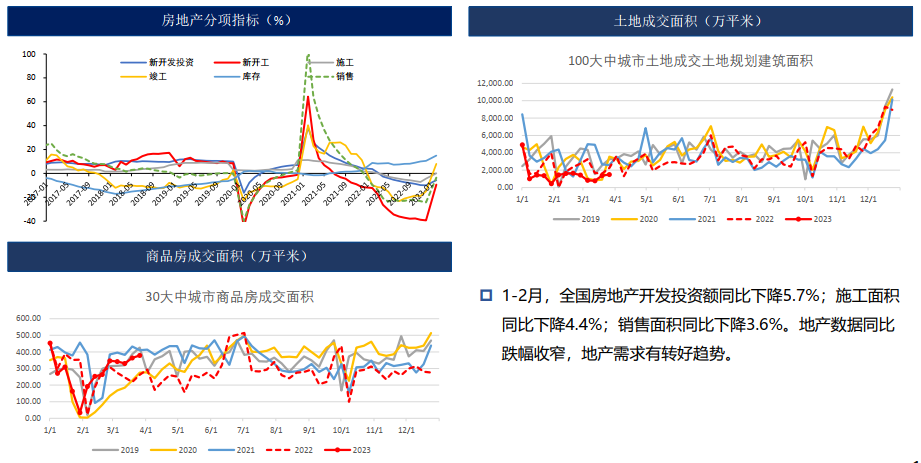

【地产数据转暖】

【小结】

美联储如预期加息25个基点,鲍威尔表态偏鸽派,但耶伦的表态否认了美国政府考虑将保险扩大到所有存款这一消息。

1-2月地产数据虽仍同比负增长,但跌幅收窄明显,边际需求好转。

美国2月核心PCE物价指数同比上升4.6%,预期4.70%,前值4.70%。美国加息预期降温。

2月新增人民币贷款1.81万亿元,同比多增5928亿元,2月社融增量3.16万亿元,同比多增1.95万亿元,余额增速回升至9.9%,居民中长期贷款同比多增863亿,数据整体向好。

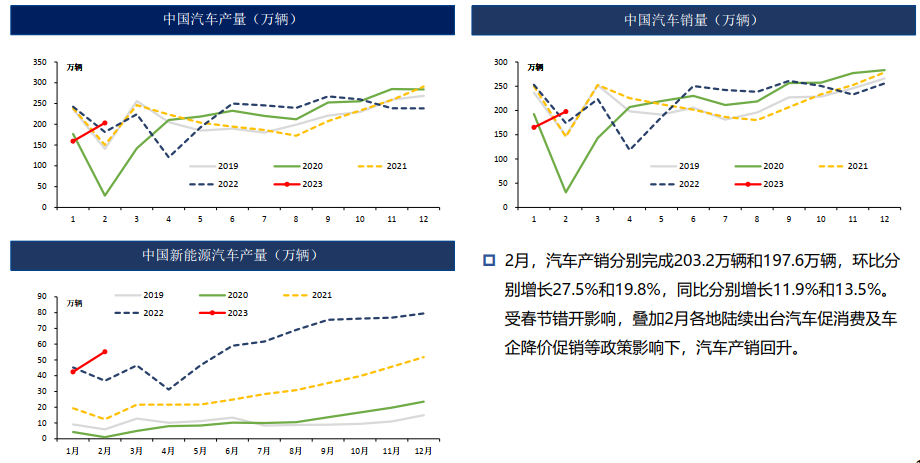

2月,汽车产销分别完成203.2万辆和197.6万辆,环比分别增长27.5%和19.8%,同比分别增长11.9%和13.5%。受春节错开影响,叠加2月各地陆续出台汽车促消费及车企降价促销等政策影响下,汽车产销回升。

【产业供需基本面】

【行业新闻】

2月20日,Nyrstar公司表示,其位于法国的Auby冶炼厂完成了此前的维护与检修,预计将于三月初附近开始复产。(Auby冶炼厂产能为15万吨/年)

近期市场传闻云南地区限电导致锌炼厂减产,据SMM了解,目前曲靖一带炼厂确有接到限通知,部分炼厂考虑在3月提前检修,其他炼厂或小幅减产10~20%附近,预计限电带来的影响量在5000~6000吨/月。其他地区炼厂目前暂无限电减产的通知。此外红河州某炼厂计划于3月常规检修1个月,预计影响量在6000余吨。

【进口矿大幅补充,原料供应充裕】

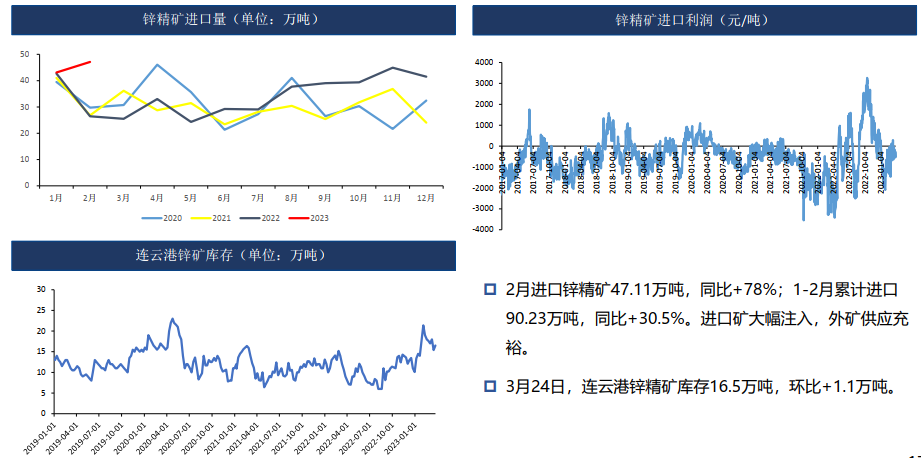

【2月进口锌精矿47.11万吨,同比+78%】

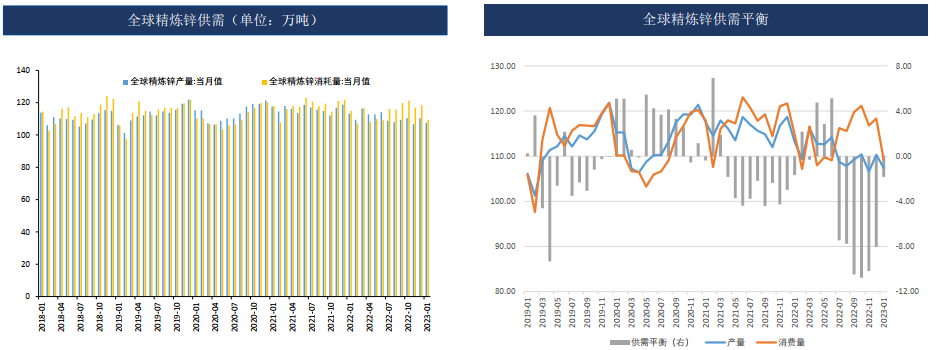

【全球精炼锌1月供应短缺】

国际铅锌研究小组(ILZSG)最新数据显示,2023年1月精炼锌供给短缺1.9万吨,去年同期则为供给过剩1.5万吨。其中,精炼锌产量年减4.6%至107.4万吨,精炼锌消费量年减1.6%至109.3万吨。

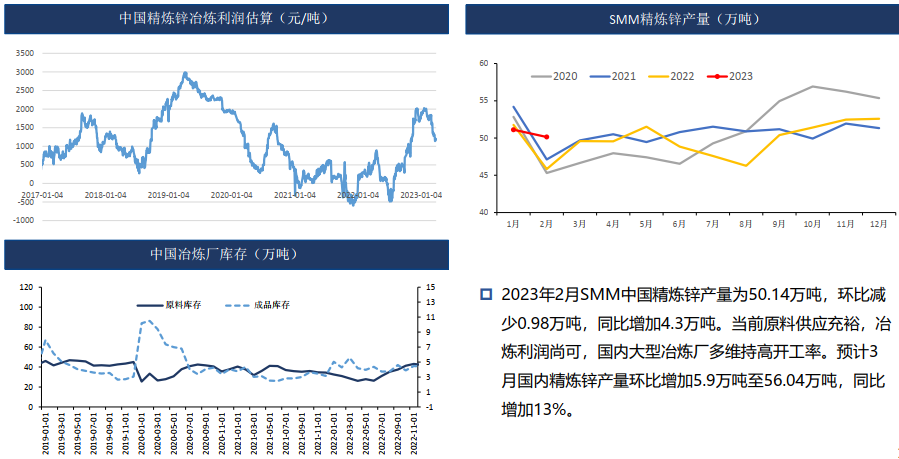

【原料供应充裕,冶炼开工上升,产量持续攀升】

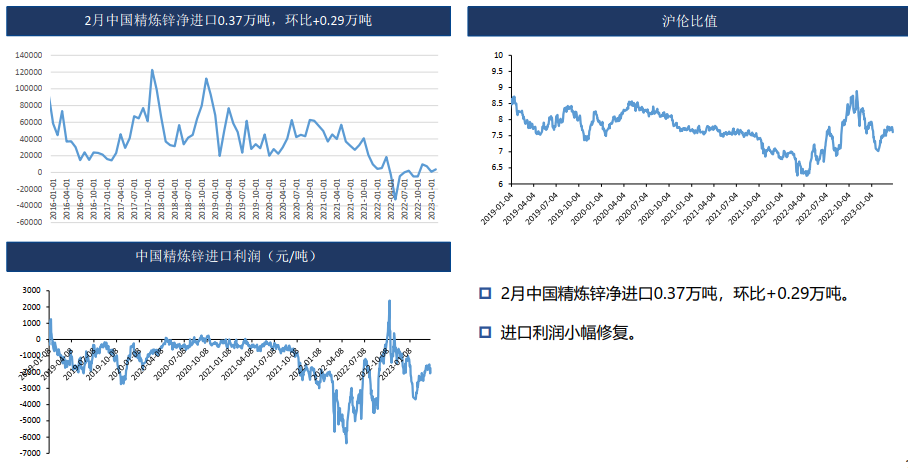

【2月中国精炼锌净进口0.37万吨】

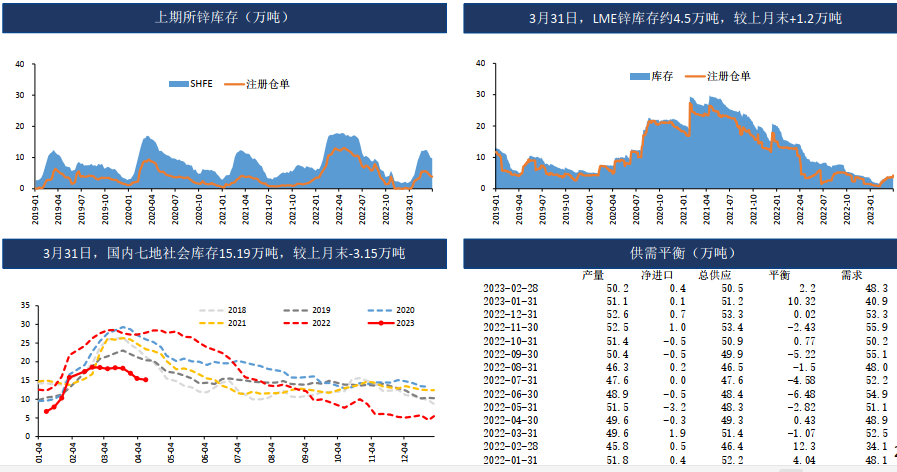

【库存转向去库】

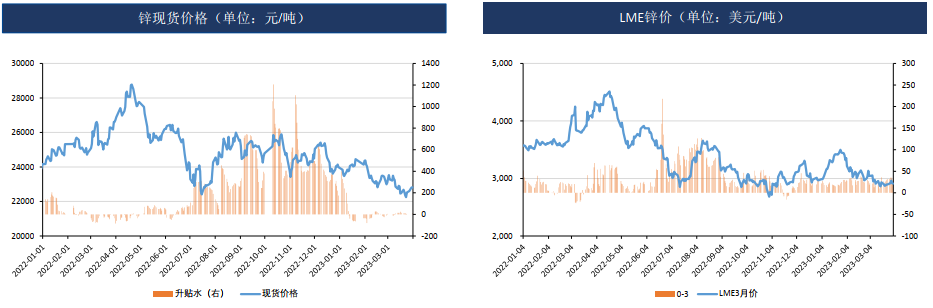

【现货价格】

美联储如预期加息,整体表态呈鸽派,锌价回升,预计现货升水平水附近。

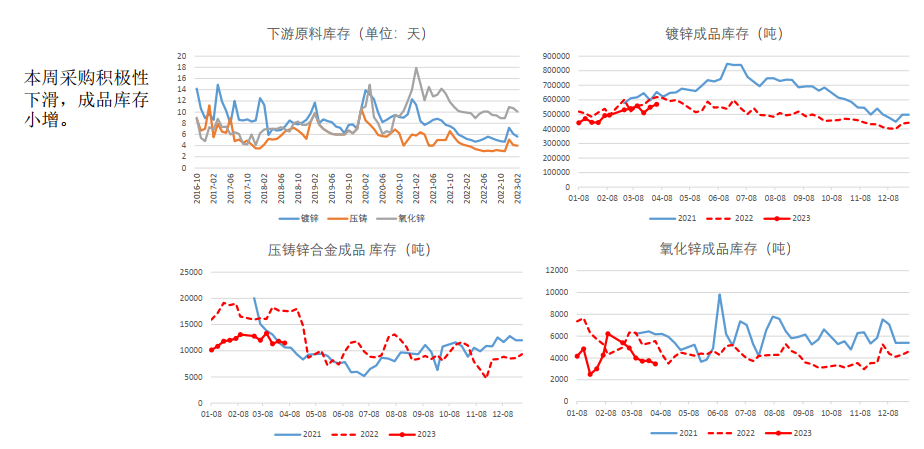

【下游低位接货,成品库存下滑】

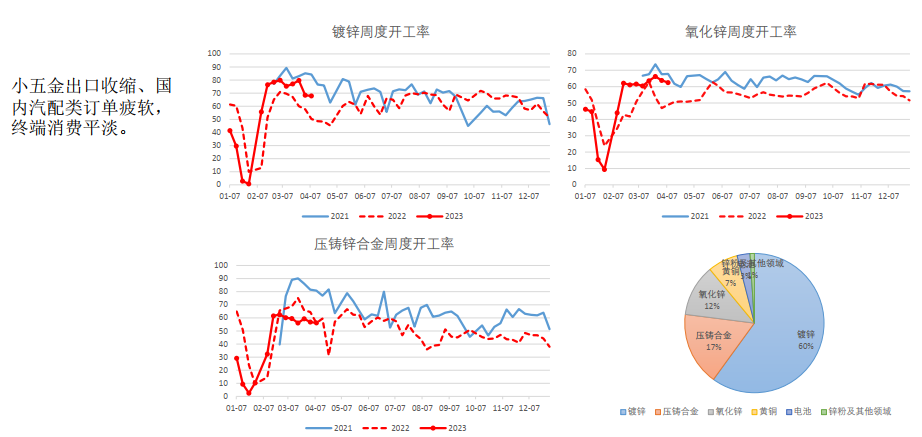

【下游开工率】

【小结】

美债长短端收益率倒挂,衰退风险仍存。关注美国通胀数据、美联储表态及市场预期变化。产业上,海外冶炼厂复工。国内原料供应宽裕,加工费高位,4月锌精矿加工费4900元/吨,冶炼利润尚可,冶炼开工率上升,产量预计边际上升,据了解云南部分炼厂或小幅恢复。需求端,地产数据边际转暖,国内宏观刺激不断,2月社融延续好转。但小五金出口收缩、国内汽配类订单疲软,终端消费平淡。关注预期现实差,预计锌价二季度或偏弱震荡,运行区间在21500-23500元/吨。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。