行情复盘

4月6日,铁矿石期货主力合约收跌1%至793元/吨。

主力持仓

据统计铁矿石期货主力持仓呈现多空双增局面。

期货市场

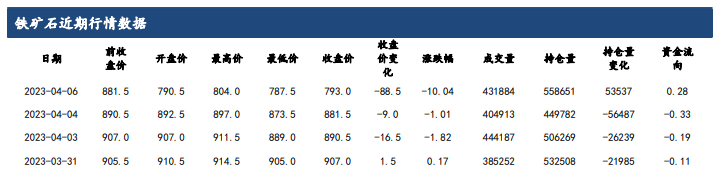

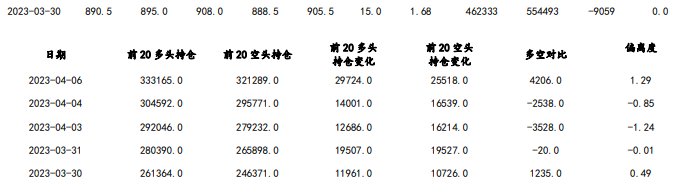

4月6日,铁矿石主力合约收盘价为793.00元/吨,较昨日下跌10.04%,已连续下跌3天,前20空头持仓为321289.00手,较昨日增加8.63%,已连续增加18天,前20多头持仓为333165.00手,较昨日增加9.38%,已连续增加9天。

背景分析

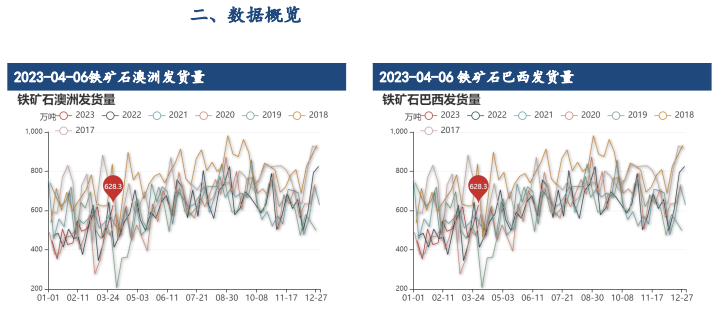

就目前基本面来看,供给方面,3月31日,铁矿石澳洲发货量为628.30万吨,较上周增加102.70万吨,已连续增加2周,巴西发货量为628.30万吨,较上周增加102.70万吨。

研报正文

一、行情回顾与操作建议

4月6日,铁矿石主力合约收盘价为793.00元/吨,较昨日下跌10.04%,已连续下跌3天,前20空头持仓为321289.00手,较昨日增加8.63%,已连续增加18天,前20多头持仓为333165.00手,较昨日增加9.38%,已连续增加9天。

4月4日,据分析认为,一季度受市场预期等多重因素影响,铁矿石价格攀升至高位水平;后期全球铁矿石供应将逐步增加,加之国内废钢供应稳步提升,市场供需总体趋于宽松、价格下跌可能性较大,特别是下半年价格水平可能明显走低。

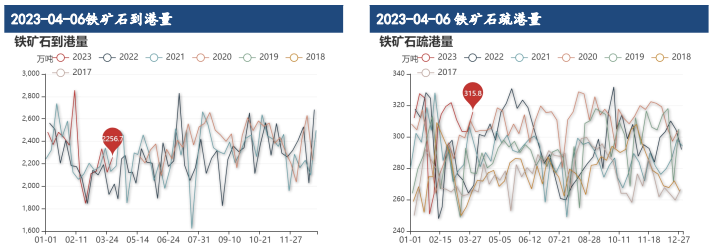

就目前基本面来看,供给方面,3月31日,铁矿石澳洲发货量为628.30万吨,较上周增加102.70万吨,已连续增加2周,巴西发货量为628.30万吨,较上周增加102.70万吨,已连续增加2周,45港铁矿石到港量为2256.70万吨,较上周增加133.00万吨,铁矿石疏港量为315.85万吨,较上周增加12.51万吨,已连续增加2周。

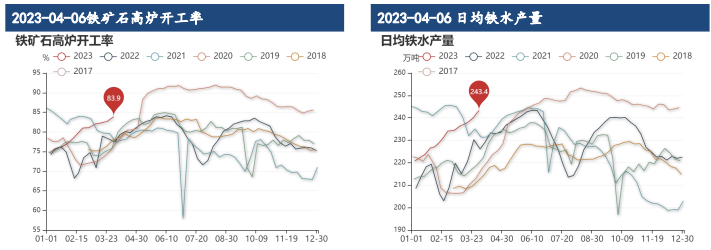

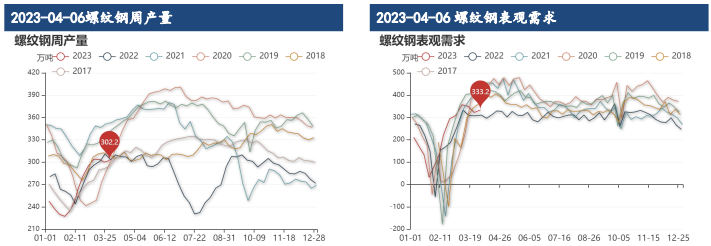

需求方面,3月31日,高炉开工率为83.87%,较上周上升1.14个百分点,已连续上升12周,日均铁水产量为243.35万吨,较上周增加3.53万吨,已连续增加12周,螺纹钢表观需求为333.21万吨,较上周增加10.78万吨,螺纹钢周产量为302.19万吨,较上周增加2.17万吨。

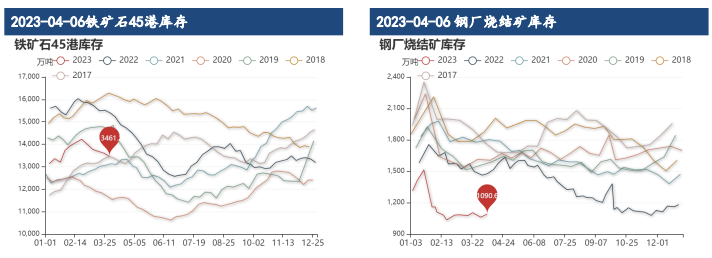

库存方面,3月31日,45港库存为13461.24万吨,较上周减少143.42万吨,已连续减少5周,钢厂进口烧结粉库存为1090.58万吨,较上周增加29.33万吨。

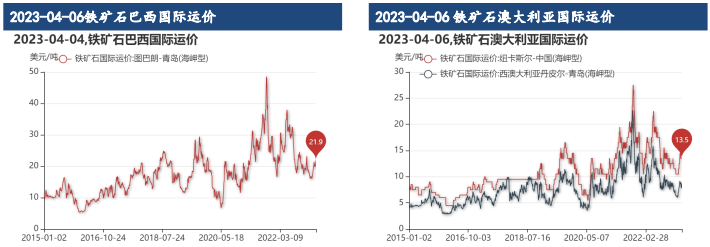

运价方面,4月4日,铁矿石巴西运往国内价格为21.86美元/吨,较昨日上涨0.73美元/吨,已连续上涨4天,从纽卡斯尔运往中国价格为13.50美元/吨,从西澳丹皮尔运往青岛港价格为8.71美元/吨,较昨日上涨0.71美元/吨,已连续上涨2天。

3月钢厂高炉开工率与铁水日均产量仍维持高位,使得铁矿石需求相对较为旺盛,在到港量同比有所增加的情况下,库存仍持续下降,基本面短期偏强。

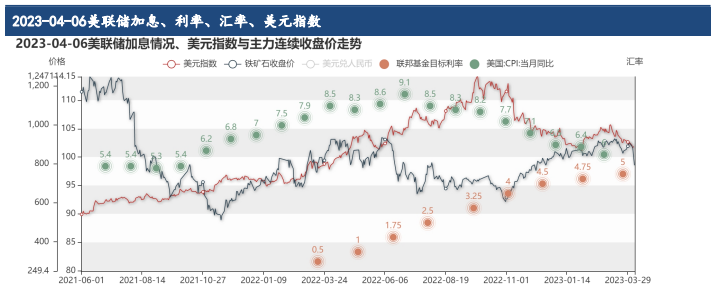

但我们预计疫情管控放开后的经济复苏与需求释放更多将集中在今年上半年,从目前的国内外宏观背景来看,国外,美联储持续加息,全球系统性风险上升,使得铁矿石价格在风险资产角度向上承压。

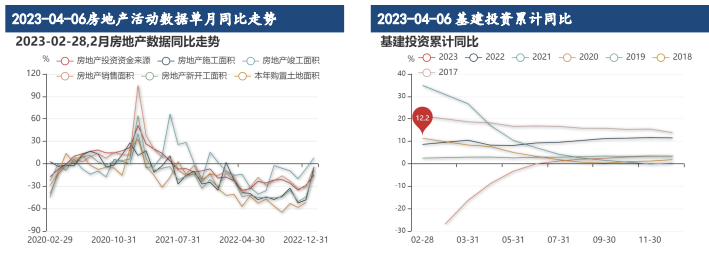

另外,从螺纹钢高炉利润角度来看,在利润较低的情况下,钢厂按需采购,铁矿石需求与终端需求更为紧密。1-2月国内房地产经济活动数据同比仍有所下降,若需求在3年疫情管控放开得到释放后,仍无法使得房地产经济活动数据得到同比回升,对于后续的复苏回暖或不宜过度乐观。

因此,总的来看,4月仍是由终端向上的需求验证时期,预计整体需求将从高位回落,但同比22年同期水平仍有所上升。若在预计需求有所回落的情况下,铁矿石供给仍维持同比增长,港口库存或将再次累积,盘面铁矿石价格将有所回落。

三、行业要闻

4月4日,国家发展改革委价格司、财金司、证监会期货部组织部分期货公司召开会议。

3月22日,美联储加息25bp。

3月17日,发改委发文开展实地调研。

3月15日,瑞信暴雷。

3月14日,美联储公布2月6%通胀数据,符合预期。

3月12日,签名银行破产倒闭。

3月10日,硅谷银行破产倒闭。

3月3日,发改委发文对铁矿石进行监管。

3月2日,黑石集团暴雷。

2月22日,大商所限制开仓,I2305、06、07、08、09合约单日开仓不得超过1000手,其它合约不得超2000手。

2月14日晚,美国1月CPI数据公布,同比6.4%,预期6.2%,前值6.5%。

2023年2月10日,国家统计局公布1月CPI数据。1月,CPI同比上涨2.1%,预期涨2.3%,前值涨1.8%;PPI同比下降0.8%,预期降0.5%,前值降0.7%。核心CPI同比上涨1%,前值涨0.7%。

2月1日,美联储加息25bp,美国联邦基金目标利率上调至4.75%。