行情复盘

4月7日,棕榈油期货主力合约收跌1.3%至7720元/吨。

主力持仓

据统计棕榈油期货主力持仓呈现多空双减局面。

背景分析

4月11日,美国农业部将发布4月供需报告,市场预估阿根廷大豆产量继续下滑至2600-3000万吨,巴西大豆产量在1.51-1.57亿吨。阿根廷产量预计这个月能够确定。

后市展望

由于马来棕榈油在一季度总体环比产量下滑,面对4月开始的产量季节性环比走高预期,其供应压力虽然存在,但马来出口保持良好,暂时不会出现破位大跌的情况。菜籽油在未来油菜籽到港高位稳定甚至有下滑的预期下,当前油脂预计维持震荡。

研报正文

【棉花】

周五,洲际交易所(ICE)的棉花期货因复活节休市。

在缺少外盘参考下,国内棉花周五夜盘以小幅波动、走势偏强震荡,持仓量继续增加。

国内棉花在次轮上中,总持仓增加了6万多手,多空分歧自14000元上涨开始,弱现实+强预期推动远月价格越来越高。

无论ICE棉花和郑棉,都处于历史低位,而需求差也是现实,所以多空增仓明显。

2月份棉花上涨到15000元以上时,也出现了这种现象,最终以价格下跌结束,注意观察持仓变化+价格涨跌。

操作上,9月合约回落至14700-14800时,可继续少量加多单。

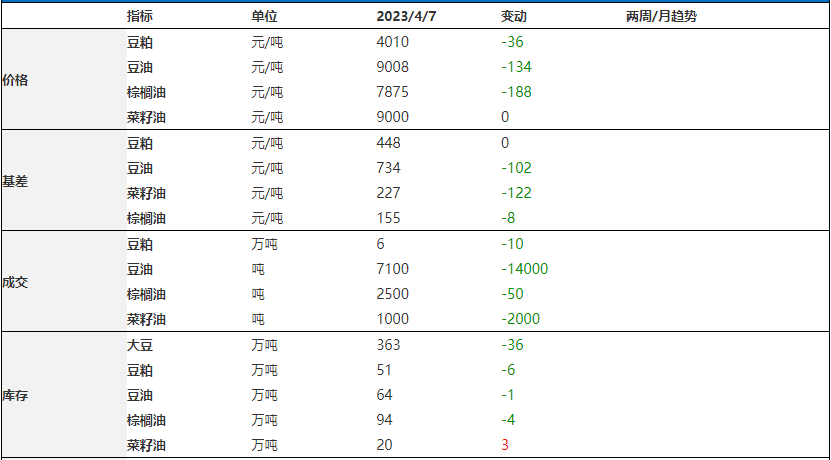

【油脂】

资讯:

1.4月11日,美国农业部将发布4月供需报告,市场预估阿根廷大豆产量继续下滑至2600-3000万吨,巴西大豆产量在1.51-1.57亿吨。阿根廷产量预计这个月能够确定。

2.国内油菜籽进口预计在6月出现回落,6月进口预估为37万吨,去年同期进口量为6万吨,但3-5月进口都在40万吨之上,6月进口出现回落。

小结:

豆粕:

随着南美大豆持续运输,未来将有大量大豆到港,对豆粕和油脂带来明显的供应压力。4-5月大豆到港逐步增加,压制豆粕价格。同时美豆种植即将开始,当前天气良好,土壤墒情好于去年同期。未来豆粕依然疲弱。

国内库存低位震荡(中性),基差回落(中性偏空),生猪淡季(中性偏空),巴西大豆增产,阿根廷减产,总体增产(先兑现减产利多,再兑现减产利空),美豆面积总体不大,考验未来天气和单产(利多兑现,后续观望)。

油脂:

由于马来棕榈油在一季度总体环比产量下滑,面对4月开始的产量季节性环比走高预期,其供应压力虽然存在,但马来出口保持良好,暂时不会出现破位大跌的情况。菜籽油在未来油菜籽到港高位稳定甚至有下滑的预期下,当前油脂预计维持震荡。

马来预计产量3月下滑,库存回落(利多待证实),印尼库存正常产量复苏(利空)。国内棕榈油库存抵达近年高位(利空),棕榈油现货成交高位(利多)。生柴和汽柴油价差偏低使得使用生物柴油作为原料十分划算,但也使得棕榈油易受原油牵连(出现利多)。