行情复盘

4月7日,铅期货主力合约收涨0.62%至15320元/吨。

操作建议

操作上高抛低吸。

期货市场

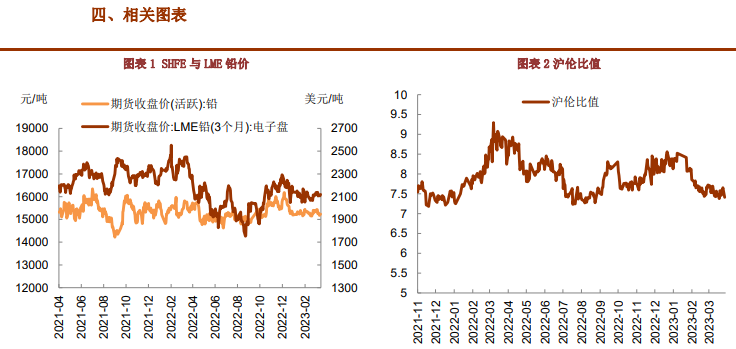

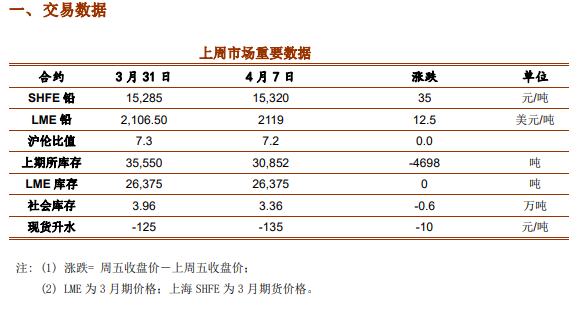

上周沪铅主力2305合约期价止跌反弹,收至15320元/吨,周度涨幅0.23%。周五窄幅震的,收至15290元/吨。伦铅横盘震荡,收至2119美元/吨,周度涨幅0.59%。

背景分析

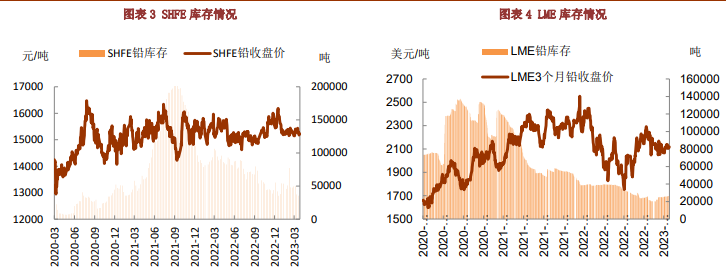

库存方面,截止至4月7日,LME周度库存持平于26375吨。上期所库存减4698吨至30852吨。SMM五地社会库存为3.36万吨,周度减少0.61万吨。

研报正文

核心观点及策略:

上周沪铅主力期价止跌反弹。宏观面看,欧美经济数据欠佳,市场对经济衰退担忧升温,金属承压。

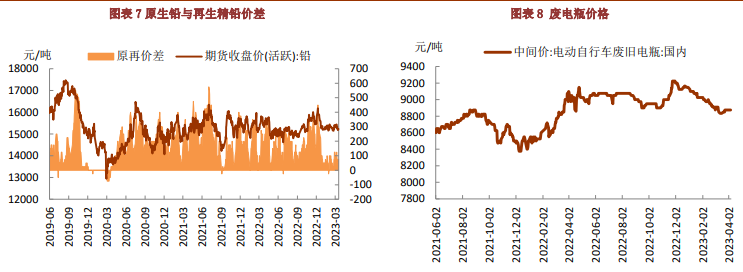

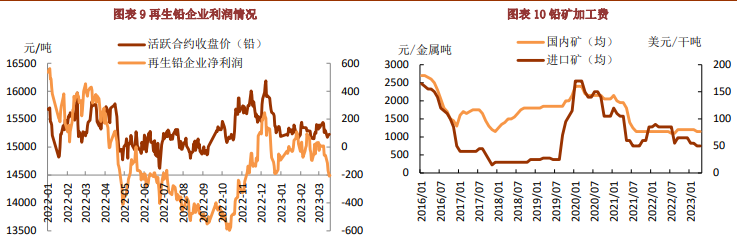

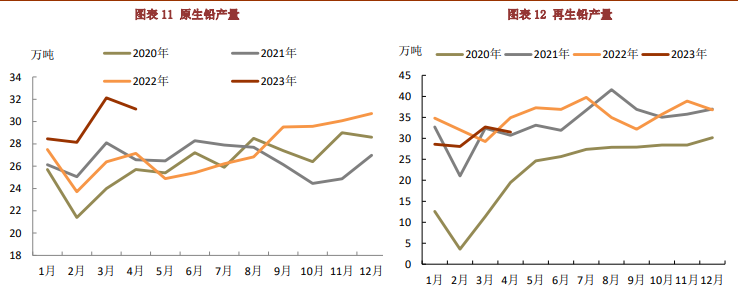

基本面看,原生铅3月产量基本符合预期,环比小增,4月河南、云南地区大型企业检修抵消了湖南、河南地区企业复产的增量,月度产量预计环比小降。再生铅3月产量基本符合预期,如期增加,4月安徽华铂检修、江西信亚停产技改,抵消安徽天畅、山东中庆和内蒙古森润复产,月度产量录的小幅下降。

总的看,供应端压力有所减弱。需求端看,电动自行车及汽车蓄电池淡季影响加剧,经销商采购下降,多数企业成品库存增加,企业顺势减产,叠加周中清明假期,多数企业放假1-3天,导致周度开工率降幅较大。随着假期结束,企业开工率有望环比恢复。

整体来看,海外经济存衰退压力,宏观施压铅价。然目前供需处于双弱格局,矛盾不突出,铅价难有趋势行情,暂维持区间15150-15450元/吨震荡,操作上高抛低吸。

策略建议:区间高抛低吸

风险因素:市场情绪转换,库存大幅增加

二、行情评述

上周沪铅主力2305合约期价止跌反弹,收至15320元/吨,周度涨幅0.23%。周五窄幅震的,收至15290元/吨。伦铅横盘震荡,收至2119美元/吨,周度涨幅0.59%。

现货市场:

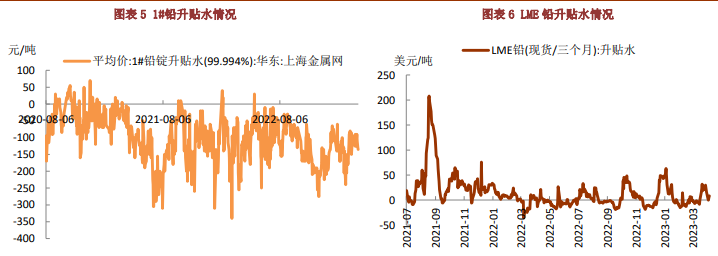

截止至4月7日,上海市场驰宏铅15320-15350元/吨,对沪期铅2305合约升水0-30元/吨报价;江浙市场铜冠、江铜铅15320-15340元/吨,对沪期铅2305合约升水0-20元/吨报价。沪铅震荡上行,持货商出货积极上升,又因流通货源不多,报价未明显增多,下游维持按需采购,对高价货采购谨慎,散单成交有限。

库存方面,截止至4月7日,LME周度库存持平于26375吨。上期所库存减4698吨至30852吨。SMM五地社会库存为3.36万吨,周度减少0.61万吨。进入4月,原生铅及再生铅展开新一轮检修,如河南、安徽等主要铅产地均有炼厂检修,铅锭区域供应偏紧加剧,同时,周初铅价下跌后,下游按需逢低采购,原再价差出现倒挂。

下游采购偏向原生铅,铅锭主要消费地附近仓库消耗,带动去库。本周,随着2304合约进入交割,将带来惯性累库,去库有望放缓。

上周沪铅主力期价止跌反弹。宏观面看,欧美经济数据欠佳,市场对经济衰退担忧升温,金属承压。基本面看,原生铅3月产量基本符合预期,环比小增,4月河南、云南地区大型企业检修抵消了湖南、河南地区企业复产的增量,月度产量预计环比小降。再生铅3月产量基本符合预期,如期增加,4月安徽华铂检修、江西信亚停产技改,抵消安徽天畅、山东中庆和内蒙古森润复产,月度产量录的小幅下降。

总的看,供应端压力有所减弱。需求端看,电动自行车及汽车蓄电池淡季影响加剧,经销商采购下降,多数企业成品库存增加,企业顺势减产,叠加周中清明假期,多数企业放假1-3天,导致周度开工率降幅较大。随着假期结束,企业开工率有望环比恢复。

整体来看,海外经济存衰退压力,宏观施压铅价。然目前供需处于双弱格局,矛盾不突出,铅价难有趋势行情,暂维持区间15150-15450元/吨震荡,操作上高抛低吸。

三、行业要闻

1.SMM:上周再生铅执政企业四省开工率为44.53%,周度减少1.31个百分点;五省铅蓄电池周度开工率为64.56%,周度环比减少7.86个百分点。

2.SMM:3月全国电解铅产量为32.13万吨,环比上升12.99%,同比上升22.82%,符合预期;2023年1-3月累计产量同比增加15.03%。4月湖南、河南地区部分企业复产带来一定增量,但河南、云南等地区均有大型企业计划检修,预计4月产量下降近万吨至31.1万吨。

3月再生铅产量32.69万吨,环比减少16.58%,同比增加30.3%。1-3月再生铅累计产量87.56万吨,累计同比1.44%。4月安徽华铂检修、江西信亚停产技改,同时安徽天畅设备问题解决复产、山东中庆和内蒙古森润复产,增减相抵,再生铅月度产量环比减少3.73%至31.47万吨。