主力持仓

据统计焦炭期货主力持仓呈现多空双减局面。

操作建议

换月之际,远月做空力量更大,建议JM09空单入场。

现货市场

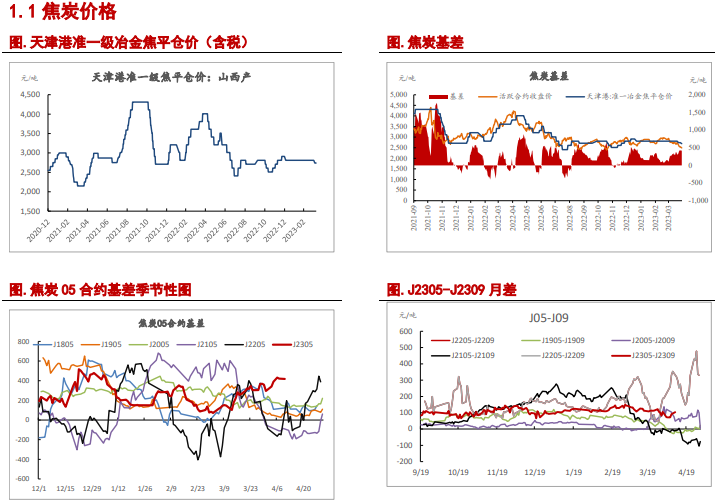

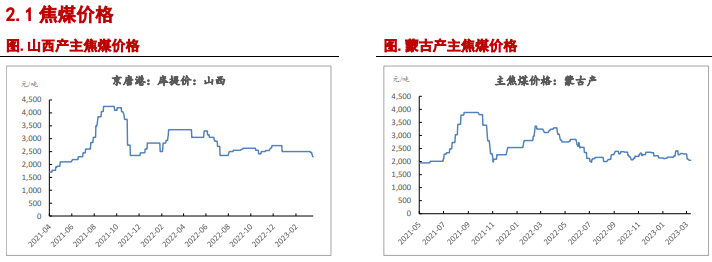

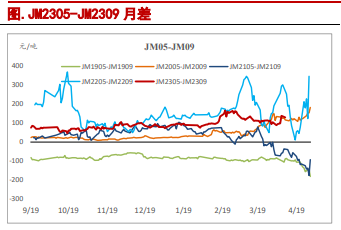

第一轮提降落地,期货震荡。4月10日,天津港准一级焦报2690元/吨(-50),现货第二次下调价格,钢焦博弈加剧,钢厂暂处上风,现货偏弱。活跃合约报2490.5元/吨(-51.5)。基差+418.41元/吨(-2.85),5-9月差103.5元/吨(+12.5)。

背景分析

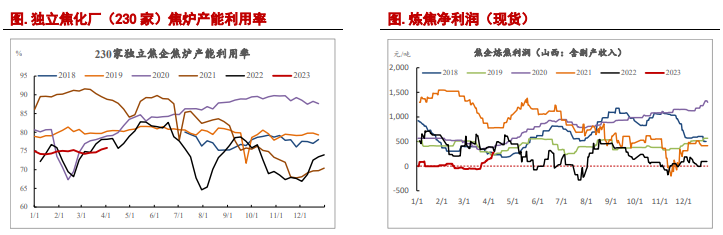

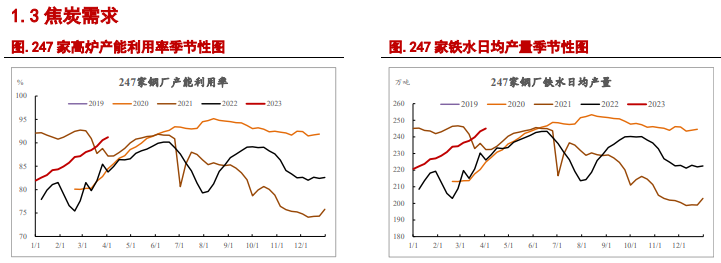

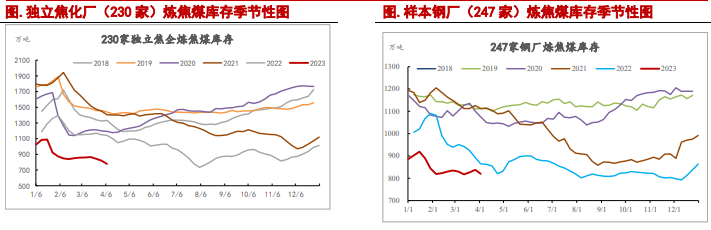

供给回升,供需偏紧边际好转。本周230家独立焦企生产率报75.83%(+0.44),炼焦利润上涨,焦企产能利用率低位回升。247家钢厂产能利用率报91.2%(+0.64),铁水日均产量245.07万吨(+1.72),供需缺口虽在,但供给弹性较大,后续供需缺口将边际改善。

研报正文

【行业信息】

1.沙特及多个产油国集体宣布自愿减产计划,合计减产超150万桶/日。

2.近期,高层组织部分期货公司召开会议,分析研判铁矿石市场和价格形势,了解铁矿石期货交易情况,提醒企业全面客观看待市场形势。

焦炭:

1.第一轮提降落地,期货震荡。4月10日,天津港准一级焦报2690元/吨(-50),现货第二次下调价格,钢焦博弈加剧,钢厂暂处上风,现货偏弱。活跃合约报2490.5元/吨(-51.5)。基差+418.41元/吨(-2.85),5-9月差103.5元/吨(+12.5)。

2.供给回升,供需偏紧边际好转。本周230家独立焦企生产率报75.83%(+0.44),炼焦利润上涨,焦企产能利用率低位回升。247家钢厂产能利用率报91.2%(+0.64),铁水日均产量245.07万吨(+1.72),供需缺口虽在,但供给弹性较大,后续供需缺口将边际改善。

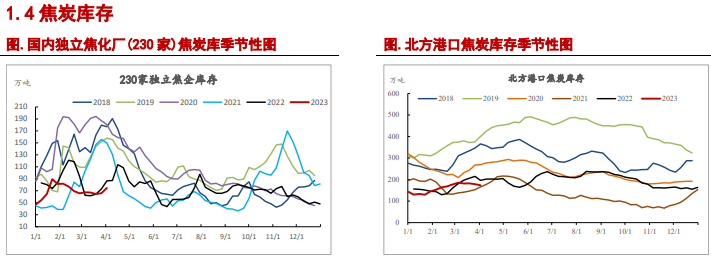

3.上游累库,下游去库。本周,230家焦企库存74.68万吨(+8.74),247家钢厂库存650.47万吨(-3.39),港口库存173.3万吨(-5)。虽然供给依旧小于需求,但上游确并未出现去库,说明钢厂在控制到货,补库意愿不强。

焦煤:

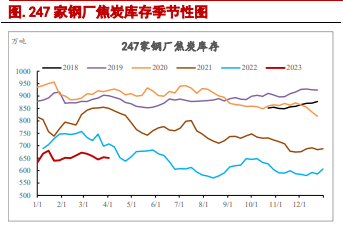

1.现货偏弱,期货震荡。4月10日,沙河驿蒙古主焦煤报2260元/吨(-0),山西部分地区现货回落。活跃合约报1696.5元/吨(-71.5)。基差+563.5元/吨(+71.5),5-9月差130元/吨(-8.5)。

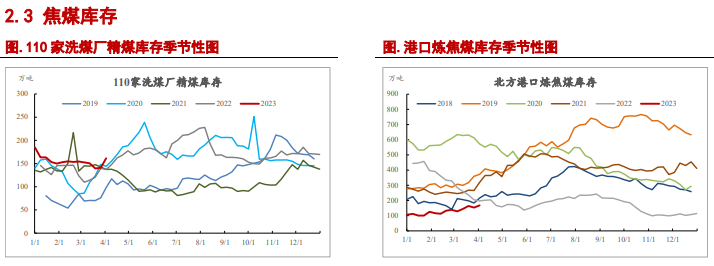

2.供需双增,但整体偏宽松。110家洗煤厂开工率报76.29%(+0.37),季节性上升,有望达到20年水平。需求方面,焦企产能利用率略有回升,焦煤供需趋宽松。

3.产地库存向下游转移。矿山库存报259.82万吨(+17.12),洗煤厂精煤库存161.4万吨(+20.6)。247家钢厂库存819.78万吨(-17.92),230家焦企库存771.9万吨(-41.77)。港口库存167.84万吨(+14.57)。

【策略建议】

近期宏观较为平静,扰动较小。整体而言国内外宏观环境维持劈叉,国内复苏,国外衰退。目前国内已经进入金三银四旺季,需求进入验证期。不过3月制造业PMI环比下滑,需要注意。海外方面,银行危机暂告一段落,经济衰退风险依旧存在。

产业层面,铁水日均产量持续维持在240万吨以上的高位,炉料需求良好。焦煤洗煤厂开工继续上涨,有望达到2020年水平。

进口煤方面,蒙古、俄罗斯焦煤进口保持较高水平,近期海外煤价快速下行,澳煤进口带来的冲击也会逐步显现。焦企炼焦利润持续好转,焦企产能利用率回升,鉴于焦企产能利用率一直处在低位,后续供给弹性较大。

虽然边际上焦炭的供需将逐步趋于平衡,但绝对值上焦炭供需缺口依旧存在,主要系需求绝对数值远高于供给数值。不过,上周焦企在如此高的铁水产量下竟然出现累库,说明钢厂在控制到货,钢焦博弈中钢厂暂处上风。

近期市场上出现粗钢限产政策即将出台的传闻,对于炉料也会是一个潜在利空。另外高层对铁矿石价格的关注也可能会压制整体黑色板块的做多热情,监管风险上升。

国内目前处于宏观真空期,金三银四之际,对需求的预期也进入了验证阶段,近期可能更多的是产业主导市场逻辑。

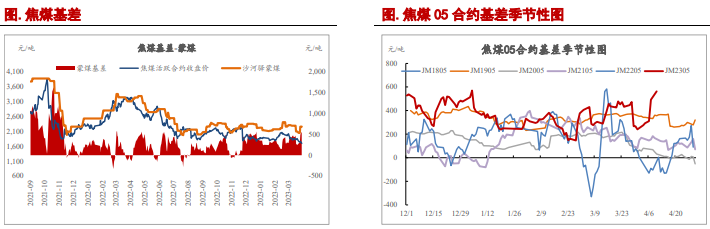

产业层面,继上周焦煤焦炭下调现货价格之后,昨日焦炭现货价格再次下调。焦煤供需偏宽松,焦炭虽供需偏紧但成本支撑减弱之下跟随焦煤下跌。不过考虑到下游钢厂铁水产量高位,需求良好,不宜做空焦炭。

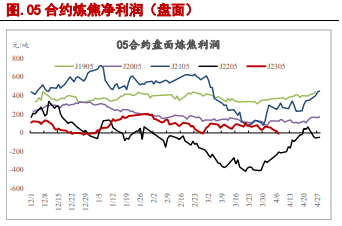

05炼焦利润处于低位,安全边际较高,建议多05炼焦利润头寸继续持有。另外,焦煤供需趋宽松格局短期不会改观,换月之际,远月做空力量更大,建议JM09空单入场。

风险因素:煤矿安全事故(上行风险)、粗钢限产(下行风险)