行情复盘

沪铜周度主力合约收涨1.46%,现货升水维持走高

操作建议

短期倾向下行调整,多单建议在出现回调时止盈。

背景分析

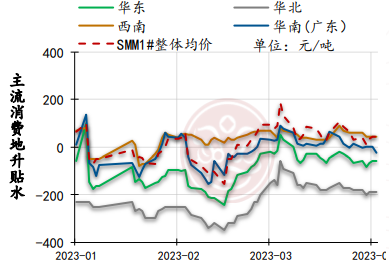

现货升贴水表现上,本周铜价持续冲高,各地现货 升贴水在盘面库存持续流出后表现承压,仅有华东地 区一地贴水有所收窄,68000以上后成交现货交投情 绪有所降温,高价抑制消费的现象再次出现。

后市展望

内外铜价本周交投明显升温,成交放量、持仓推升、价格连续强势冲高,短线交易情绪 激昂,但目前内外价格水位处在近十周以来的箱体顶部,短期倾向下行调整,多单建议在出现回调时止盈。

研报正文

铜价近期运行回顾

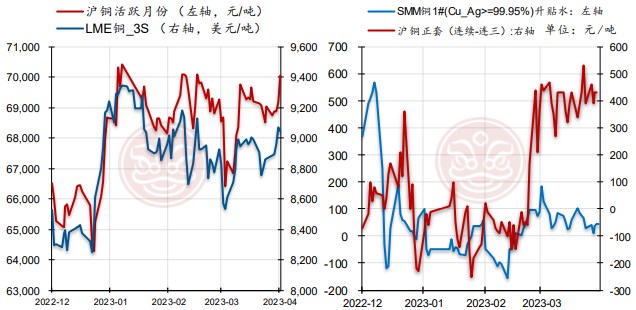

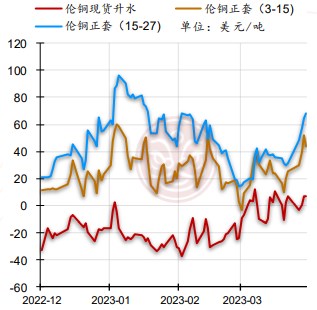

周内美国3月生产及消费通胀兑现回落预期,而生产及零售数据表现不佳直接推动美元持续走弱,美元指 数险些跌破100关口,内外铜价在震荡多日后出现跳涨。伦铜周内价格表现强势,库存持续走低刷新近17年来 的新低,盘面成交持续放量推涨走出四连阳,周度主连表现收涨2.06%,远期Back结构有所扩张,盘面预期偏 强。沪铜周内表现相对克制,但也有增仓放量的四连阳表现,周度主力合约收涨1.46%,现货升水维持走高, 但月间正套价差有所走弱。

技术分析角度看,内外铜价本周交投明显升温,成交放量、持仓推升、价格连续强势冲高,短线交易情绪激昂,但目前内外价格水位处在近十周以来的箱体顶部,短期倾向下行调整,多单建议在出现回调时止盈。

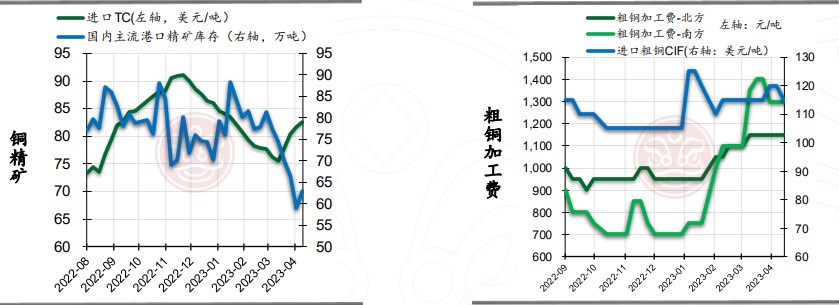

矿端宽松预期不改, 国内炼厂步入检修期

周内海外矿端扰动渐歇,TC维持回升的步伐,宽松预期稳定。国内现货精矿交投维持清淡,五港库存随炼厂检修开始 而上抬至62.87万吨附近。粗铜端口看,国内炼厂粗铜需求增加,炼厂检修活动已开启。整体精矿、冷料供应相对充裕, 预计不会对炼厂检修形成扰动。

3月国内电解铜产量95.14万吨,同环比表现继续增长,年内累计产量已达271.25万吨,同比增长超过8%,整体产量增 长略微低于预期。目前国内大冶有色、新疆五鑫、江铜本部、铜陵金冠、青海铜业等6家冶炼厂即将或已经进入到检修状 态,预期月度产量影响量级在2.3万吨左右。但考虑到3月底江西出现的新投产炼厂(再生铜为原料)及华中地区的炼厂 产能释放,4月预估产量仍将高于3月或近95.39万吨,整体依然维持增长态势。

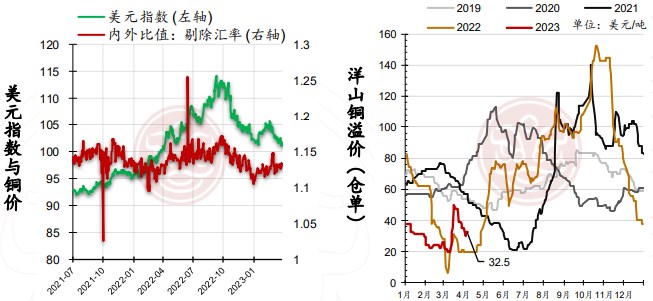

周内美国通胀数据兑现降温 预期,再度强化5月25bp和6月暂 停加息的预期,同时美国生产零 售数据表现不佳,美元持续走低, 美元指数险些跌破整数100的关 口。

比价表现上,人民币强势拉 升导致比价有所回落,剔除汇率 的沪伦比值本周小幅回落。

外贸需求表现上,周内进口 现货成交表现不佳,进口亏损周 内扩大至640元/吨附近,交易时 段甚至出现700-800元/吨靠近出 口窗口打开的临界点。

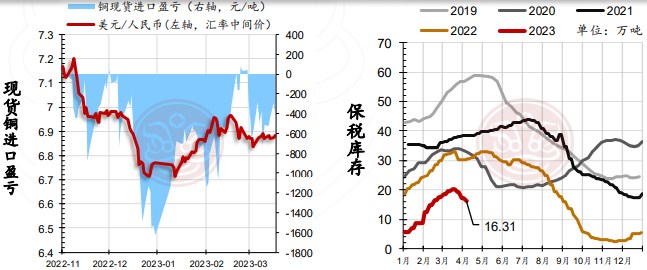

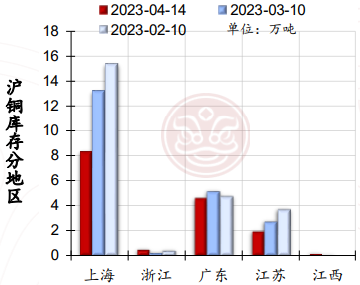

进口通关也放慢了脚步,周 度保税库存去化减少至0.73万吨, 在库量级15.58万吨,上海仓减 少0.6万吨,广东仓甚至减少 0.13万吨。

社库维持去化,但高价抑制消费再次出现

现货升贴水表现上,本周铜价持续冲高,各地现货 升贴水在盘面库存持续流出后表现承压,仅有华东地 区一地贴水有所收窄,68000以上后成交现货交投情 绪有所降温,高价抑制消费的现象再次出现。

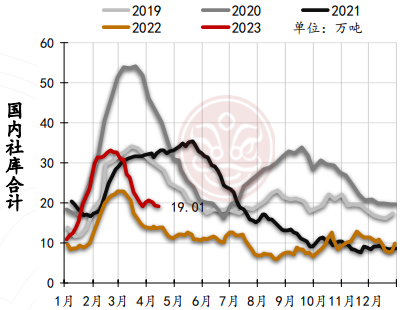

社库周度表现转向去库,周度去化1.22万吨至 19.01万吨附近,仅有上海地区由于进口清关表现流 入,其余地区周内基本处在流出的状态。

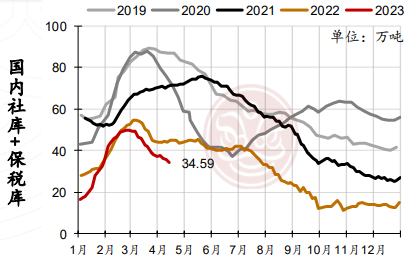

从整体库存表现上来看,国内社库与保税库合计库 存下滑至34.59万吨。虽然目前及往后炼厂检修陆续 有来,但目前盘面及进口货物的流入市场,使得流通 供应表现维持充裕,库存降幅在消费仍处在不温不火 状态下也朝着收窄的方向发展,库存下滑对盘面的边 际利多驱动正在走弱,但偏低的绝对库存水位对盘面 仍是坚实的支撑。

价格走高压制开工, 负反馈效应明显

本周下游加工行业表现依然不佳,分板块看:

铜杆市场,铜价本周出现冲高,周内精废价差再度拉开,废铜制杆优势依然明显,但线缆板块订单增量不 及预期,漆包线领域更是出现了大幅的订单缩减,终端提货缩减,铜杆厂家在手订单不足,精废铜杆厂家开 工继续同步走低进入减产模式,短期预期仍在下调。

铜板带市场,盘面价格冲高之后,终端下单萎缩,下游出货量锐减,但企业心态表现也较铜杆乐观。

铜管市场,旺季气氛最好,板块热度最高。终端为消费节积极备货原料,家电及军工向相关领域加大排产, 加工订单增长预期较好,周内现货交投维持热度。 铜棒市场,盘面价格冲高使得终端下单迅速收缩,周内加工产业产销都出现了明显的下滑,但出口及地产 板块表现不佳,对后市需求没有信心。

整体来看,加工产业成交表现迅速萎缩,基建地产工程相关的线缆板块萎靡不振之势有加剧的倾向。整体 加工板块对于后市的预期并不乐观,传导到原料铜的采购也将出现放缓,盘面走高带动下游加工收缩的负反 馈效应正在显现。

沪铜库存维持去化, 现货升水仍存压

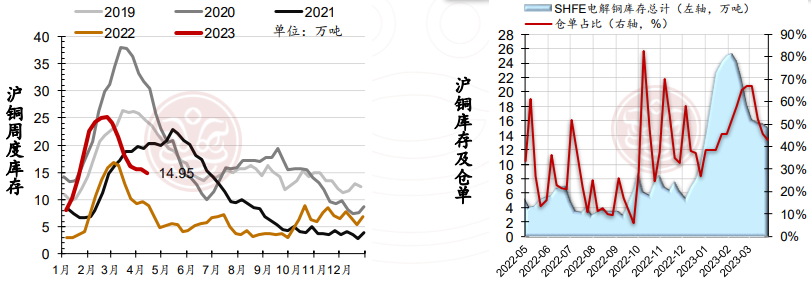

沪铜连续七周去化,本周去化在上海仓流入 较多的状况下去化仅有0.63万吨,整体库存水位跌破15万吨至14.95万吨附近,广东、江苏、 江西等仓库维持流出。

周内仓单流出表现有所放缓,周度仓单减少 0.74万吨至6.4万吨附近,在库仓单量级依然 显著低于过去5年的同期水平(仅高于2022年), 仓单占比回落至42.75%附近,对盘面挤仓仍有压制。

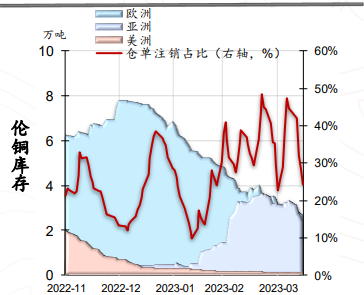

伦铜库存刷新近17年的新低!

伦铜周内亚欧美三大地区仓库均在流出,推 动整体库存转向去化1.39万吨,整体库存水位 下滑至5.15万吨附近,刷新近18年来的新低点! 在库仓单量级出现大幅攀升至3.9万吨附近,仓 单注销占比周内跌至24.25%。伦铜0-3现货升水 周内v型走势但周度表现持平,现实需求表现优 于此前,近端预期维持好转的态势。

全球显性库存合计,周度去化加速至3.02万 吨,整体库存在41.77万吨附近,库存周度表现 去化加速,绝对库存低水位对盘面价格仍有上行驱动。