行情复盘

4月19日,豆粕期货主力合约收跌2.73%至3490元/吨。

操作建议

操作上建议逢高布局长线空单。

背景分析

2023年第14周,全国主要油厂大豆库存、豆粕库存均下降。其中大豆库存为260.8万吨,较上周减少18.33万吨,减幅6.57%,同比去年增加13.2万吨,增幅5.33%;样本点调整后大豆库存为269.2万吨,较上周减少16.33万吨,减幅5.72%。

后市展望

成本端的支撑限制豆粕下方空间,期现回归逻辑下内盘豆粕月间价差有所走扩,近月05合约向现货价格靠拢,对近远月合约均存在带动,随着05合约到期,新主力09合约将开始交易大豆巨量到港预期的利空逻辑,盘面存在回落预期,操作上建议逢高布局长线空单。

研报正文

本周隔夜美豆较上周大涨,盘面整体于1500关口上方运行,主要驱动因素在于月度大豆压榨量上升,美豆内需表现强劲。近期海关检疫政策变化,导致大豆到港延迟1-2周,第13周、14周国内大豆到港均在110万吨左右,第14周大豆到港较预估少了50万吨左右,延迟较明显,现货供应压力延后,支撑国内现货价格走高。

成本端的支撑限制豆粕下方空间,期现回归逻辑下内盘豆粕月间价差有所走扩,近月05合约向现货价格靠拢,对近远月合约均存在带动,随着05合约到期,新主力09合约将开始交易大豆巨量到港预期的利空逻辑,盘面存在回落预期。后市重点关注国内进口大豆卸港进度以及美豆新作种植情况。

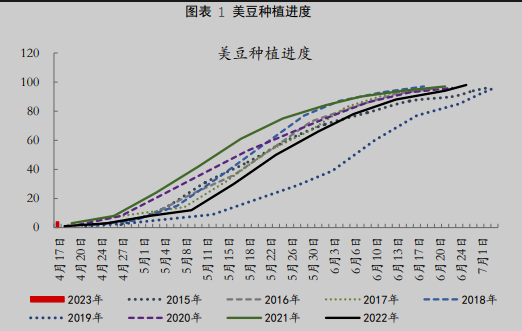

美豆新作种植进度良好:

美国农业部周一盘后发布的全国作物进展周报显示,在占到全国大豆播种面积96%的18个州,截至4月16日(周日),美国大豆播种进度为4%,上周0%,去年同期1%,五年同期均值1%。播种进度最快的路易斯安那州,大豆播种进度达到30%,五年均值16%。中西部也已经开始播种大豆,伊利诺伊播种进度为4%,高于五年同期均值1%;印第安纳2%,五年均值1%;衣阿华3%,没有过去五年的播种进度数据。

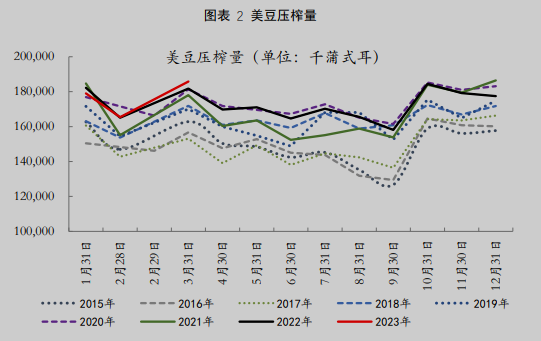

美豆3月压榨大增至15个月高位:

据报告显示,3月份大豆压榨率超过预期,美国3月大豆压榨量大增至15个月高位,且为纪录第二高水准。会员单位3月共压榨大豆1.85810亿蒲式耳,较2月的1.65414亿蒲式耳增加12.3%。美国大豆加工商从冬季稍早因天气和维修而停工的状况中恢复过来,2月每日压榨速度加快,3月进一步增速。

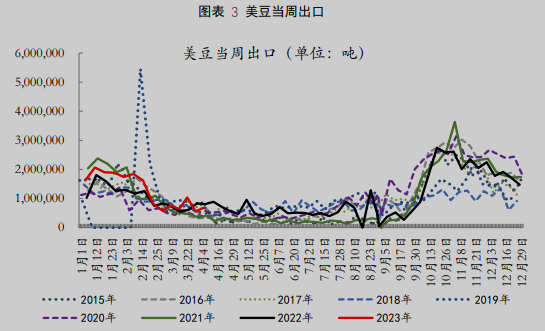

美豆出口销售表现不佳:

此外,由于市场需求不振,美豆出口检验再度下滑。美国农业部出口检验报告显示,上周美国大豆出口检验量季节性下滑,较一周前减少22.4%,比去年同期减少47.8%。

截至2023年4月13日的一周,国大豆出口检验量为526,376吨,上周为678,038吨,去年同期为1,008,326吨。

上周美国对中国(大陆地区)装运的大豆比一周前减少3.1%,比去年同期减少6.9%。美国对中国装运280,217吨大豆,前一周装运289,097吨大豆。去年同期为301,008吨。

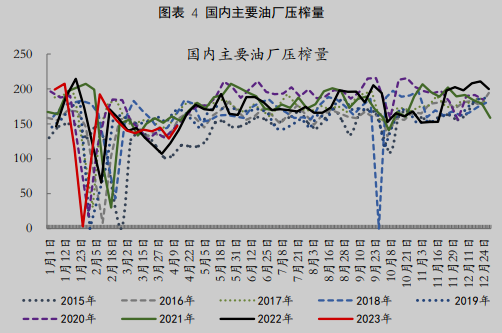

国内进口大豆延迟到港,豆粕现货表现紧张:

国内市场上,上周国内油厂开机率小幅回升。据对全国主要油厂的调查情况显示,第14周(4月1日至4月7日)123家油厂大豆实际压榨量为137.97万吨,开机率为39.87%;较预估低21.54万吨。预计第15周(4月8日至4月14日)国内油厂开机率小幅上升,油厂大豆压榨量预计161.2万吨,开机率为46.59%。

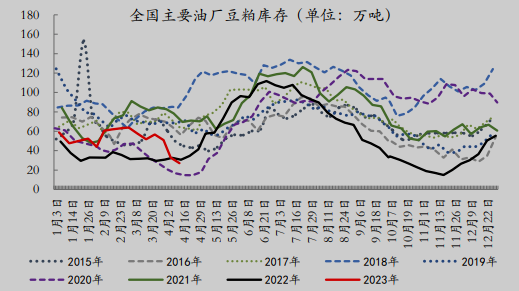

据对国内主要油厂调查数据显示:2023年第14周,全国主要油厂大豆库存、豆粕库存均下降。其中大豆库存为260.8万吨,较上周减少18.33万吨,减幅6.57%,同比去年增加13.2万吨,增幅5.33%;样本点调整后大豆库存为269.2万吨,较上周减少16.33万吨,减幅5.72%。豆粕库存为32.74万吨,较上周减少18.13万吨,减幅35.64%,同比去年增加0.11万吨,增幅0.34%;样本点调整后豆粕库存为33.04万吨,较上周减少18.43万吨,减幅35.81%。

截至2023年4月7日(第14周),全国重点地区豆油商业库存约63.68万吨,较上次统计减少0.5万吨,减幅0.78%。全国重点地区棕榈油商业库存约92.12万吨,较上周减少1.81万吨,降幅1.93%;同比2022年第14周棕榈油商业库存增加62.82万吨,增幅214.40%。

小结&展望:

成本端的支撑限制豆粕下方空间,期现回归逻辑下内盘豆粕月间价差有所走扩,近月05合约向现货价格靠拢,对近远月合约均存在带动,随着05合约到期,新主力09合约将开始交易大豆巨量到港预期的利空逻辑,盘面存在回落预期,操作上建议逢高布局长线空单。后市重点关注国内进口大豆卸港进度以及美豆新作种植情况。