行情复盘

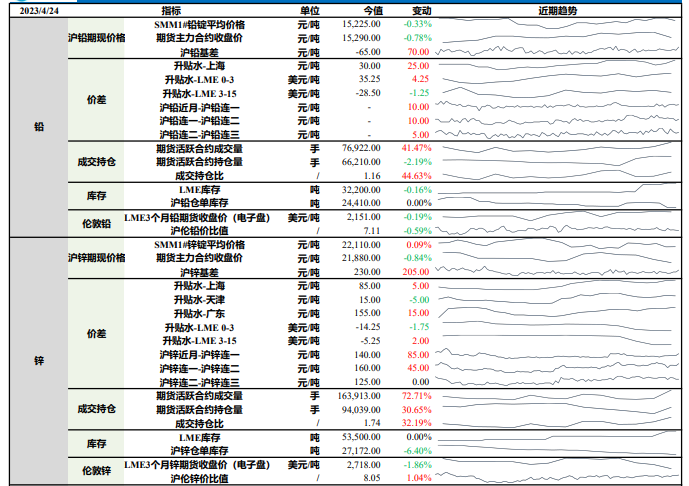

4月21日,铅期货主力合约收跌0.68%至15290元/吨。

主力持仓

据统计铅期货主力持仓呈现多增空减局面。

背景分析

数据显示,2023年3月铅精矿进口量6.16万吨,环比减少44.81%,同比减少16.08%,2023年铅精矿进口累计29.3万吨,累计同比增长37.07%。3月精炼铅(未锻轧的精炼铅)进口量为130.82吨,同比增加140.40%。

后市展望

整体来看,铅锭消费淡季延续拖累铅价,临近五月,再生铅与原生铅增减并存,本周为五一假期前最后一周,下游企业积极备库,叠加铅锭社库持续低位去库,预计铅价区间整理为主。

研报正文

【铅】

资讯:

1.据数据显示,2023年3月铅精矿进口量6.16万吨,环比减少44.81%,同比减少16.08%,2023年铅精矿进口累计29.3万吨,累计同比增长37.07%。3月精炼铅(未锻轧的精炼铅)进口量为130.82吨,同比增加140.40%。

2.据调研显示,4月15日-4月21日当周,SMM再生铅四省周度开工率42.33%,环比持平;原生铅开工率53.97%,环比下降1.5个百分点;铅蓄电池企业开工率69.35%,环比下降0.34个百分点。

3.据调研显示,截至4月21日,SMM铅锭五地库存总量3.1万吨,较4月14日减少0.95万吨,较4月17日减少1.12万吨。

4.据报道,初级勘探企业朗布尔资源公司(RumbleResources)在西澳州的埃拉希迪(Earaheedy)铅锌矿首估矿石资源量为9,400万吨,铅锌品位3.1%,银4.1克/吨。按金属量计算为铅60万吨,锌220万吨,银1,260万盎司。

投资策略:

上一交易日SMM1#铅锭平均价格较前日下跌0.33%,沪铅主力合约收跌0.78%。

基本面来看,原生铅与再生铅增减并存,江西齐劲、丰日5月有复产的可能性,江西九江汇金计划5月底左右开始停炉技改,安徽华铂5月初结束检修,再生铅企业开工环比持平,原生铅企业开工率略有下降。

下游消费来看,淡季影响持续,经销商货源消化缓慢,新增订单欠佳,部分企业因库存压力减产,周度开工略有下滑,但考虑本周为五一假期前最后一周,下游企业积极备库或将使得铅供应偏紧。

整体来看,铅锭消费淡季延续拖累铅价,临近五月,再生铅与原生铅增减并存,本周为五一假期前最后一周,下游企业积极备库,叠加铅锭社库持续低位去库,预计铅价区间整理为主,需警惕电池高库存压力下企业持续下调开工对铅价的直接利空作用。

【锌】

资讯:

1.据数据显示,中国3月锌矿砂及其精矿进口量为320,852吨,环比下降31.89%,同比增加25.91%。其中,澳大利亚为最大供应国,当月从该国进口锌矿砂及其精矿82,413.11吨,环比下滑40.06%,同比增加93.12%。3月精炼锌进口量为12,785.39吨,环比大增170.37%,同比减少40.09%。

2.据调研显示,4月15日-4月21日当周,镀锌企业开工率68.12%,环比提升1.21个百分点;压铸锌合金企业开工率49.9%,环比下降1.86个百分点;氧化锌企业开工率61.3%,环比提升2.1个百分点。

3.据调研显示,截至4月21日,SMM七地锌锭库存总量13.67万吨,较4月17日减少0.6万吨,较4月14日减少0.5万吨,国内库存录减。

投资策略:

上一交易日SMM1#锌锭平均价格上涨0.09%,沪锌主力合约收跌0.84%。

上海地区锌锭升水较前日上涨5元/吨至85元/吨;天津地区锌锭升水较前日下跌5元/吨至15元/吨;广东地区锌锭升水较前日上涨15元/吨至155元/吨。

宏观面来看,美联储5月加息预期减弱,有色金属板块压力减弱。

基本面来看,海外复产节奏一般,锌精矿短期处于宽松格局;国内矿端产量及开工一般,国内矿端逐步偏紧,加工费再次下调,但冶炼厂利润依旧处于相对高位,企业生产积极性较强;下游消费来看,上周镀锌企业和氧化锌企业开工率回升,但国内订单一般,消耗库存为主,压铸锌合金企业开工率有所下滑,对锌锭需求走弱。

整体来看,宏观压制减弱,锌市供给平稳,沪锌库存持续低位,需求疲软,基本面对锌价支撑有限,预计短期锌价震荡整理,中长期来看市场整体偏利空,锌价震荡偏弱,重心或将下移,需持续关注云南限电对冶炼厂的影响。