行情复盘

4月21日,原油期货主力合约收跌3.08%至554.2元/桶。

操作建议

短期空单注意风险控制。

背景分析

截至2022年4月14日当周,美国商业原油库存量4.65968亿桶,比前一周下降458.1万桶;美国汽油库存总量2.23544亿桶,比前一周增长130万桶;馏分油库存量为1.1209亿桶,比前一周下降35.6万桶。

后市展望

综上,当前油价利空主要来自于市场对欧美经济修复的担忧,不过5月份即将到,多个产油国的减产计划将陆续落实,供应端的利好或令油价下跌幅度得到缓和,美原油主力合约盘面下方关注73-75美元/桶附近的支撑。

研报正文

一、重点资讯

(一)近期重点消息资讯回顾

1.4月21日,美联储5月维持利率不变的概率为16.5%,加息25个基点的概率为83.5%。

2.美国将为乌克兰提供价值3.25亿美元军事援助;乌总参谋部:乌武装部队袭击了2个俄罗斯弹药仓库;乌克兰军方称已收到加拿大交付的8辆“豹2”坦克;丹麦与荷兰将向乌克兰提供14辆“豹2”坦克。

3.4月14日公布,美国3月零售销售月率录得-1%,创去年11月以来新低。

4.截至4月19日当周,美国银行业在五周内首次增加了来自美联储的紧急借款。

5.上周美国初请失业金人数小幅上升,达到24.5万,高于预期的24万人,与2022年1月以来的最高水平基本一致。续请失业金人数继续上升,为2021年12月以来的最高水平。随着美联储长达一年的加息行动抑制了需求,劳动力市场有降温。

6.贸易和航运消息人士称,尽管俄罗斯承诺减产,但4月份俄罗斯西部港口的石油装运量将升至2019年以来的最高水平,超过240万桶/日。

7.据初步核算,一季度国内生产总值同比增长4.5%,环比增长2.2%。国家统计局表示,当前中国经济总的来看没有出现通缩,下阶段也不会出现通缩。

8.据消息指出,预计2023年全球原油需求增速为200万桶/日,达到创纪录的1.019亿桶/日。供应方面,欧佩克+减产可能会推高原油和原油产品价格,导致供应缺口增加40万桶/日。

9.截至2022年4月14日当周,美国商业原油库存量4.65968亿桶,比前一周下降458.1万桶;美国汽油库存总量2.23544亿桶,比前一周增长130万桶;馏分油库存量为1.1209亿桶,比前一周下降35.6万桶。

(二)下周重点事件关注

1.周二(4月25日),美国4月谘商会消费者信心指数;

2.周三(4月26日),美国至4月21日当周API原油库存(万桶);

3.周三(4月26日),美国至4月21日当周EIA原油库存(万桶);

4.周三(4月26日),美国截至4月21日EIA战略石油储备库存(万桶);

5.周四(4月27日),美国至4月22日当周初请失业金人数(万人);

6.周四(4月27日),美国至4月21日当周EIA天然气库存(亿立方英尺);

7.周五(4月28日),美国4月密歇根大学消费者信心指数终值;

8.周五(4月28日),中国上期所、大商所、郑商所、上金所,于劳动节,不进行夜盘交易;

9.周六(4月29日),美国至4月28日当周石油钻井总数(口);

10.周日(4月30日),中国4月官方制造业PMI;

11.周日(4月30日),中国4月财新制造业PMI;

二、原油重点数据追踪

(一)价格回顾:高位下挫

市场对此前沙特等产油国自愿减产的利好基本消化完毕,油价也缺乏进一步上行的刺激利好。随着美联储官员多次鹰派发言,市场增强5月份加息25个基点的预期,即使原油库存录得减少,也未能阻止国际原油价格下滑。周内,美原油下破80美元/桶关口。

美原油库存录得减少,整体处于中位水平。

美国成品油汽油库存录得增加,不过仍处于近年低位状态。

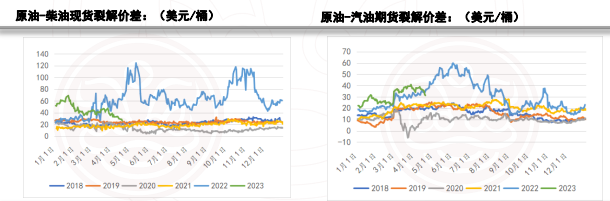

成品油裂解价差震荡下滑。

(二)行情展望:价格有支撑,下跌趋势或会暂缓

宏观上,近期美联储和欧央行也都表示至少5月份不会停止加息步伐,引发市场增强对经济修复受阻的预期,利空油价运行。

地缘政治上,当前俄乌局势维持常态化表现,苏丹军事政变情况对原油价格扰动暂时不大,关注美国对伊朗后续的制裁动作。供应上,美原油库存录得减少仍显示供应端偏紧的状态。

需求上,我国一季度GDP增速超预期,开局平稳,亚洲需求前景回暖修复预期热烈。美国炼厂开工率回升,但是欧美国家加息步伐未有停歇暗示,市场对欧美经济修复存隐忧,成品油库存小幅回升,最新估算的成品油裂解价差也震荡下滑,需求修复预期阻力较大。

后市展望:

综上,当前油价利空主要来自于市场对欧美经济修复的担忧,不过5月份即将到,多个产油国的减产计划将陆续落实,供应端的利好或令油价下跌幅度得到缓和,美原油主力合约盘面下方关注73-75美元/桶附近的支撑。

策略:

国内原油期货跟随外盘原油价格波动,主力合约下方压力位关注530-540元/桶附近支撑,短期空单注意风险控制,或考虑尝试卖出看跌期权530或540赚取波动率缓和时的收益。

三、聚酯重点数据追踪

(一)聚酯:开工小幅回落,产销依旧平淡

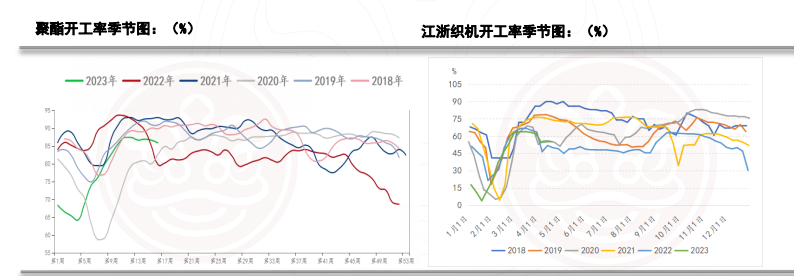

1.聚酯和织机开工环比回落。根据隆众和卓创数据显示,截至4月21日,聚酯开工率报85.834%,环比回落0.81%。而江浙地区织机开工环比上周回落0.5%至54.69%。

2.聚酯产销周内虽有小幅回升,但未能延回暖。4月20日,涤纶长丝产销环比回落4%至32%,涤纶短纤的产销环比回落39%至28%,聚酯切片产销环比回落21%至36%。

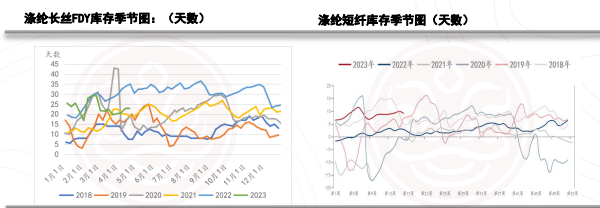

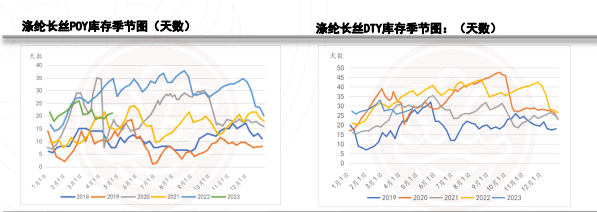

(二)聚酯:库存累库

下游终端消费仍有待跟进,市场仍刚需补货为主,除了短纤微辐去库以外,其余聚酯产品都有不同程度累库。

截至4月21日,涤纶短纤库存回落0.8天至9.1天;涤纶长丝FDY增加0.1至23天;涤纶长丝DTY增加0.8至28.5;涤纶长丝POY库存上升0.5天至21.1天。

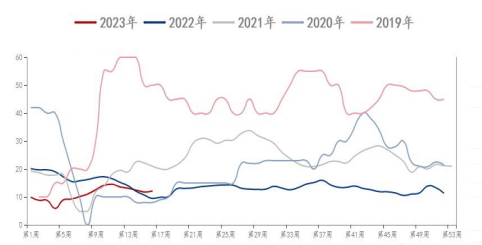

(三)聚酯:开工率回落,纺织企业订单有修复但仍不足

截至4月21日,我国纺织企业订单天数(周度统计)报12.11天,前值11.78天,环比小幅增加但依然处于近年低位水平,不过同比去年和前年有小幅增加。

4月份仍有较多聚酯装置处于检修状态,近期有4套装置有重启恢复计划。

四、PTA重点数据追踪

(一)原料端PX:PX价格回落

1.原油价格下滑,叠加终端常常消费不足,带动PX价格环比回落。截至4月20日,亚洲PX市场价报1117美元/吨CFR中国、1094美元/吨FOB韩国,环比回落35美元/吨。

2.近期国内PX装置未有变动,截至4月21日,国内PX开工率报70.47%,环比变化不大,国内PX产量为54.91万吨,较上周增加0.05%。国外装置方面,越南装置上周末重启,暂未出合格品;韩国现代装置上周末故障停机一周。

3.综上,在供应端的利好支持下,国际原油价格连续下降幅度有限,PX-石脑油价差于高位震荡运行,PX供应良好,但下游终端消费表现一般,预计PX绝对价格或于1110-1170元/吨运行。

(二)PTA价格回顾:成本端支撑减弱,PTA期货价格收跌

1.原油价格下挫,PX价格跟随回落,PTA成本端支撑减弱。

供应方面,主力供应商继续采购现货,一定程度上支撑了本周PTA现货均价。

但是下游成本压力大,聚酯产销整体表现不佳。现货价格环比坚挺,期货价格收跌。截至4月21日当周,PTA现货均价报6424元/吨,环比上升82元/吨。

期货方面,震荡下行,截至4月21日,主力合约收于5726元/吨,环比上周跌234元/吨,跌幅3.93%。

(二)PTA供应端:开工率稳定,加工费处于中位水平,其他装置暂无变动情况

2.PTA开工率4月20日报78.44%,前置78.07%,环比小幅回落,处于近年中位水平。估算的PTA现货加工费回升后震荡运行,4月20日报576元/吨,环比上周回上升200元/吨。

3.近日,蓬威90万吨PTA装置可能出优等品,将计入正常运行产能,关注江苏250万吨PTA新产能是否试车,暂无其他装置重启或检修。

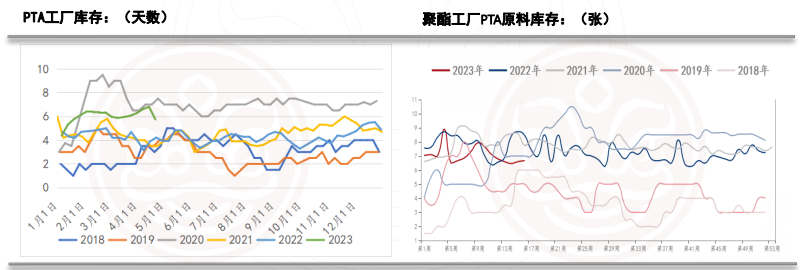

(三)PTA库存:工厂库存回落,但聚酯工厂原料库存和社会库存依然积累

1.聚酯补货谨慎,刚需为主,价格转跌后带动买盘,PTA工厂库存去库,环比减少1.06天,较同期增加1.53天,报5.75天,但仍处于近年高位。而聚酯工厂PTA原料方面,主要工厂合约为主,终端需求的负反馈延续,聚酯工厂原料库存环比上周增加0.07天,同期减少1.8天,报6.67天。截至4月21日当周,PTA社会库存量约在279.5万吨,环比增加2.11万吨。

2.仓单数量方面,截止4月21日PTA仓单报33434张,环比减少4476张。

(四)PTA基差:基差保持现货大幅升水期货,05-09价差偏强走势关注供应端变化,09-01价差套利暂时观望

1.PTA主力供应商继续采购现货,一定程度上支撑了现货均价,基差保持现货升水期货,截至4月21日,PTA基差报620/吨,环比前一周扩大214元/吨。

2.4月21日当周,随着现货流通偏紧,05-09价差继续走扩,报4492元/吨,环比上周扩大78;09-01价差报226元/吨,环比扩大12元/吨。后市05-09价差关注供应端变化,短期有装置投产出品,而且临近交割,05价格强于09的空间可能边际减弱;09-01月间价差套利机会暂时观望。

(五)观点小结:偏弱震荡

原油价格受宏观情绪影响下挫,PX价格跟随回落,成本端整体对PTA支撑减弱。

供应上,当前PTA现货加工费回升,近期暂无新增装置检修或重启,但是关注蓬威90万吨PTA装置可能出品,江苏250万吨PTA新产能是否试车。近期基差维持现货大幅升水期货,但PTA主力供应商采购现货对供应的影响或边际较弱。

需求上,随着PTA价格拉升,下游聚酯工厂成本压力增加,整体刚需买货为主,仍有较多聚酯工厂检修和降负,聚酯终端订单小幅回升但仍有待跟进,产销表现依然平淡,聚酯产品库存积累。

PTA库存方面,工厂库存小幅去库,而聚酯工厂库存和社会库存积累,整体库存仍处于中高位水平。

后市展望:

综上,成本端支撑减弱且波动大,供应端有趋宽松预期,下游终端消费仍有待跟进。短期PTA期货价格或偏弱震荡。

策略:

建议单边偏空思路对待,随着装置投产、主力供应商采购现货的影响减弱以及05合约临近交割,05强于09的价格空间或逐渐收窄,05-09正套注意风险控制,09-01暂时观望。

风险与关注:油价波动、PTA装置运行状态、下游产销表现及库存变化等。

五、乙二醇重点数据追踪

(一)成本端、原料端:整体对乙二醇支撑减弱

宏观压力下,原油价格下挫,煤炭表现刚需,价格仍然偏弱,上行动力不足,乙二醇原油成本端支撑整体减弱。截至4月21日,石脑油报660美元/吨,环比下跌31美元/吨,乙烯价格环比下滑20至921美元/吨。动力煤价格环比回升5至776元/吨,褐煤(内蒙古)维持于518元/吨。

(二)价格回顾:乙二醇期现价格区间运行

1.成本端支撑环比减弱,下游聚酯产销表现一般,不过部分工厂有检修支撑价格,乙二醇期、现价格区间震荡。截至4月20日,张家港乙二醇现货周均价收于4127元/吨,环比回升44元/吨,涨幅1.07%。期货方面,截至4月21日,乙二醇主力合约收于4350元/吨,环比上周上升134元/吨,涨幅3.18%。

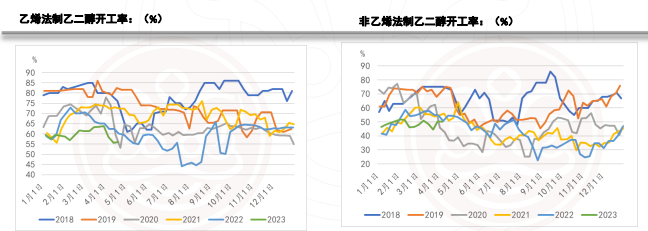

2.截至4月21日当周,国内乙二醇综合开工率为47.99%,环比回落0.2%。其中乙烯制乙二醇开工率回升近0.5%至56%附近;煤制乙二醇开工环收于44.6%附近,环比变化不大,但仍处于历史低位水平。

(二)供应端:供应有小幅提升预期

1.4月20日至4月26日,华东主港总到港量预计在8.12万吨,环比增加0.68万吨,

2.近期乙二醇有装置检修(见下表),重启与检修并存,整体有小幅增加预期。

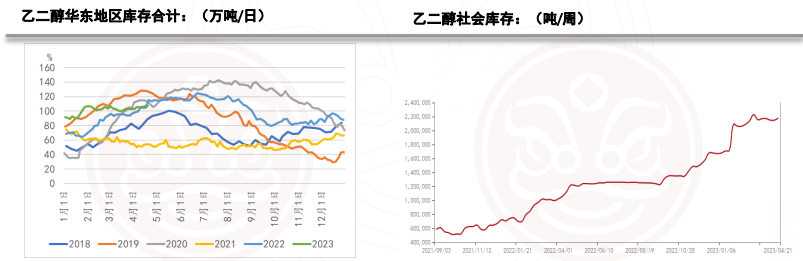

(三)库存:库存增加

1.终端表现不佳,下游维持刚需采购为主,近期港口发货节奏减缓,卸货稳定,整体库存有所增加,截至4月20日,华东主港地区MEG港口库存总量107.87吨,较上一周期增加3.02万吨。社会库存报217.93万吨,环比增加3.2万吨,仍处于高位累库状态。

2.仓单方面,截至4月14日报7499张,环比增加1750张。

(四)基差走弱,05-09平稳运行

1.下游终端刚需平淡,未有改善,使乙二醇需求一般,期货临近交割平仓意向明显,使得期货价格略强于现货,基差环比走弱,4月21日乙二醇基差报-187,前值30,环比走弱217元/吨。

2.月间价差方面,截至4月21日,05-09价差报-125元/吨,环比扩大15元/吨,09-01价差报-61,环比缩小1元/吨,乙二醇月间价差机会暂时观望。

(五)乙二醇各生产线路毛利情况:一体化和煤制路线亏损减少,MTO法利润下降

近期乙二醇各工艺利润水平出现分化,一体化利润回升,煤制利润在煤炭价格偏弱下有回升,MTO法利润下降。其中,一体化毛利回升5.82美元/吨至-188.17美元/吨,煤制毛利涨123.9元/吨至-1744.90元/吨,MTO毛利跌36.14元/吨至-1702.59元/吨。

(六)观点小结:区间运行

国际原油价格在宏观压力影响下出现下挫,煤炭价格维持偏弱运行,成本端整体对乙二醇支撑减弱。

供应上,近期国内乙二醇装置重启和检修并存,而当前各生产工艺毛利表现依然亏损,可能会增强装置检修、降负的意愿,近期开工率依然处于历史偏低位置,不过华东到港量有增加预期。

港口库存和社会库存都有积累。需求上,在成本和上游的传导下,产销表现依然平淡,聚酯工厂面临销售和利润压力,有部分装置减产、检修。

后市展望:

综上,成本端支撑减弱,供应表现良好,但库存积累,且终端需求表现不佳,乙二醇供需格局转好路上艰难,难以形成明显涨势,短期价格或维持区间震荡。

策略:盘面上,主力合约09运行区间关注4200-4450元/吨附近,建议区间交易或暂时观望。

风险与关注:油价波动、乙二醇装置开工及运行情况、下游产销及库存表现等。