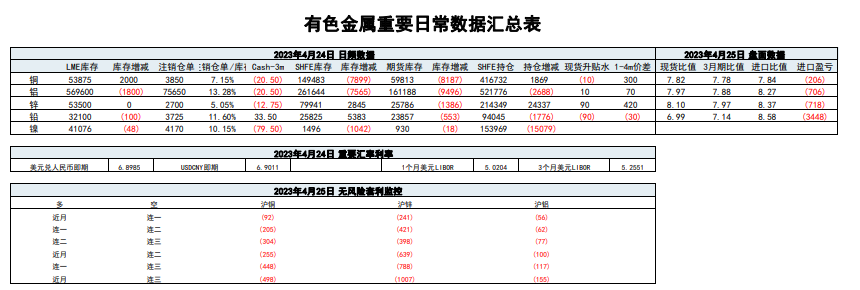

行情复盘

4月24日,铜期货主力合约收跌0.84%至68250元/吨。

主力持仓

据统计铜期货主力持仓呈现多空双增局面。

期货市场

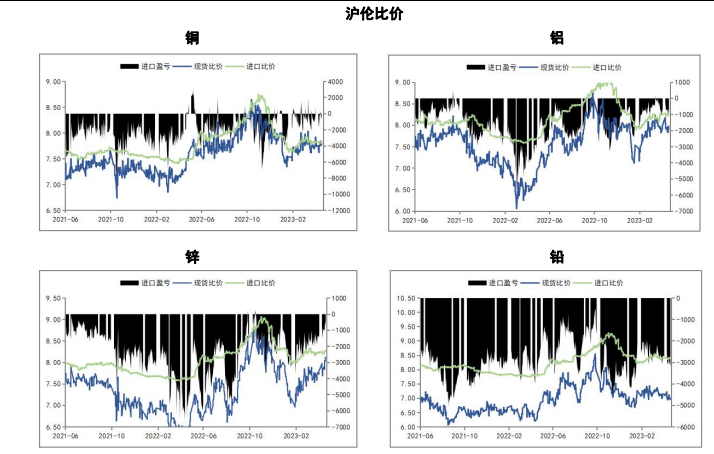

原油价格反弹,海外库存增加,铜价延续回调,昨日伦铜收跌0.42%至8744美元/吨,沪铜主力收至68090元/吨。

后市展望

产业层面,昨日LME库存增加2000至553875吨,注销仓单比例进一步降低,Cash/3M贴水16美元/吨。进出口方面,昨日国内铜现货进口亏损至150元/吨左右,洋山铜溢价持平。

研报正文

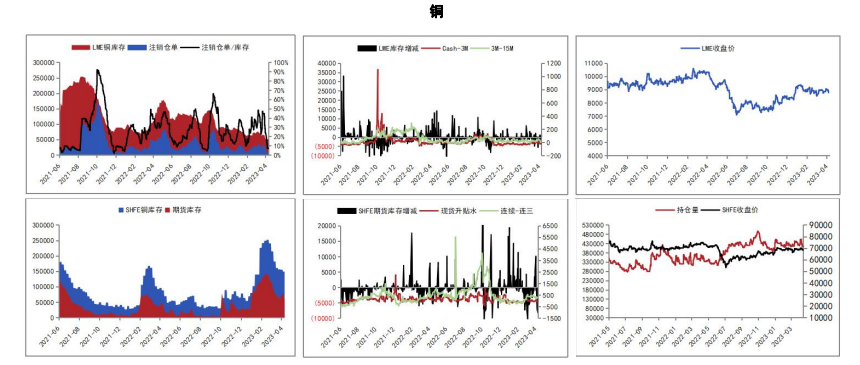

铜:

原油价格反弹,海外库存增加,铜价延续回调,昨日伦铜收跌0.42%至8744美元/吨,沪铜主力收至68090元/吨。

产业层面,昨日LME库存增加2000至553875吨,注销仓单比例进一步降低,Cash/3M贴水16美元/吨。

国内方面,周末社会库存减少,昨日上海地区现货升水下滑至10元/吨,市场成交活跃度不高,下游买盘改善。进出口方面,昨日国内铜现货进口亏损至150元/吨左右,洋山铜溢价持平。废铜方面,昨日国内精废价差缩至1830元/吨,废铜替代优势降低。

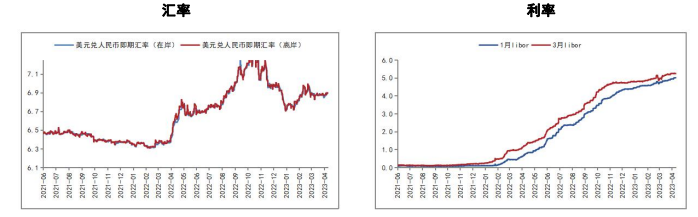

价格层面,近期商品笼罩着空头氛围,美联储加息预期、地缘局势、二次疫情担忧、需求偏弱等因素对市场情绪压制较明显。当前看,五一节前后宏观预计仍面临压力,价格波动风险犹存,不过随着价格下跌,预计节前下游补货意愿提升,短期铜价下探后或有支撑。

今日沪铜主力运行区间参考:67800-68800元/吨。

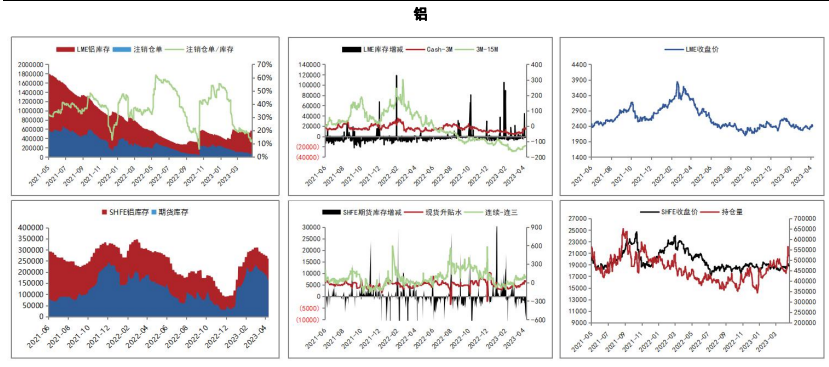

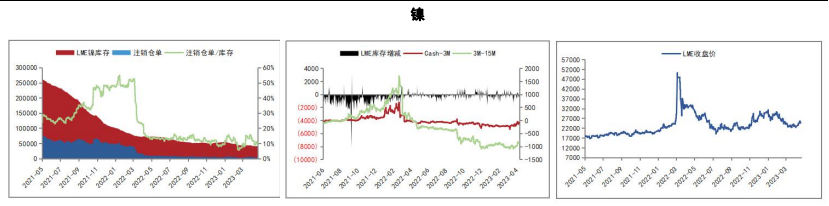

铝:

沪铝主力合约报收18830元/吨(截止昨日下午三点),跌幅0.34%。

SMM现货A00铝报均价18910元/吨。A00铝锭升贴水平均价0。铝期货仓单161188吨,较前一日减少9496吨。LME铝库存569600吨,下降1800吨。

2023年4月24日,据统计国内电解铝锭社会库存88.5万吨,较上周四库存下降2.1万吨。较2022年4月份历史同期库存下降13.2万吨。4月份月度库存累计下降20.2万吨。

据数据显示,2023年1-2月份国内原铝进口总量为149964.4吨,累计同比增长162.5%,其中1月份原铝进口总量为72910.6吨,同比增长88%,2月份原铝进口总量为77053.8吨,同比增长320%。2023年1-2月份国内原铝表现为净进口,累计净进口量146298.5吨,同比增长454%。

后续预计铝价将维持震荡走势,国内参考运行区间:18600-19300元。海外参考运行区间:2300美元-2550美元。

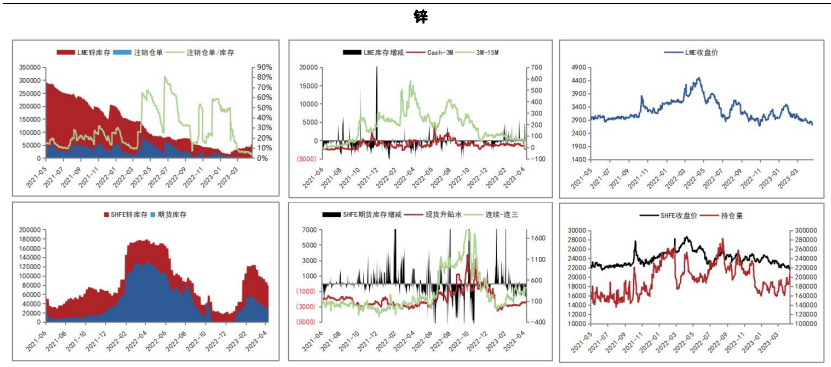

锡:

沪锡主力合约报收211670元/吨,跌幅0.41%(截止昨日下午三点)。

国内,上期所期货注册仓单增加256吨,现为8406吨。LME库存减少0吨,现为1535吨。长江有色锡1#的平均价为213500元/吨。上游云南40%锡精矿报收199750元/吨。

随着此次缅甸禁矿情绪发酵的结束,后续需密切关注缅甸政策禁矿政策具体实施情况以及下游消费情况。

目前下游消费端复苏较弱,一季度全球PC出货量同比下降33%,手机等其他3C电子消费预计同比也将呈现下降趋势,且国内库存高企,对于锡价的上涨存在一定压制;但随着近期AI对半导体行业带来的利好,半导体行业整体预计将在下半年逐渐呈现复苏态势。短期内沪锡预计将呈现震荡偏强走势。

沪锡主力合约参考运行区间:200000-240000。

海外LME-3M锡参考运行区间:24000美元-29000美元。

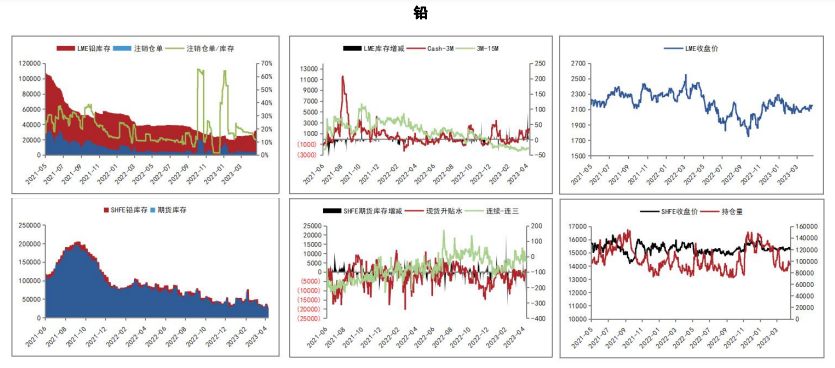

镍:

周一,LME镍库存减48吨,Cash/3M高贴水缩窄。价格方面,LME镍三月合约跌1.7%,沪镍主力合约跌1.78%。

国内基本面方面,周一现货价格报187900~191500元/吨,俄镍现货对05合约升水降至4550元/吨,金川镍现货升水4600元/吨。进出口方面,根据模型测算,镍板进口窗口关闭,短期国内供需基本面边际回暖但持续性有待观察。镍铁方面,印尼镍铁产量持续增长下国内总体供应维持平稳和过剩态势。

综合来看,原生镍市场基本面逐渐触底但镍铁和精炼镍实际需求改善程度或受到价格反弹影响。不锈钢需求方面,上周无锡佛山社会库存延续去库,供给缩减驱动基本面边际好转,现货和期货主力合约价格反弹动能减缓,基差升水缩窄。

短期关注国内产业链需求回升持续性和供应新产能投产放缓对原料价格支撑,中期关注中国和印尼中间品和镍板新增产能释放进度。

预计沪镍主力合约宽幅震荡走势为主,运行区间参考170000~200000元/吨。