行情复盘

4月26日,铜期货主力合约收跌1.09%至67430元/吨。

主力持仓

据统计铜期货主力持仓呈现多空双增局面。

期货市场

隔夜铜价冲高回落,LME收盘与昨日大体持平至8529吨;沪铜主力2306下跌0.33%至66880元/吨。

背景分析

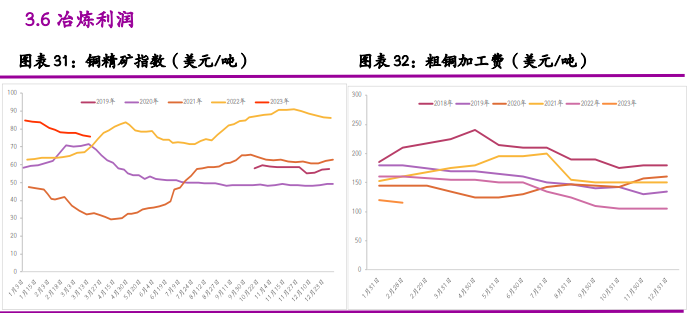

基本面方面,样本企业精炼铜制杆周度开工率下降1.27%至63.79%,再生铜制杆增加5.07%至58.27%,铜价高位走弱,临近五一下游或出现备货,精铜现货升水报价或转强。

研报正文

【沪铜】

隔夜铜价冲高回落,LME收盘与昨日大体持平至8529吨;沪铜主力2306下跌0.33%至66880元/吨。

宏观方面,美国3月耐用品订单初值增3.2%远超预期,虽然市场对6月份美联储再度加息预期有所上升,但美国经济软着陆预期也在增强;国内方面,昨日完成不动产登记的消息引发市场对房产税的讨论,市场静待政策指引,不过A股表现不佳,拖累市场情绪。

基本面方面,样本企业精炼铜制杆周度开工率下降1.27%至63.79%,再生铜制杆增加5.07%至58.27%,铜价高位走弱,临近五一下游或出现备货,精铜现货升水报价或转强。

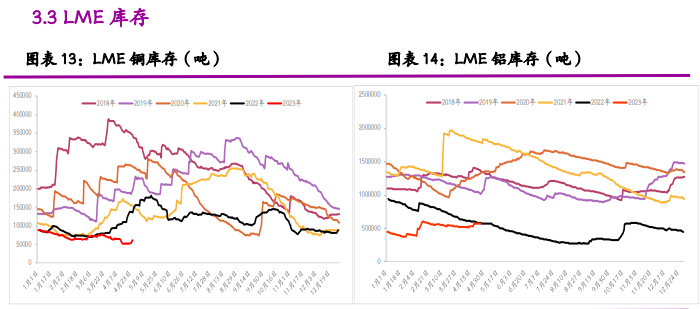

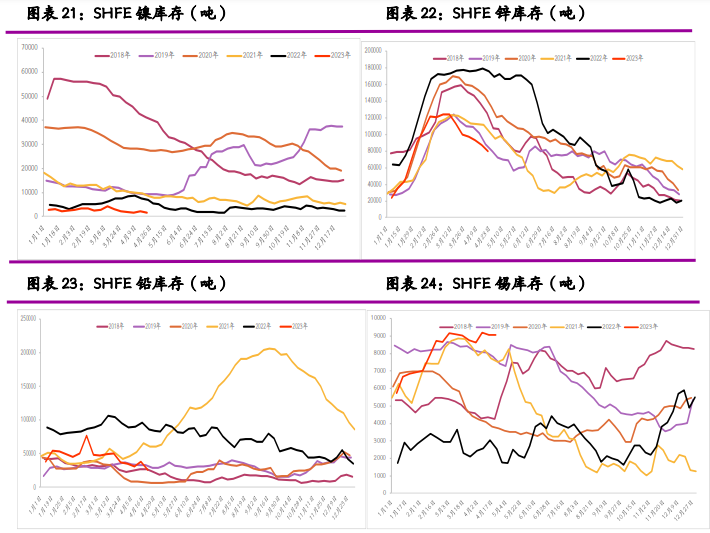

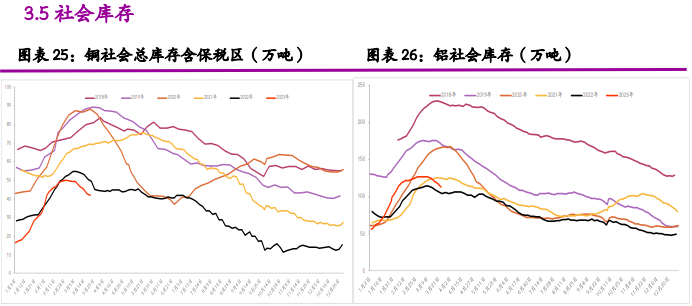

库存方面来看,昨日LME库存增加1050吨至61825吨;SHFE仓单增加1185吨至59676吨;BC铜仓单减少249吨至10817吨。

前期指出,欧美5月加息将延续,对铜价来说“衰退+加息”的海外宏观环境并不支持价格高走,同时国内劳动节小长假即将到来,资金从有色市场流出规避不确定性风险,价格出现回调并不意外;铜价快速回落也是近段时间对需求不佳声音的一种反馈,节前最后两个交易日若铜价铜价继续下探企业可适当根据需求补库。

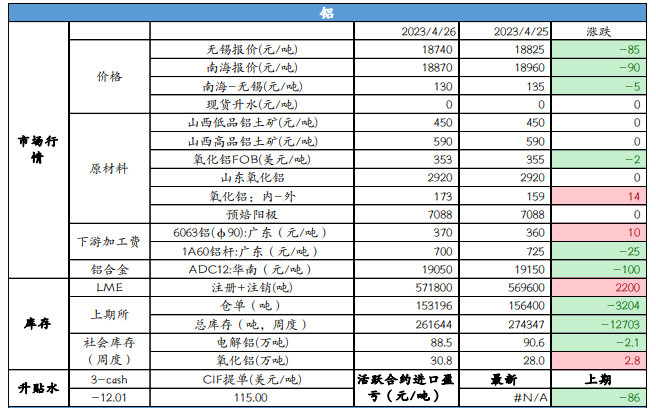

【沪铝】

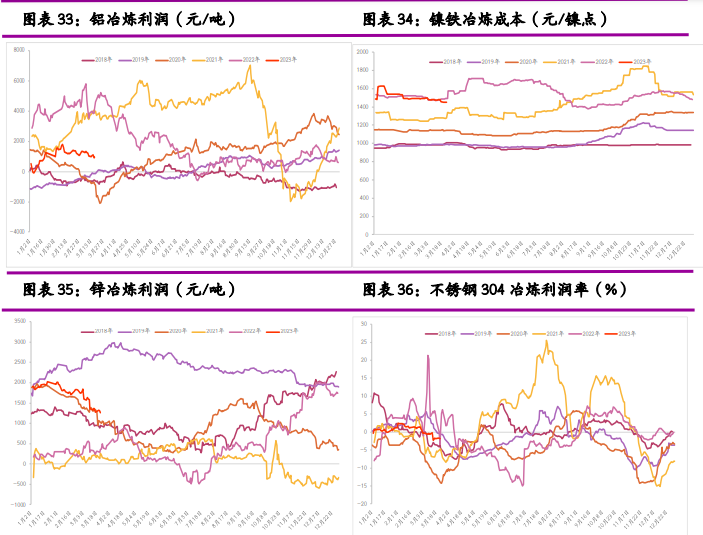

隔夜沪铝震荡偏弱,AL2305收于18620元/吨,跌幅0.37%。持仓减仓5839手至23.45万手。现货由贴水30元/吨转至升水10元/吨,佛山A00报价19020元/吨,对无锡A00报升水120元/吨。

铝棒加工费南昌广东上调10-70元/吨,河南临沂无锡地区下调10-100元/吨;铝杆1A60持稳,6/8系加工费下调100元/吨;铝合金ADC12及A380下调100元/吨,A356及ZLD102/104下调150元/吨。

海外宏观情绪在美联储加息结束后淡化,市场焦点重归基本面。国内供需边际存在双增预期,贵州及四川复产进程良好,产能修复上行;需求整体回暖但节奏不太乐观,尽管铝锭延续去库但对需求反映不够充分,上下游直接对接后中间商参与环节减少,铝水比例持续走高,铝棒在增产和型材消费不佳下累库压力较大。

目前大小厂间的开工表现分歧,下游普遍对后续订单表现仍较为担忧。在基本面暂无更多利好带动,市场谨慎观望情绪蔓延,铝价将以区间震荡为主。

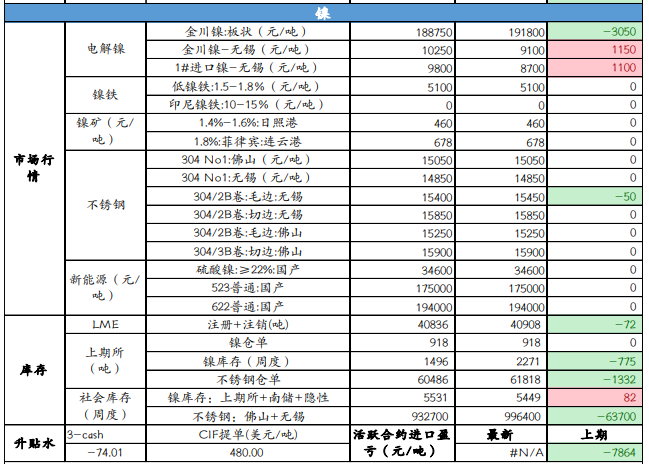

【沪镍】

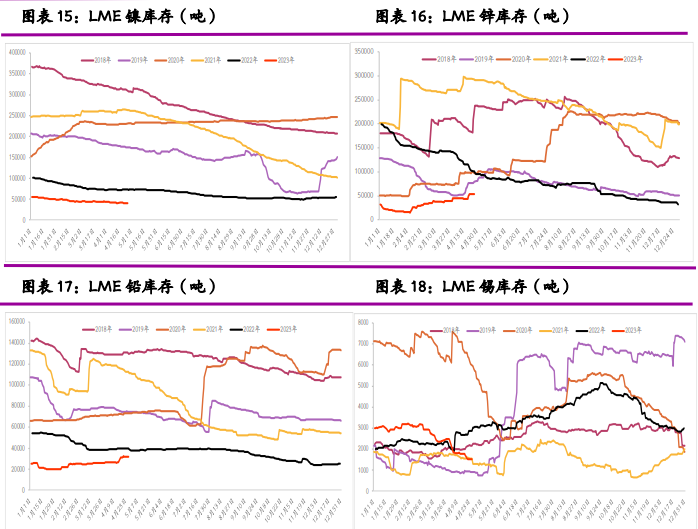

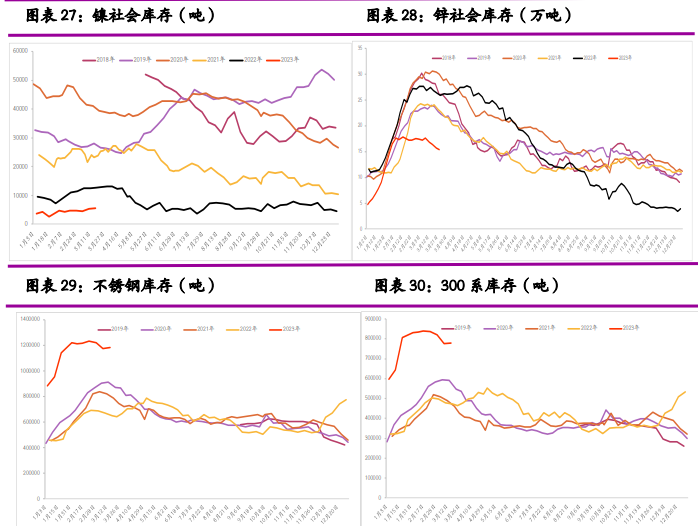

隔夜LME镍涨1.79%,沪镍涨0.63%。库存方面,昨日LME镍库存减少72吨至40836吨;国内SHFE仓单维持918吨。

升贴水来看,LME0-3月调期费保持贴水;进口镍升贴水下降500元/吨至3250元/吨。从不锈钢来看,上周不锈钢社会库存下降至111.84万吨,价格反弹后生产企业利润修复,但当前下游仍以刚需为主。

从新能源汽车行业来看,电池原材料价格有止跌迹象,但下游订单仍然偏弱,部分硫酸镍企业减产停产;据资讯,4月狭义乘用车零售销量预计157.0万辆,环比-1.3%;其中新能源零售销量预计50.0万辆,环比增长-8.4%,渗透率31.8%。

低库存风险犹在,临近节假日,避险情绪升温,注意仓位控制。

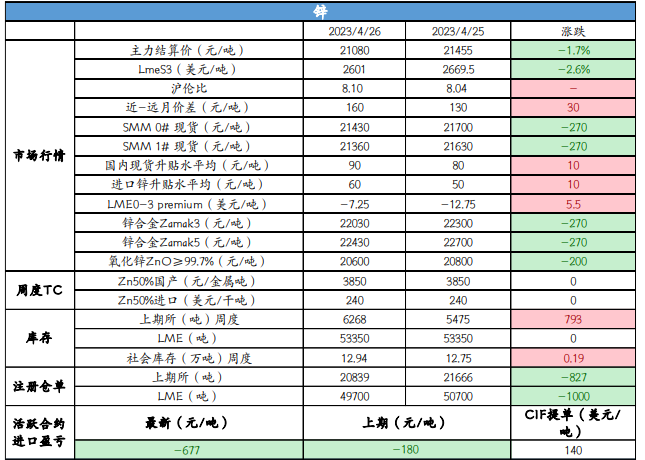

【沪锌】

沪锌夜盘主力涨1.23%,报21340元/吨,2306合约持仓减少4032手至11.86万手,上期所注册仓单减少827吨至2.08万吨。LME锌涨1.83%,报2648.5美元/吨,LME库存持平5.34万吨。

上海0#锌今日对2305合约报升水150元/吨,对均价升水0-20元/吨;广东0#锌对沪锌2306合约升水180-190元/吨左右,粤市较沪市贴水50元/吨;天津0#锌对2305合约报升水20-50元/吨附近,津市较沪市贴水60元/吨。现货市场成交整体偏弱。05-06价差+85元/吨,06-07价差+165元/吨,内外比价至8.07。

目前国内库存依然处于较低的位置,且近期云南限电叠加炼厂检修,2季度锌锭供应高位回落。国内锌需求相较海外仍具备韧性,预期国内可维持去库。

本周欧洲现货升水走弱50美元/锭至300-350美元/吨,导致内外比价上行至进口窗口即将开启,在进口补充下国内或以宽幅震荡为主。

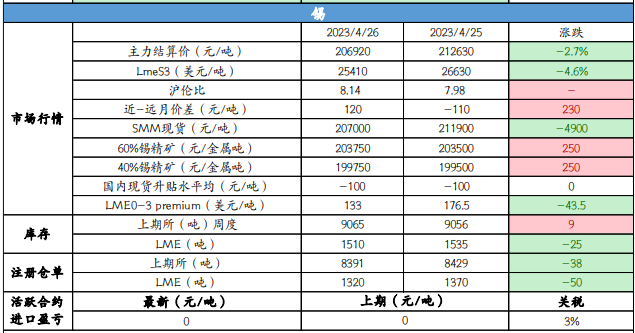

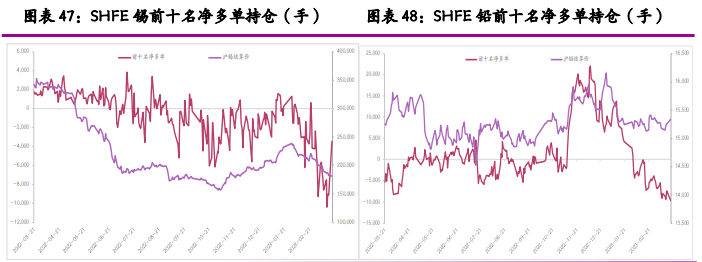

【沪锡】

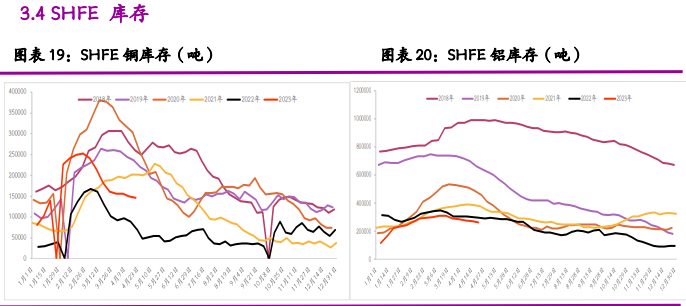

沪锡夜盘主力涨0.90%,报208790元/吨,2306持仓增加2953手至4.52万手,上期所注册仓单减少38吨至8391吨。LME锡涨1.85%,报25880美元/吨,LME库存减少25吨至1510吨。

现货市场,小牌对5月贴水1000-400元/吨左右,云字对5月贴水400-升水200元/吨附近,云锡对5月升水200-800元/吨左右不变。05-06价差-60元/吨,06-07价差-30元/吨,内外比价至8.11。

市场仍较为关注佤邦矿整改的具体实施方案,若是小矿被大矿收购整改,出现小矿减产等问题,锡价低位企稳后仍会走高。但若佤邦地区矿山不停产整改,在前期吐回全部涨幅后或将报复性回落。