行情复盘

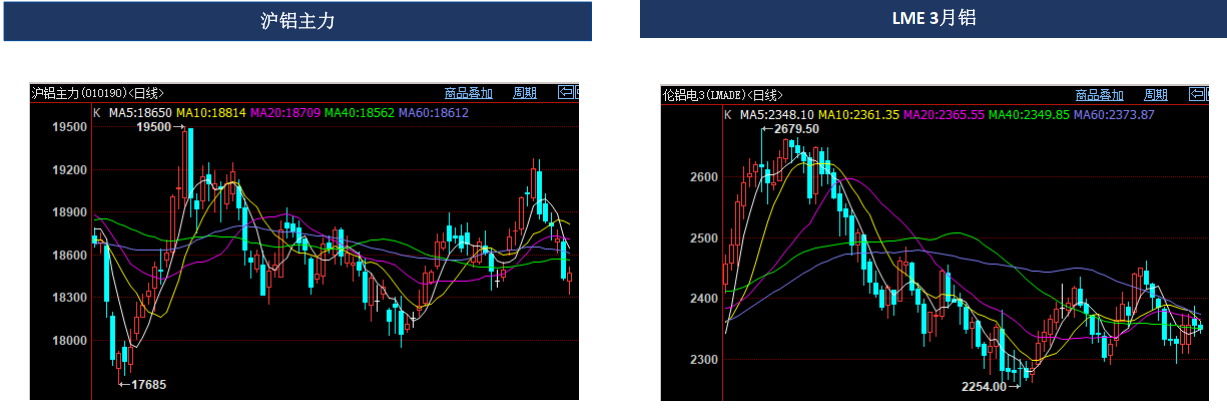

4月28日,铝期货主力合约收跌0.54%至18470元/吨。

操作建议

俄铝或更多流入中国,预计二季度铝价仍以区间震荡为主。

现货市场

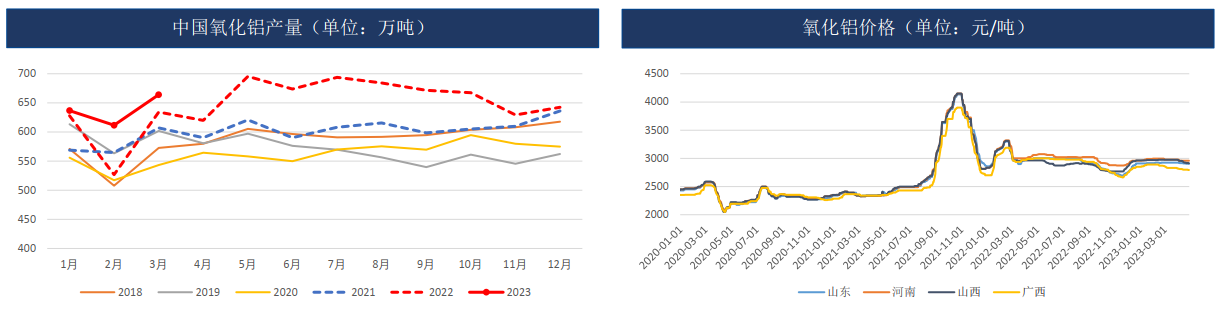

3月中国冶金级氧化铝产量664.2万吨,冶金级日均产量环比减少0.42万吨/天至21.43万吨/天,总产量环比增加8.59%,同比去年3月增加4.73%。截至3月末中国氧化铝建成产能为10025万吨,运行产能为7821万吨,全国开工率为78%。当前河南、山西地区受原料紧张、利润低位等影响,开工下滑。

背景分析

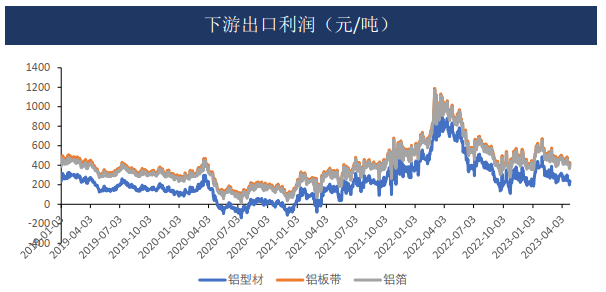

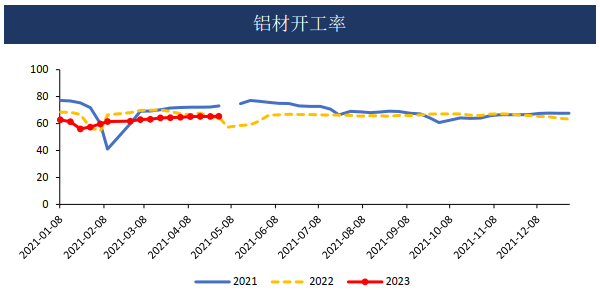

下游开工小幅回升,4月27日当周,铝型材开工率68%,周环比+2个百分点;铝板带开工率79.4%,周环比持平;铝箔开工率81.4%,周环比持平;铝材开工率65.5%,周环比+0.2个百分点。汽车型材订单下滑,光伏型材开工较好。

研报正文

【主要观点】

利多:

西南地区干旱加剧,关注电解铝再度减产动向。

3月国内社融数据延续好转。

国内铝锭库存大幅下滑,主因铝水比例上升。

利空:

贵州、四川等地电解铝缓慢复产,甘肃中瑞、白音华新增产能释放。

地产数据延续偏弱。

美债长短端收益率倒挂,衰退风险犹存。

逻辑:美债长短端收益率倒挂,衰退风险犹存,关注本周美联储议息会议。国内库存大幅下滑主因铝水比例上升导致铸锭量下滑,同时新疆地区外运铁路检修,影响出货量。地产数据偏弱,下游企业多按订单生产,但整体增速放缓,俄铝更多流入中国,短期铝价关注18000支撑。

【5月策略】

关注18000支撑。

【二季度策略】

17500-20000区间震荡。

【行情回顾】

4月,铝价在铝锭库存大幅下滑的背景下小幅拉涨,但是铝水比例同步上升,导致铸锭量下滑,同时国内需求无明显亮点,铝价下滑。

4月份观点回顾:美债长短端收益率倒挂,衰退风险犹存。海外银行爆雷,铝价下行,刺激下游备货,库存大幅下滑、或现拐点。同时地产数据边际转暖,国内宏观刺激不断,2月社融延续好转。成本上,原料供应紧张,氧化铝企业利润微薄,为电解铝价格形成一定支撑。美联储鸽派发声,但海外风险犹存,俄铝或更多流入中国,预计二季度铝价仍以区间震荡为主,运行区间在17500-20000元/吨。

二季度报观点

利多:

云南受枯水期来水不足,再度减产85万吨,高于预期

2月国内社融数据延续好转

地产数据转暖

国内库存大幅下滑

成本上,原料供应紧张,采暖季开工受限,氧化铝企业利润微薄,为电解铝价格形成一定支撑

利空:

贵州、四川等地电解铝缓慢复产,甘肃中瑞、白音华新增产能释放。

汽车需求走弱。

美债长短端收益率倒挂,衰退风险犹存。海外银行爆雷,关注风险持续性。

4月周报观点汇总

4.9海外风险犹存,国内延续去库,主力关注19000压力

4.16电解铝减复产并存,主力关注19000压力

4.18下游需求无明显亮点,主力关注19000压力

4.27长假将至,建议观望

【宏观及终端需求】

海外宏观

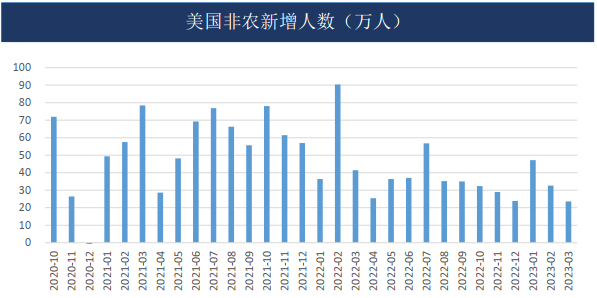

美国3月非农新增就业23.6万人(预期23.9万人),失业率下降至3.5%。

美债长短端收益率倒挂,经济仍处于衰退周期。

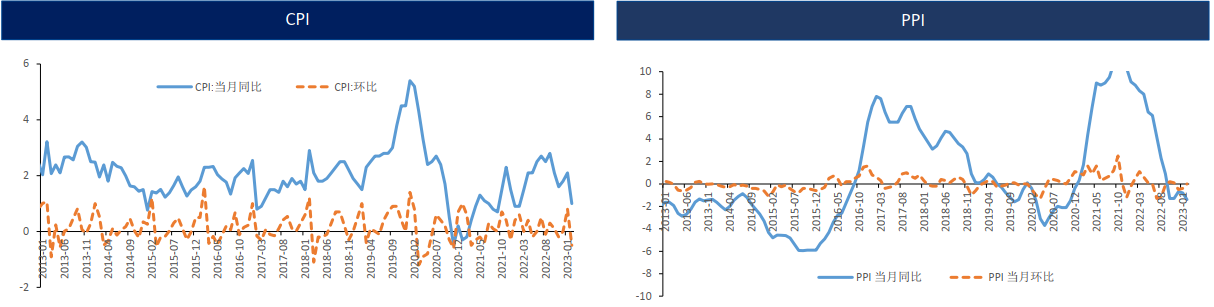

美国3月CPI同比增长5%,略低于市场预期的5.1%,前值为6%,美联储结束加息预期升温。

国内宏观

3月份人民币贷款增加3.89万亿元,同比多增7497亿元;社会融资规模增量为5.38万亿元,比上年同期多7079亿元,二者均刷新历史同期新高。

国内宏观

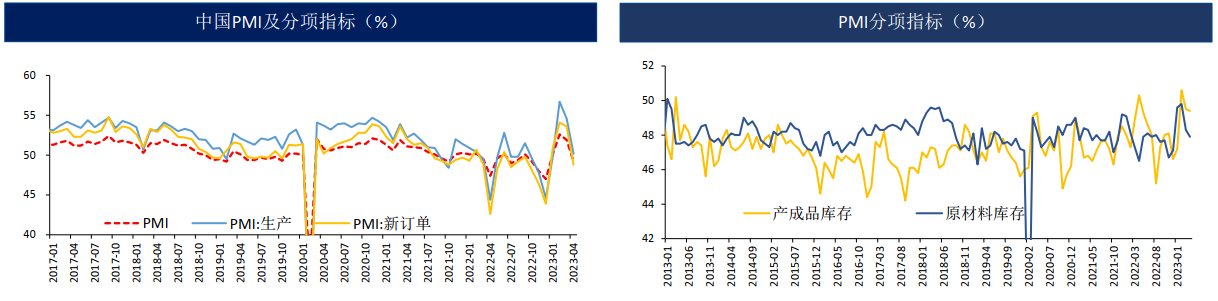

4月份,中国制造业采购经理指数(PMI)为49.2%,比上月下降2.7个百分点。新订单,生产等增速出现明显回落。

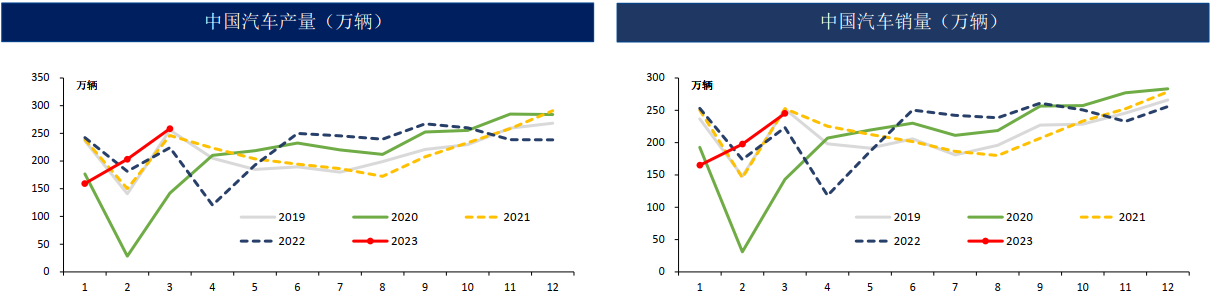

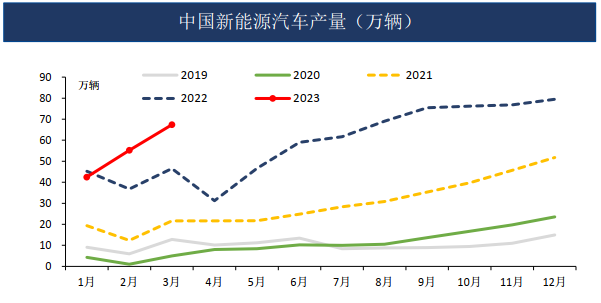

3月汽车产销同比上升

3月,汽车产销分别完成258.4万辆和245.1万辆,环比分别增长27.2%和24%,同比分别增长15.3%和9.7%。1-3月,汽车产销分别完成621万辆和607.6万辆,同比分别下降4.3%和6.7%,较同期小幅下滑。汽车促销政策令3月汽车产销向好,关注后续持续拉动。

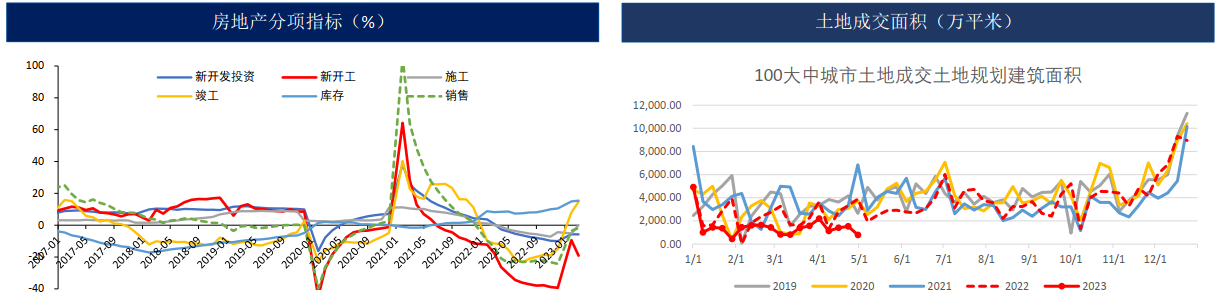

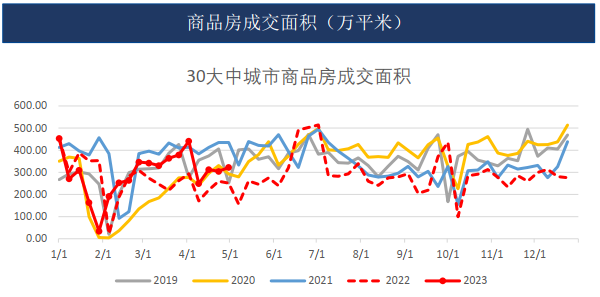

地产数据转暖

1-3月,全国房地产开发投资额同比下降5.8%;新开工面积同比大幅下滑19.2%;施工面积同比下降5.2%;销售面积同比下降1.8%。新开工面积同比跌幅放大,竣工面积同比回升明显。

小结

4月份,中国制造业采购经理指数(PMI)为49.2%,比上月下降2.7个百分点。新订单,生产等增速出现明显回落。

美国3月非农新增就业23.6万人(预期23.9万人),失业率下降至3.5%。

1-3月地产数据,新开工面积同比跌幅放大,竣工面积同比回升明显,主要体现为保交楼的影响。

3月份人民币贷款增加3.89万亿元,同比多增7497亿元;社会融资规模增量为5.38万亿元,比上年同期多7079亿元,二者均刷新历史同期新高。

3月,汽车产销分别完成258.4万辆和245.1万辆,环比分别增长27.2%和24%,同比分别增长15.3%和9.7%。1-3月,汽车产销分别完成621万辆和607.6万辆,同比分别下降4.3%和6.7%,较同期小幅下滑。汽车促销政策令3月汽车产销向好,关注后续持续拉动。

【产业供需基本面】

铝现货价格

华东地区贸易商之间流转活跃,下游节前备货,现货升水小幅回升。

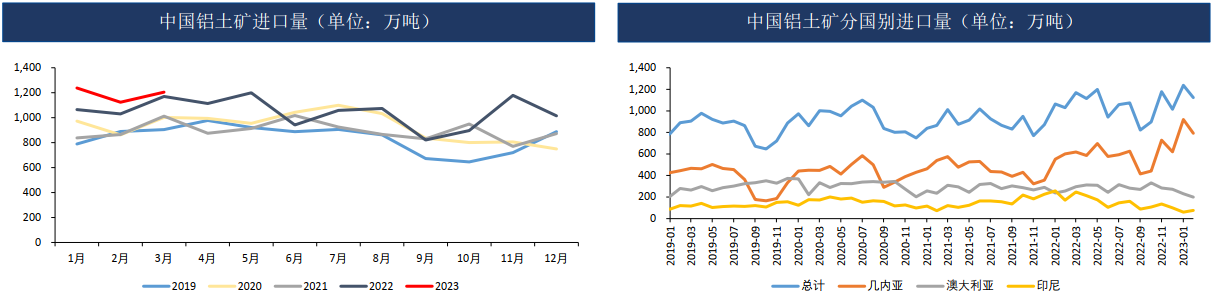

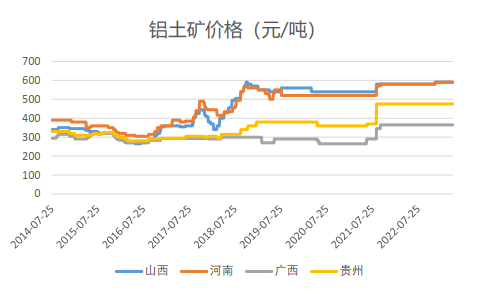

铝土矿供应紧张,价格坚挺

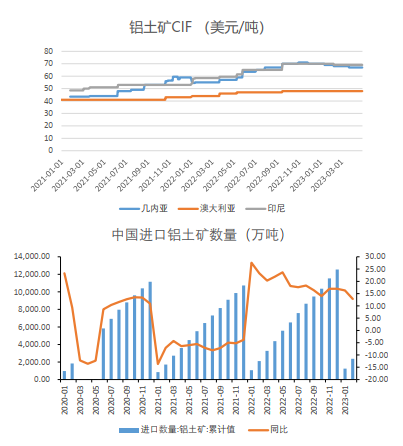

中国3月铝土矿进口1204.7万吨,同比增长3.1%。

3月中国铝土矿产量606.3万吨,同比增长22.85%,国内矿山贫瘠,品位下滑,产量整体下滑。

铝土矿价格

铝土矿价格坚挺,据海关,中国1-3月铝土矿进口3565.33万吨,同比上升9.1%。

受成本影响,氧化铝复产意愿低

3月中国冶金级氧化铝产量664.2万吨,冶金级日均产量环比减少0.42万吨/天至21.43万吨/天,总产量环比增加8.59%,同比去年3月增加4.73%。截至3月末中国氧化铝建成产能为10025万吨,运行产能为7821万吨,全国开工率为78%。当前河南、山西地区受原料紧张、利润低位等影响,开工下滑。

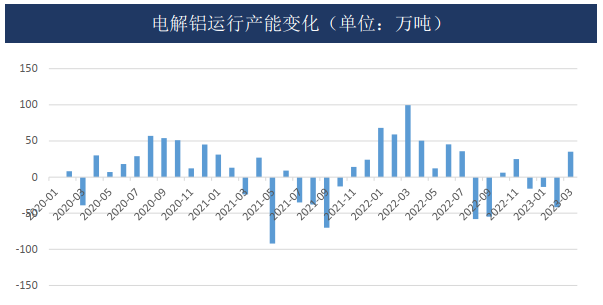

国内电解铝减复产并进

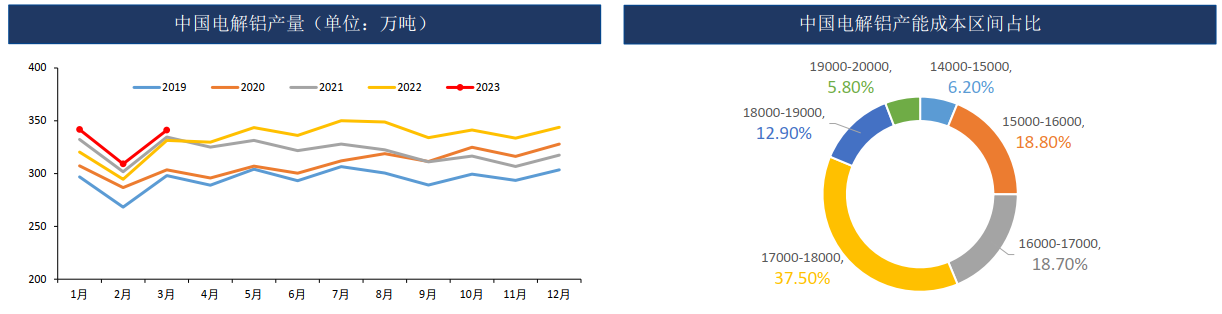

2023年3月份国内电解铝产量341.2万吨,同比增长2.9%。3月电解铝日均产量环比下降349吨至11万吨左右。云南地区减产落地后稳定运行,贵州、广西、四川地区小幅复产。

西南地区进入枯水期,干旱加剧,云南地区减产落地后暂维稳运行

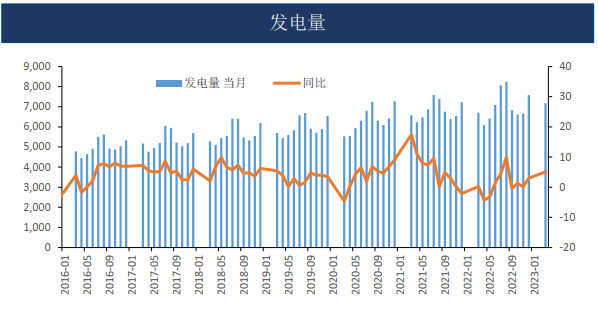

云南水力发电量占总发电量的81%,枯水期来临将影响水电供应,云南电解铝减产。

云南地区减产后维稳运行。

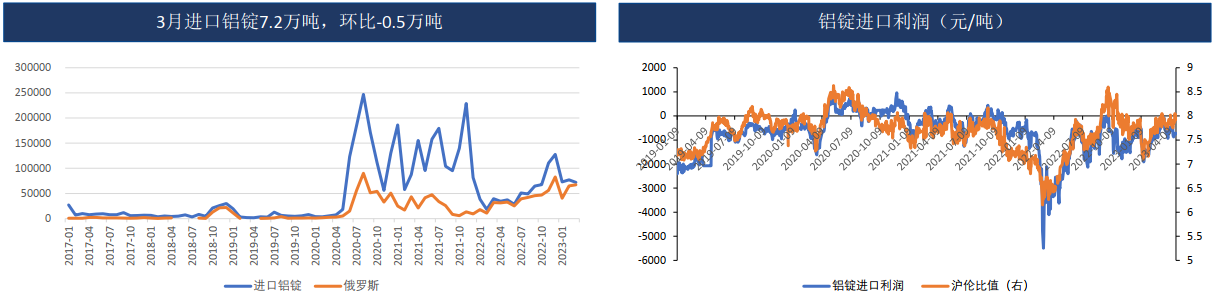

3月铝锭进口量环比小幅下滑,主要来自俄罗斯

3月进口铝锭7.2万吨,环比-0.5万吨,其中,自俄罗斯进口量6.7万吨,占总进口量93.3%。俄铝流入中国比例大幅上升。

汽车型材订单下滑,光伏型材订单较好

下游开工小幅回升,4月27日当周,铝型材开工率68%,周环比+2个百分点;铝板带开工率79.4%,周环比持平;铝箔开工率81.4%,周环比持平;铝材开工率65.5%,周环比+0.2个百分点。汽车型材订单下滑,光伏型材开工较好。

国内铝锭库存大幅下滑,铝水比例上升导致铸锭量下滑

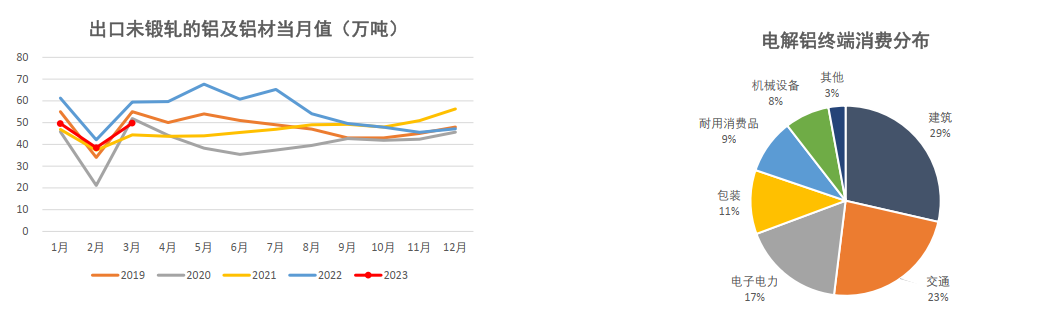

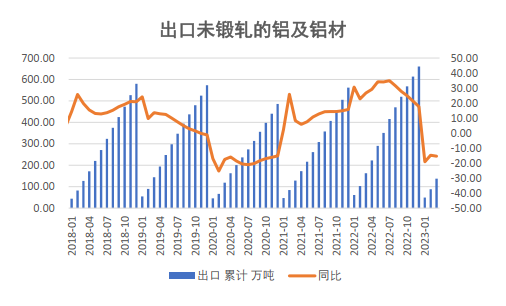

出口环比下滑

3月出口未锻轧的铝及铝材49.74万吨,同比下滑16.31%,1-3月累计出口137.78万吨,同比下滑15.4%。出口持续放缓。

小结

利多:

西南地区干旱加剧,关注电解铝再度减产动向。

3月国内社融数据延续好转。

国内铝锭库存大幅下滑,主因铝水比例上升。

利空:

贵州、四川等地电解铝缓慢复产,甘肃中瑞、白音华新增产能释放。

地产数据延续偏弱。美债长短端收益率倒挂,衰退风险犹存。

逻辑:美债长短端收益率倒挂,衰退风险犹存,关注本周美联储议息会议。国内库存大幅下滑主因铝水比例上升导致铸锭量下滑,同时新疆地区外运铁路检修,影响出货量。地产数据偏弱,下游企业多按订单生产,但整体增速放缓,俄铝更多流入中国,短期铝价关注18000支撑。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。