主力持仓

据统计螺纹钢期货主力持仓呈现多空双减局面。

策略提示

关注3500元/吨支撑。

背景分析

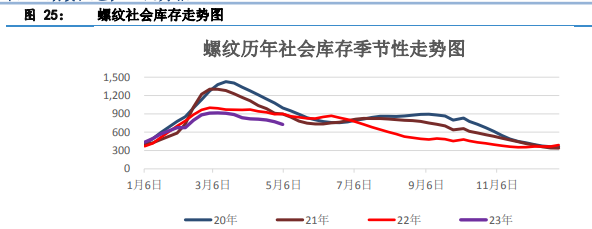

截至4月27日,螺纹钢总库存994.52万吨环比回落45.83万吨,社会库存726.57万吨,环比上周回落44.81万吨,厂库267.95万吨,环比上周回落1.02万吨,本周螺纹总库存去化尚可,螺纹价格低位,库存低位对钢价形成一定支撑。

后市展望

钢厂减产意愿较强,但并未形成明显提振,中下游进行了补库,拉动需求,但大部分多延后采购。当下宏观层面仍面临政策风险,在中央政治局会议落地之前,钢价震荡偏弱。

研报正文

铁矿:

澳洲飓风影响消除,预计后期发运量逐步恢复。全年粗钢产量调控政策定调为平控,叠加日均铁水随着钢厂亏损减产检修升级,供给持续高增形势有望得到遏制,铁水产量或见顶。钢厂铁矿石库存低位,但不足以支撑盘面。相关部门对铁矿监管力度加强,房地产数据不及预期,短期成材负反馈拖累原料,关注跟踪钢厂后续减产动向。

煤焦:

为支持国内煤炭安全稳定供应,继续对煤炭实施税率为零的进口暂定税率,进口政策仍旧宽松。主产地前期停产的煤矿开始复产,供应逐步恢复正常,盘面目前已到蒙煤进口成本且库存低位。焦企五轮提降全面落地,焦企有意控制到货情况,焦化厂利润持续低位,焦钢博弈加剧。随着原料煤回落,焦企多按需采购为主,下游实际需求未好转再次打压原料。

成材:

目前螺纹基本面边际改善,供应高位回落,供强需弱的矛盾将逐步缓解。钢厂减产意愿较强,但并未形成明显提振,中下游进行了补库,拉动需求,但大部分多延后采购。当下宏观层面仍面临政策风险,在中央政治局会议落地之前,钢价震荡偏弱。长短流程钢厂逐步减产以削减产量来匹配市场的弱需求,钢价下方空间不大,需要时间换空间,暂不宜抄底,等待盘面利润打完以及原料端企稳,关注3500元/吨支撑。

风险因素:钢厂持续累库,地产新开工未见起色,政策端的利空等。

一、行情回顾

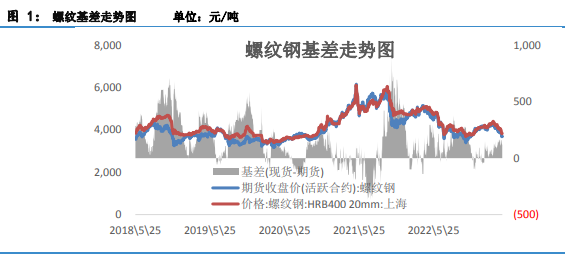

4月初以来,市场情绪不佳,螺纹重心下移,供强需弱的矛盾较突出,去库逐渐放缓。伴随铁水预期见顶,市场交易负反馈带来钢价下跌,进而传导到原料端。

高供应状态下,螺纹钢需求弱复苏,RB2310合约跌破3700元/吨关口,五家钢厂决定与经销商结算价格螺纹钢不低于3700元/吨,盘面有所止跌。长短流程钢厂逐步减产以削减产量来匹配市场的弱需求,钢价下方空间不大,需要时间换空间,暂不宜抄底,待盘面利润吞噬完毕,螺纹将获得支撑。

二、铁矿螺纹市场供需

2.1原料端铁矿

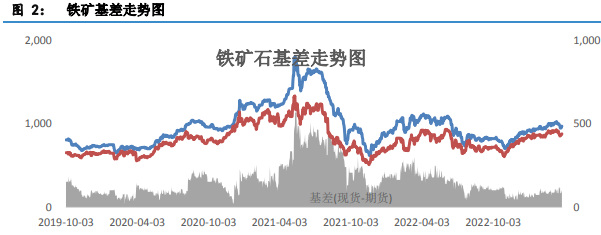

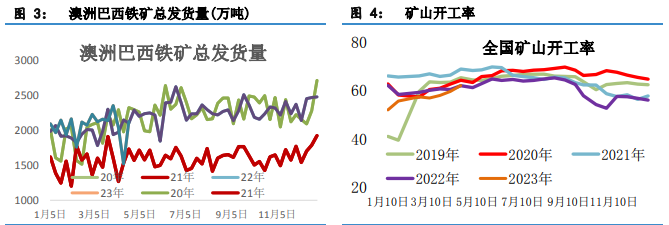

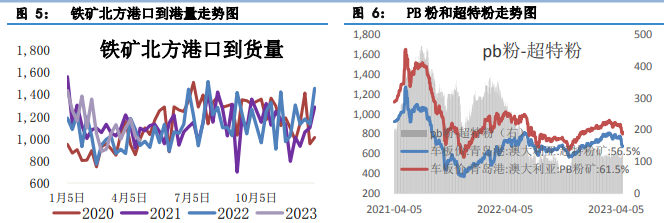

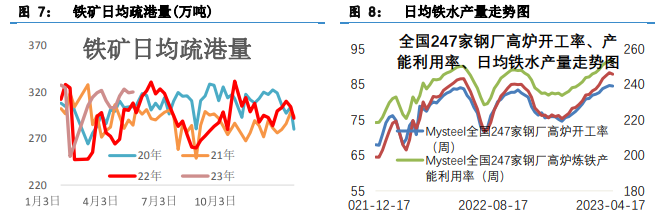

受中国经济反弹的乐观情绪支持,今年一季度铁矿石价格上涨。4月以来,黑色旺季不及预期,澳洲飓风影响消除,发运水平快速回升,预计后期发运量逐步恢复,供需矛盾有所累积。

铁矿发运淡季逐渐过去,发改委再提铁矿价格不合理上涨,成本支撑继续弱化,下面空间慢慢打开。根据数据看加息降通胀周期还未走完,目前铁矿基差207,远月大幅贴水,节前补库需求基本结束,后续或通过现货的回调来修复基差。

供给方面,四大矿山均有新产能提产和投产计划,印度也已重新下调铁矿石出口关税,预计全球铁矿供应将有4200-4400万吨的增量。预计今年中国进口矿增量在3000万吨左右,其中增量主要来自于澳洲和印度。

力拓发一季度铁矿石产量为7930万吨,环比减少11%,同比增加11%。尽管该公司警告称“持续高企”的通胀会影响经济活动,一季度力拓在西澳大利亚的铁矿石出货量创历史新高。一季度必和必拓铁矿石产量为6620万吨,略低于一年前的6670万吨,因为该公司在发生矿难事故后关闭了一天的业务。

中国3月铁矿石运抵量同比增长14%,达到9417万吨,其中约86%来自澳大利亚和巴西。另外,来自印度的铁矿石激增84%至268万吨。从供给端来看,伴随一季度铁矿石价格上涨,今年一季度澳巴发运量较去年有所增加,一季度澳大利亚同比增加18%,巴西同比增加14%。二季度发运量仍在回升中。

据数据显示,2023年1-3月份,我国累计进口铁矿石29433.5万吨,同比增长9.8%,进口均价110.6美元/吨,同比下降12.0%。但值得注意的是,今年3月份,我国进口铁矿石量价齐升,单月进口铁矿石达到10022.9万吨,同比增长14.8%,进口均价为117.7美元/吨,较今年1-2月均价上涨11.43美元/吨,增长10.76%。

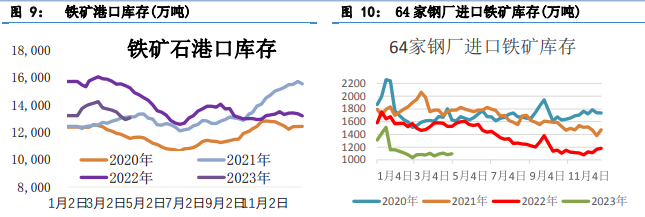

国产矿方面,截至4月21日,126家铁精粉产量有所回升,产量回到去年同期水平。预计二季度供应季节性回升,国内螺纹削减产量挺价,利空铁矿需求,铁矿供应处于宽松局面。

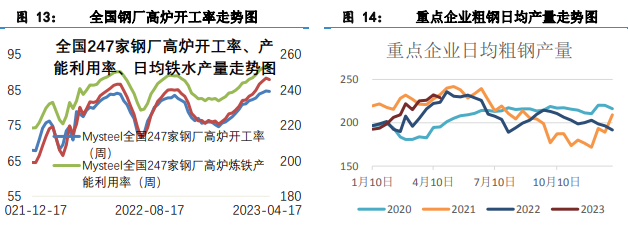

需求方面,据调研247家钢厂高炉开工率82.56%,环比上周下降2.03%,同比去年增加1.63%;高炉炼铁产能利用率90.63%,环比下降0.87%,同比增加4.06%;钢厂盈利率26.41%,环比下降16.01%,同比下降36.36%;日均铁水产量243.54万吨,环比下降2.34万吨,同比增加9.98万吨。

二季度全国铁水产量上升空间将有限,若粗钢产量平控,我们初步预计,全国3-12月均粗钢产量为8493万吨,3月初到12月底日均粗钢产量为277.5万吨,而1-2月日均粗钢产量285.93万吨。下半年,粗钢调控政策或逐步落地,供给持续高增形势有望得到遏制,铁水产量或见顶。

库存方面,截至4月28日,据统计全国45个港口进口铁矿库存为12886.99万吨,环比降147.55万吨;日均疏港量324.16万吨增3.98万吨。钢厂方面,64家钢厂进口烧结粉矿库存1096.2万吨,环比回升15.12万吨,钢厂进口矿库存低位运行,说明节前钢厂有补库动作,五一小长假前铁矿库存需求数据尚可,预计5月后港口库存或会由降转增,铁矿累库或主要体现在下半年。

铁矿小结和展望:

展望5月,澳洲飓风影响消除,预计后期发运量逐步恢复。全年粗钢产量调控政策定调为平控,叠加日均铁水随着钢厂亏损减产检修升级,供给持续高增形势有望得到遏制,铁水产量或见顶。钢厂铁矿石库存低位,但不足以支撑盘面。相关部门对铁矿监管力度加强,房地产数据不及预期,短期成材负反馈拖累原料,关注跟踪钢厂后续减产动向。

2.2成材端

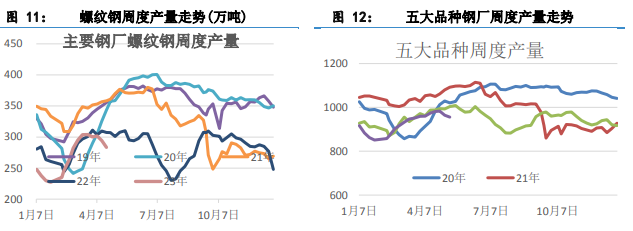

2.2.1供应方面:钢厂联合减产

据数据显示,2023年一季度,全国累计生产粗钢2.62亿吨,同比增长6.10%,累计日产290.62万吨;生产生铁2.20亿吨、同比增长7.60%,累计日产244.26万吨;生产钢材3.33亿吨、同比增长5.80%,累计日产369.54万吨。

粗钢产量增长大部分由高炉带来,一季度随着中国经济逐步复苏,国内钢厂大面积复产,钢价震荡上涨,铁水持续走高,从年初220.72万吨升至246.7万吨高位。

多家钢厂联合限产。4月26日上午,新抚钢、鞍钢、本钢北营公司、凌钢、通钢等五家东北地区建筑钢材生产企业召开市场协同会议,会议决定:1、近期五家钢厂与经销商结算价格螺纹钢不低于3700元/吨;2、5月份各钢厂通过检修、减产(品种调剂)、资源分流等方式减少本地投放,特别是减少对沈阳区域的投放,共同维护本地市场价格。

目前:鞍钢计划自4月下旬起至5月期间对其高炉进行轮流检修,日均影响铁水产量0.6-0.8万吨,鞍钢螺纹轧机自4月20日起停产,日均影响螺纹钢产量0.4万吨,复产时间待定;其余钢厂暂无相关信息发布。

目前钢厂整体盈利情况有所回落,高炉螺纹钢成本下降47元/吨,至3804元/吨;高炉螺纹利润上升37.17元/吨,至-54元/吨。利润下滑,各大钢厂相继安排检修计划,长流程钢厂产量下滑,截至4月27日,螺纹周产量环比回落10.77万吨至283.49万吨,低于历年同期水平,钢厂联合限产效果有所显现。

截至4月28日,据调研247家钢厂高炉开工率82.56%,环比上周下降2.03%,同比去年增加1.63%;高炉炼铁产能利用率90.63%,环比下降0.87%,同比增加4.06%;钢厂盈利率26.41%,环比下降16.01%,同比下降36.36%;日均铁水产量243.54万吨,环比下降2.34万吨,同比增加9.98万吨。“金三银四”下游需求拉动不及预期,长短流程钢厂逐步减产以削减产量。

2.2.2需求方面:房地产实际复苏不及预期

从宏观面来看,我国经济企稳回升,但外部环境更趋复杂,海外需求滑落明显,银行业危机引发的市场悲观情绪仍在蔓延,短期有加剧之势。如果危机蔓延,短期市场交易重心将再次与供需面脱钩,回归衰退交易的宏观主线,有可能加速下跌。

今年GDP增长目标5%,处于市场预期下限,政策强刺激的可能性相对不大,对钢材需求整体复苏力度不可期待过高。从近年来数据看,经济增速下行背景下,政府工作报告设定的GDP目标稳中有降,但受基数影响,当年实际GDP增速和目标增速差距较大。这意味着,随着经济活动放开后内生动能恢复,政策稳地产力度增大,在去年基数较低的基础上,今年GDP增速高于目标的可能性较大,对需求复苏预期也不宜太过悲观。

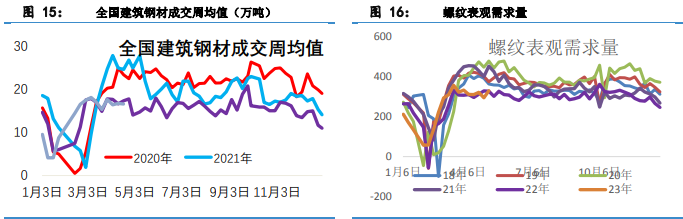

截至4月27日,螺纹表需329.32万吨,环比回升7.87万吨。上周全国建筑钢材成交周均值16.55万吨,旺季下,周度表需无法触及350万吨水平,4月需求甚至不及去年疫情同期,投资者旺季预期落空。上半年以基建和出口托底需求,地产弱复苏,持续性仍有待观察,下半年观察内需消费回暖幅度。

(一)投资下行压力

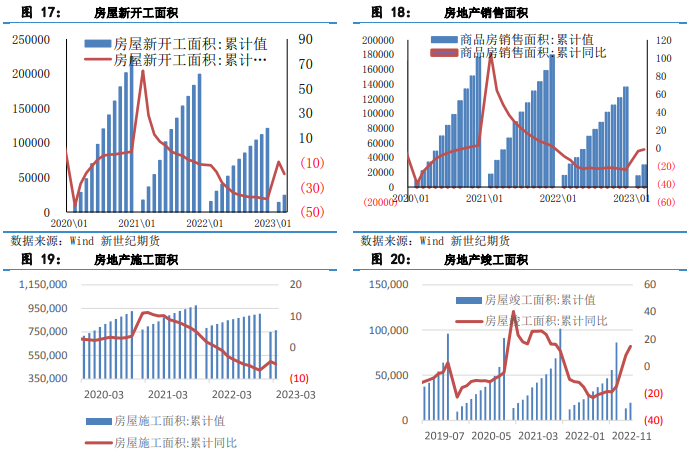

据数据显示,1-3月房地产开发投资累计完成额25974亿元,同比下降5.8%,跌幅较2月扩大0.1%。土地购置费累计同比增速4.6%,相比1-2月16.4%也明显走弱。新开工方面,1-3月累计新开工面积为2.41亿平,同比下降19.2%,降幅环比1-2月扩大9.8%,为2019年以来的同期最低水平。

1-3月商品房累计销售面积29946万平方米,累计同比下降1.8%,跌幅较1-2月小幅收窄1.8%。房屋竣工面积累计同比增长14.7%,增速环比1-2月提高6.75,其中3月单月同比增长32.02%,较1-2月提高24%。总体来看,房地产投资、新开工增速仍有所承压,销售需求逐步释放并呈现弱复苏态势,在“保交楼”积极推进下,竣工端表现明显改善。

“金三银四”一直被认为是螺纹需求旺季,但地产端传导受阻。我们看到,销售以及竣工好转,但传导到企业拿地和新开工尚需要时间,特别是螺纹需求端出现旺季不旺,供需阶段性宽松,螺纹期价走势出现拐头向下。玻璃作为后房地产周期品种,表现强于其它房地产板块相关期货品种。受益于“保交楼”政策支持,竣工环节受益较大,我们看到竣工面积大幅反弹,率先回到正值以上,各类装修需求刺激玻璃下游刚需,对玻璃的需求仍有较强支撑。

总的来说,销售持续性有待验证,新开工意愿尚未明显提升。“保交楼”持续推进,叠加去年同期低基数,地产竣工投资加速上升。但投资端压力可能仍然较大,企业拿地意愿不强,无法顺畅传导到新开工,螺纹需求受阻。

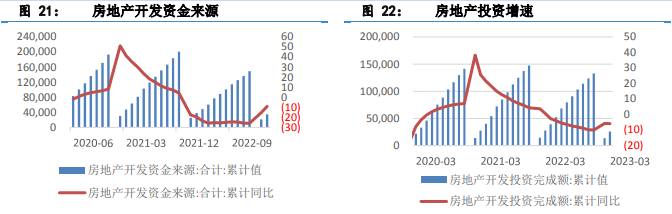

(二)供给端资金有所改善

据数据显示,1—3月份,房地产开发企业到位资金34708亿元,同比下降9%。较上月提升6.2%,单月同比增速2.8%,较上月提升17.9%。

其中,国内贷款4995亿元,下降9.6%;利用外资8亿元,下降22.7%;自筹资金10171亿元,下降17.9%;定金及预收款11909亿元,下降2.8%;个人按揭贷款6188亿元,下降2.9%。

在地产行业相关政策引导下,供给端资金来源进一步改善。但4月市场热度有所下行,一定程度也是销售淡季造成,后续考验销售的持续性。

今年以来宏观经济逐步企稳回升,地产高频数据保持复苏,同时保交楼效果正逐步显现,积极地产政策推动下,地产市场企稳回升,房地产市场销售处于磨底阶段。预计二季度销售在2022年疫情影响低基数的基础上有望实现增长,三四季度保持相对稳定。

2.2.3社库延续去化

目前钢厂盈利情况大幅回落,钢厂盈利率26.41%,环比下降16.01%,同比下降36.36%;钢企盈利空间收窄,限产保价为主。截至4月27日,螺纹钢总库存994.52万吨环比回落45.83万吨,社会库存726.57万吨,环比上周回落44.81万吨,厂库267.95万吨,环比上周回落1.02万吨,本周螺纹总库存去化尚可,螺纹价格低位,库存低位对钢价形成一定支撑。

成材小结和展望:

展望5月,目前螺纹基本面边际改善,供应高位回落,供强需弱的矛盾将逐步缓解。钢厂减产意愿较强,但并未形成明显提振,中下游进行了补库,拉动需求,但大部分多延后采购。当下宏观层面仍面临政策风险,在中央政治局会议落地之前,钢价震荡偏弱。

长短流程钢厂逐步减产以削减产量来匹配市场的弱需求,钢价下方空间不大,需要时间换空间,暂不宜抄底,等待盘面利润打完以及原料端企稳,关注3500元/吨支撑。

风险点:钢厂持续累库,地产新开工未见起色,政策端的利空等