行情复盘

5月4日,铝期货主力合约收跌0.14%至18415元/吨。

操作建议

主力合约上方压力位19000元/吨,下方支撑位18300元/吨。

背景分析

电解铝生产需要持续稳定的电力供应和氧化铝供给。3月份国内电解铝行业完全成本约16790元/吨,较去年12月底回落770元/吨,较去年同期增长90元/吨。3月份电解铝行业平均盈利达1583元/吨,同比下跌73%。

后市展望

需求端,目前铝下游开工整体持稳,铝加工龙头企业加工率达到65%。当前企业大多按订单生产,需求增速较前期有所放缓。国家继续支持地产、汽车、光伏行业发展,后期在消费旺季的提振下,铝锭将延续去库趋势。

研报正文

沪铝主力合约在创下阶段性高点19275元/吨之后,随着上方压力的显现,在供应端炒作情绪消退以及铝下游加工需求不及预期的影响下,沪铝自4月下旬以来震荡走低。目前主力合约期价在18500元/吨附近暂出现企稳迹象。预计后期沪铝下跌空间有限,整体将以筑底反弹行情为主。

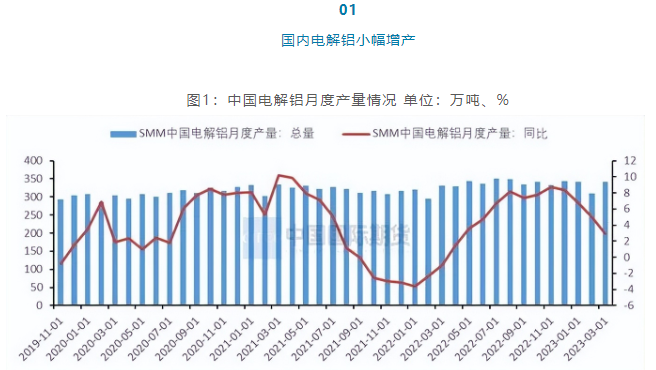

步入2023年,国内运行产能上行受到一定阻碍。今年1-3月份国内电解铝累计产量达992.2万吨,同比增长4.8%。其中3月份国内电解铝产量341.2万吨,同比增长2.9%。3月贵州及四川等地的复产进度较缓慢,复产产量贡献度较低。而云南则延续着前期减产运行的状态。综合看,一季度云南电解铝产量93万吨,同比增长23.8%。

截止4月初,国内电解铝建成产能至4525万吨,国内电解铝运行产能增长至4022.7吨,全国电解铝开工率约为88.9%,环比增长0.8%。4月10日云南新一轮限电减产并未涉及到铝产业,但云南降水仍较偏低,水电暂无较大改善,不排除5月份会再度要求省内电解铝企业减产。预计今年上半年云南难有大规模的电解铝复产,三季度电解铝产量可能迎来回升。如果产能恢复实现最大化,全年电解铝产量可能达到417万吨,但仍不高于去年同期水平。

在云南电解铝生产不畅的背景下,国内电解铝复产产能主要取决于贵州及四川。4月份贵州、广西、四川等地区仍存在37-40万吨的复产及转移产能投产的空间。减产预期主要来自于山东地区涉及到产能转移的小幅减产。此外,近日青海公布了迎峰度夏用电预案,涉及夏季高峰期电解铝等行业限电要求,这也使得市场对电解铝供应的担忧有所升温。结合产能变动的情况,预计国内电解铝运行产能在4月底会修复至4060万吨以上,预计4月电解铝产量可能达到332万吨,同比增长0.67%。

今年国内新增投产预期主要来自内蒙古及甘肃等地未投产的项目继续投产,且广元中孚及兴仁登高等部分少量产能存在投产预期,预计今年国内新增产能合计约60万吨。中长期看,在云南丰水期乐观条件的支持下,预计国内电解铝运行产能在三季度末时将增长至4200万吨以上。全年电解铝产量或达到4110万吨,同比增长2.6%。

受海外需求不振及铝材出口盈利缩窄的影响,今年1-3月份未锻轧铝及铝材累计出口总量达137.8万吨,累计同比下降15.4%。其中3月份出口量为49.7万吨,同比减少16.3%。预计今年国内铝材出口同比下滑10%-15%。

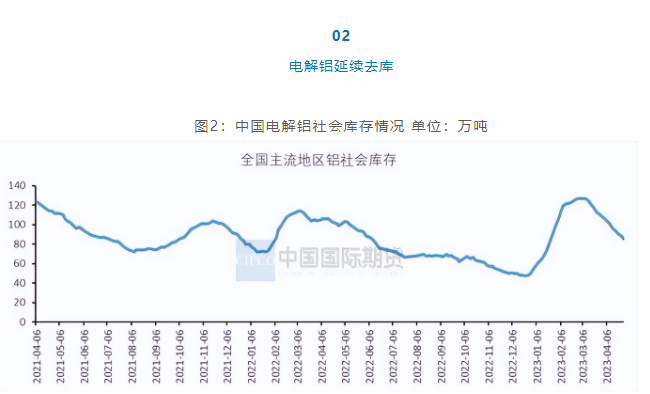

结合国内电解铝社会库存表现来看,自3月初以来,国内电解铝锭迎来久违的去库局面,3月内累计去库18.1万吨,去库幅度较为明显。一方面,随着铝下游开工形势逐步改善,消费得到明显增长。

另一方面,3月份国内铝水转化比例达到71%,环比增长8.3%,这使得铝锭产量降低,入库量减少。步入4月后,电解铝锭仍延续去库趋势,截至4月27日,国内电解铝锭社会库存为85.3万吨,较一周前下滑5.3万吨,较2022年同期下滑13.4万吨。二季度在铝水比例偏高且消费旺季的支撑下,铝锭社会库存将维持去库。

电解铝生产需要持续稳定的电力供应和氧化铝供给。3月份国内电解铝行业完全成本约16790元/吨,较去年12月底回落770元/吨,较去年同期增长90元/吨。3月份电解铝行业平均盈利达1583元/吨,同比下跌73%。受电价差异明显的影响,一季度国内电解铝行业成本之间存在较大差异,贵州、广西、河南等地电价成本高位运行,相比之下,自备电厂企业的成本则显现出一定优势。

截至4月21日,中国电解铝总成本为16888元/吨,盈利为2142元/吨。较3月底分别下跌323元/吨、上涨683元/吨。电解铝利润得到提升,主要由于氧化铝及电力成本在此期间均出现了回落,其中氧化铝成本下跌48元/吨,电力成本下跌40元/吨。短期而言,电解铝的原料端将以弱势运行为主基调,这也将推动电解铝成本重心继续逐渐下移。

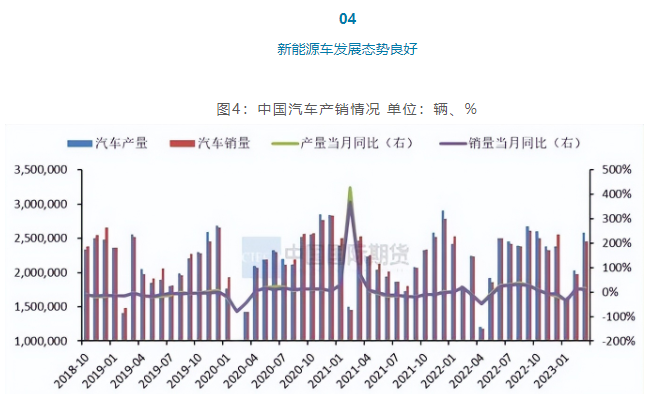

3月国内汽车产销数据同、环比均呈现增长。2023年3月汽车产销分别完成258.4万辆和245.1万辆,环比分别增长27.2%和24%,同比分别增长15.3%和9.7%。2023年1-3月,汽车产销分别完成621万辆和607.6万辆,同比分别下降4.3%和6.7%。中国汽车行业在一季度步入促销政策切换期。一方面,传统燃油车购置税优惠政策的退出、新能源汽车补贴结束等因素,引发汽车消费在去年年底被提前透支,相关接续政策尚不明朗。

另一方面,自今年年初以来,多家新能源车轮番降价,且燃油车市场在3月后加强了终端优惠力度,地方政府也开启了购车优惠季以提升汽车市场活力。不过结合产销数据来看,国内汽车有效需求尚未得到完全释放,汽车消费恢复进度仍相对滞后。在此背景下,汽车企业面临着一定经营压力,行业稳增长的任务较为艰巨。

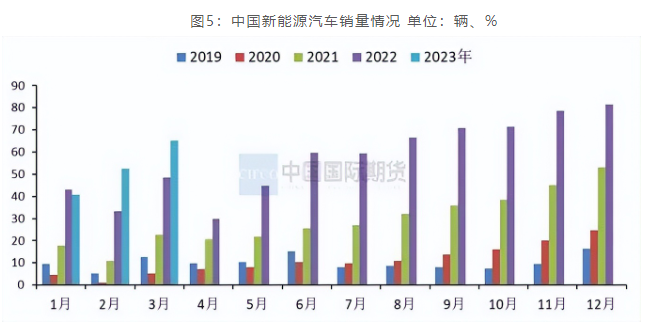

与传统汽车市场相比,新能源汽车市场表现较为稳健。作为车市亮点,新能源汽车在同期高基数基础上继续保持较快增长。3月新能源汽车产销分别完成67.4万辆和65.3万辆,同比分别增长44.8%和34.8%,市场占有率为26.6%。1-3月新能源汽车产销分别完成165万辆和158.6万辆,同比分别增长27.7%和26.2%。

2023年得益于相关配套措施的逐渐完善,以及芯片供应短缺问题的较大缓解,汽车市场将继续稳中向好,中汽协预计2023年汽车总销量为2760万辆,同比增长3%,较2022年回落,其中一季度和三季度将面临较大增长压力。

宏观面上,近期公布的中国一季度经济数据超预期,国内经济结构性复苏进一步确认。在国内经济向好的同时,海外通胀则依旧高企,海外降息预期在持续修正。据CME“美联储观察”,美联储5月维持利率不变的概率为16.1%,加息25个基点的概率为83.9%。

基本面上,供给端,海外电解铝企业在前期建设周期及未来投产进度方面均慢于国内,但考虑到国内电解铝产能增长空间有限,预计有部分企业会将电解铝业务拓展至海外,远期电解铝供应将面临一定压力。

国内方面,二季度仅贵州、广西等地区有少量电解铝能实现增产,云南复产可能性较低,短期解决西南地区电力供应缺口的难度较大,这意味着云南省供电趋紧将持续对电解铝供给构成干扰,且提升了丰水期后复产的不确定性。

需求端,目前铝下游开工整体持稳,铝加工龙头企业加工率达到65%。当前企业大多按订单生产,需求增速较前期有所放缓。国家继续支持地产、汽车、光伏行业发展,后期在消费旺季的提振下,铝锭将延续去库趋势。

总体而言,在利多犹存的背景下,预计后期沪铝以筑底反弹行情为主,主力合约上方压力位19000元/吨,下方支撑位18300元/吨。