行情复盘

5月5日,纯碱期货主力合约收跌1.26%至2035元/吨。

主力持仓

据统计纯碱期货主力持仓呈现多空双减局面。 仓单日报:5月5日,郑商所纯碱期货仓单录得375,较上一交易日增减0。

期货市场

纯碱主力合约SA2309自3月底一路下跌至2096元/吨,回吐了一季度的涨幅。玻璃主力合约FG2309自4月初上涨至1906元/吨,突破前期1803元/吨的高点达到1906元/吨,后出现回调。

后市展望

下游轻碱市场表现偏差,浮法玻璃市场深度去化,近期涨价趋势仍存,对重碱刚需仍在,光伏玻璃需求对重碱仍有支撑,预计5月纯碱市场偏弱运行。

研报正文

行情回顾:

纯碱主力合约SA2309自3月底一路下跌至2096元/吨,回吐了一季度的涨幅。从基本面来看,4月多重利空显现,一是纯碱徘徊已久的库存出现累库迹象,二是市场对纯碱出口的弱预期以及后市投产的供需宽松预期,且美联储加息炒作,宏观氛围承压,多重压力影响下,纯碱走下坡路。而作为纯碱下游端的玻璃却有截然不同的走向。

玻璃主力合约FG2309自4月初上涨至1906元/吨,突破前期1803元/吨的高点达到1906元/吨,后出现回调。玻璃库存深度去化,渐而显现的是玻璃需求的进一步好转,房地产在保交楼政策的影响下复苏有望,房地产竣工数据好转提振市场信心。

后市展望:

纯碱:国内纯碱开工持续高位,5月或有纯碱厂家检修,开工有所波动。进口增加,库存累库持续,但出口表现超预期,需关注4月出口是否回落。市场对6月纯碱投产的预期,远兴能源计划6月投产,中长期供应宽松。下游轻碱市场表现偏差,浮法玻璃市场深度去化,近期涨价趋势仍存,对重碱刚需仍在,光伏玻璃需求对重碱仍有支撑,预计5月纯碱市场偏弱运行。5月应重点关注纯碱库存以及6月纯碱投产动向。

玻璃:玻璃现货价格上涨,库存大幅下降,支撑现货价格。成本端价格重心下移,企业盈利状况改善。近期地产行业出现触底回升迹象,且在保交楼、利率优惠等政策的托底下带动玻璃需求释放,且随着国内经济的全面复苏带动各行各业信心恢复,汽车、家电、电子产品等消费的增加也将带动后期玻璃用量出现上升。预计5月玻璃市场震荡偏强运行。关注政策面对房地产行业的影响。

一、期货行情回顾

纯碱主力合约SA2309自3月底一路下跌至2096元/吨,回吐了一季度的涨幅。从基本面来看,4月多重利空显现,一是纯碱徘徊已久的库存出现累库迹象,二是市场对纯碱出口的弱预期以及后市投产的供需宽松预期,且美联储加息炒作,宏观氛围承压,多重压力影响下,纯碱走下坡路。而作为纯碱下游端的玻璃却有截然不同的走向。

玻璃主力合约FG2309自4月初上涨至1906元/吨,突破前期1803元/吨的高点达到1906元/吨,后出现回调。玻璃库存深度去化,渐而显现的是玻璃需求的进一步好转,房地产在保交楼政策的影响下复苏有望,房地产竣工数据好转提振市场信心。

二、玻璃与纯碱涨跌分化

4月纯碱现货价格利空兑现有所下跌,玻璃价格在需求转好,深度去库的利好支撑下提涨。截至4月26日,轻质纯碱市场均价为2693元/吨,较月初下跌14元/吨;重质纯碱市场均价为2932元/吨,较月初下跌22元/吨。玻璃现货价格为1940元/吨,较月初上涨310元/吨。

三、纯碱利好支撑减弱

(一)纯碱开工持续高位

纯碱开工高位,整体纯碱供给量较前期有小幅上涨,本月整体行业开工率为85.75%。据数据显示,中国3月纯碱产量为267.3万吨,同比增长9.6%;1-3月总产量为769.7万吨,同比增长8.2%。

截止4月25日,据统计,中国国内纯碱总产能为3455万吨(包含长期停产企业产能375万吨),装置运行产能共计2849万吨(共24家联碱工厂,运行产能共计1344万吨;12家氨碱工厂,运行产能共计1350万吨;以及2家天然碱工厂,产能共计155万吨)。本月中盐安徽红四方纯碱装置停车检修,河南骏化纯碱装置低产检修,唐山三友纯碱装置仍未满产开工。

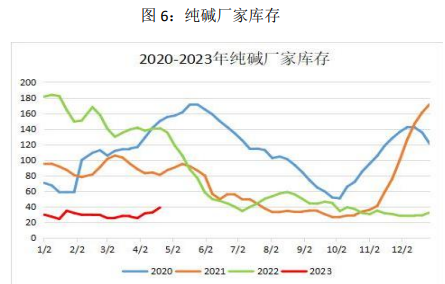

(二)纯碱低库存局势打破,累库显现

4月纯碱库存环比增长,因供需平衡徘徊已久的低库存开始出现拐点,纯碱进口增加,库存累库,主因在于国内出口竞争力减弱,欧美天然碱回归市场,海外新增产能释放,生产成本下降,纯碱出口回落,预计国内纯碱出口将继续回落。

国内纯碱企业产销平衡,代发订单下降。据统计,周内纯碱厂家总库存38.68万吨,环比增加6.23万吨,上涨19.2%,但库存依旧不足30万吨,利好支撑仍存,且与近三年相比,纯碱库存偏低。

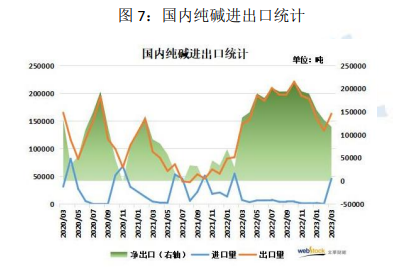

(三)纯碱进出口增加

去年纯碱出口优于往年,由于我国纯碱对外依赖程度较小,进口冲击小。随着欧美天然碱陆续回归市场,低货源冲击东南亚市场,我国纯碱进口增加,但今年出口难及去年,市场预计纯碱出口环比回落,预料之外的是3月纯碱出口数据超预期,为市场提供支撑。据统计,2023年3月我国纯碱进口量为4.56万吨,环比增加4.55万吨,环比增加7.26万吨,进口均价345.48美元/吨;出口量为16.3万吨,环比增加23.3%,出口均价367.32美元/吨。

四、玻璃库存连降,企业盈利改善

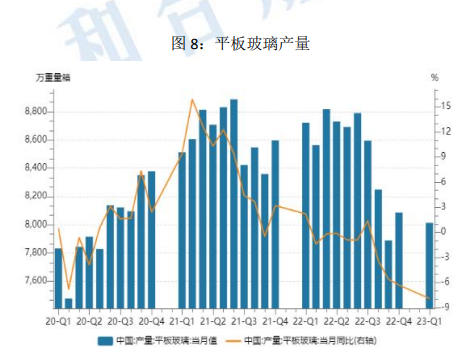

(一)玻璃产量下降

据数据显示,我国3月份平板玻璃产量为8014万重量箱,同比下降7.9%,1-3月份累计产量为23260万重量箱,同比下降8%,在供给下降的同时,需求呈现出超预期的快速好转。

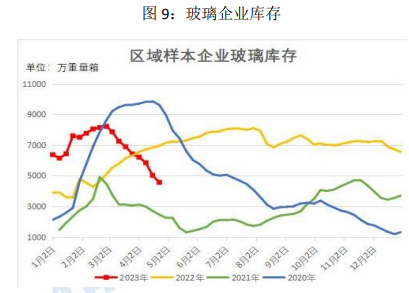

(二)玻璃深度去库

3月以来,玻璃企业库存见顶回落,持续将库。库存量从3月上旬的8223.7万重箱降至目前4574.6万重箱,环比降幅缩窄至9.07%,同比降幅达34.24%,连降8周,创下2022年3月份以来最低水平,折库存天数下降2天至20.1天。

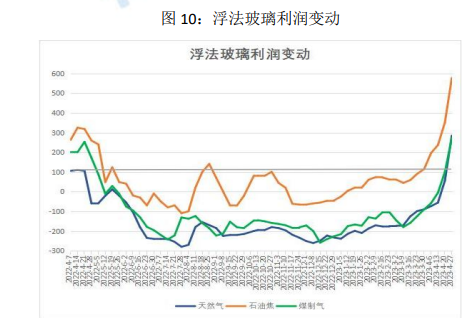

(三)浮法玻璃生产利润续增

现货价格上涨,在成本端有所走弱的情况下,浮法玻璃经营情况不断改善。据生产成本计算模型,以天然气为燃料的浮法玻璃285元吨,环比上涨229元;以煤制气为燃料的浮法玻璃周均利润272元/吨,环比上涨172元吨,以石油焦为燃料的浮法玻璃周均利润577元/吨,环比上涨226元/吨,均创近1年新高。

五、宏观市场

(一)银行危机四起,美联储加息出现分歧,大概率加息25BP

继前期硅谷银行倒闭后,第一共和银行股票遭遇猛烈抛售,美国银行业危机再度显现。最新消息显示,第一共和银行一季度存款减少近720亿美元,环比降幅近41%,该行第一季度存款剔除摩根大通等11家大行上月存入该行的300亿美元,实际流失的存款达1020亿美元。

数周来,该行一再试图安抚其客户和投资者,但似乎都无济于事。市场人士指出,第一共和银行第一季度存款大幅流失,该行的高管们在业绩发布会上拒绝接受提问,也没有发布盈利指引,再次引发投资者对欧美银行业危机尚未完全消退的担忧,避险情绪再次来袭。

美联储持续加息是本轮银行业危机的原因之一,为遏制通胀,这轮加息周期中美联储累计加息475bp,一定程度上导致美国银行业的债券资产下跌,中小银行融资成本上升,陷入流动性危机。

不过从此前美联储利率决议来看,美国政策制定者并不担心银行业出现系统性危机,但市场已经开始重新讨论美联储5月加息的可能性。从美联储官员近期表态观察,官员们观点迥异,分歧较大,圣路易斯联储主席布拉德支持更多加息,而亚特兰大联储主席博斯蒂克认为再加息25bp是合适的,美联储执委鲍曼则表示银行业危机情况已经平静下来。

从最新公布的3月议息会议的纪要显示,美联储内部也对于是否持续加息依旧存在分歧,部分委员在经历硅谷银行倒闭事件后一度转为支持停止加息。

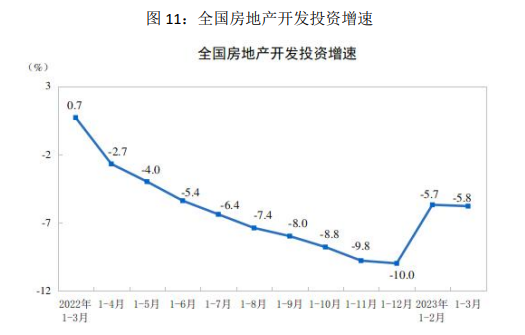

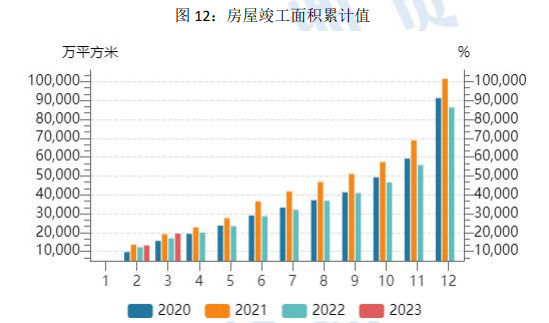

(二)一季度经济数据利好,房地产行业复苏仍需时间兑现

中国一季度GDP同比增长4.5%,增速高于去年第四季度(2.9%)、去年全年(3.0%)以及市场预期(4%)。疫情在较短时间内转段,经济活动较为快速恢复正常状态。前期受抑制较为明显的消费,特别是服务消费显著并持续改善。

去年稳经济的存量政策在疫后显现效果,基建投资保持高增速、房地产市场“逆转向好”。一季度全国房地产开发投资25974亿元,同比下降5.8%。1-3月房地产竣工面积为19422.12万平方米,同比增长14.7%。

六、后市展望

纯碱:国内纯碱开工持续高位,5月或有纯碱厂家检修,开工有所波动。进口增加,库存累库持续,但出口表现超预期,需关注4月出口是否回落。市场对6月纯碱投产的预期,远兴能源计划6月投产,中长期供应宽松。下游轻碱市场表现偏差,浮法玻璃市场深度去化,近期涨价趋势仍存,对重碱刚需仍在,光伏玻璃需求对重碱仍有支撑,预计5月纯碱市场偏弱运行。5月应重点关注纯碱库存以及6月纯碱投产动向。

玻璃:玻璃现货价格上涨,库存大幅下降,支撑现货价格。成本端价格重心下移,企业盈利状况改善。近期地产行业出现触底回升迹象,且在保交楼、利率优惠等政策的托底下带动玻璃需求释放,且随着国内经济的全面复苏带动各行各业信心恢复,汽车、家电、电子产品等消费的增加也将带动后期玻璃用量出现上升。预计5月玻璃市场震荡偏强运行。关注政策面对房地产行业的影响。