行情复盘

5月5日,铜期货主力合约收跌0.27%至66810元/吨。

操作建议

外围风险施压铜价,关注下周美国CPI数据,短线不建议追空。

背景分析

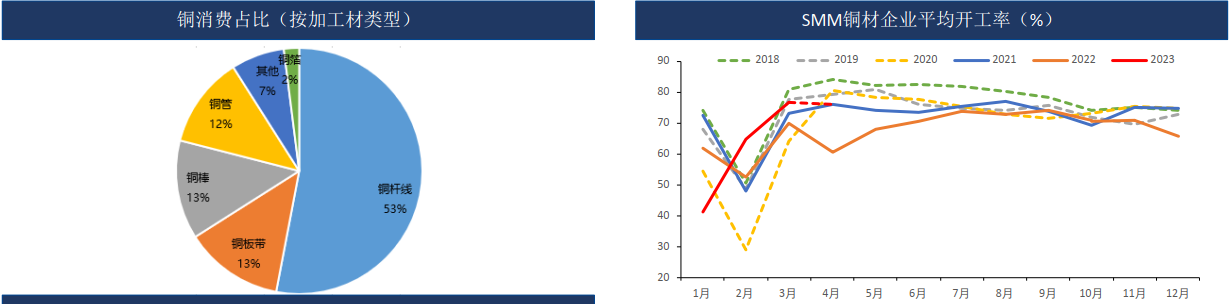

3月铜材产量为194.5万吨,环比上升11.17%,同比上升2.48%。3月铜材行业整体开工率为76.65%环比上升12.02个百分点,同比上升6.64个百分点。

风险提示

欧洲央行发布的欧元区银行贷款状况调查报告指出,银行业第一季度信贷标准收紧程度超过预期,调查显示“贷款动态持续减弱”。预计消费信贷在第二季度将继续紧缩。

研报正文

【主要观点】

利多因素:

1.美联储加息预期放缓,下半年可能降息,美元指数震荡趋势向下;

2.国内经济边际复苏,居民消费恢复,基建电网对需求拉动明显。

3.铜中下游消费具备韧性,铜价回落后,下游会逢低采买。

利空因素:

1.海外核心通胀顽固,美债长短端利率倒挂,衰退压力犹存;持续高利率影响下,金融系统性风险事件多发。

2.国内4月PMI超预期回落,经济修复内生动力不足;

3.矿端干扰率低于预期,供应重回宽松,国内产量稳步提升,内外比价呈现修复态势,进口窗口打开;

4.传统旺季消费成色不足,下游用料企业对高价资源接受度差,5月步入淡季。

主要逻辑:

美联储如期加息25bp,鲍威尔强调致力于通胀率回落至2%的目标,目前降息不合适。持续高利率抑制经济需求和提升金融系统风险的负面效应显露,前期衰退和避险交易升温。不过,周五公布的非农数据大超预期,又减轻了衰退担忧,有利于资金情绪修复,短期市场预期仍有反复。国内经济弱复苏,4月以来多指标显示恢复速度放缓。产业层面,供需边际走弱,海外库存累升,但铜价回落对中下游需求仍有提振,66000附近买盘较多。整体上,外围风险施压铜价,关注下周美国CPI数据,短线不建议追空,沪铜参考65500——68000元/吨。

【本周策略】

主力关注66000附近支撑。

【5月策略】

64500——69000元/吨,逢高空为主。

【宏观基本面】

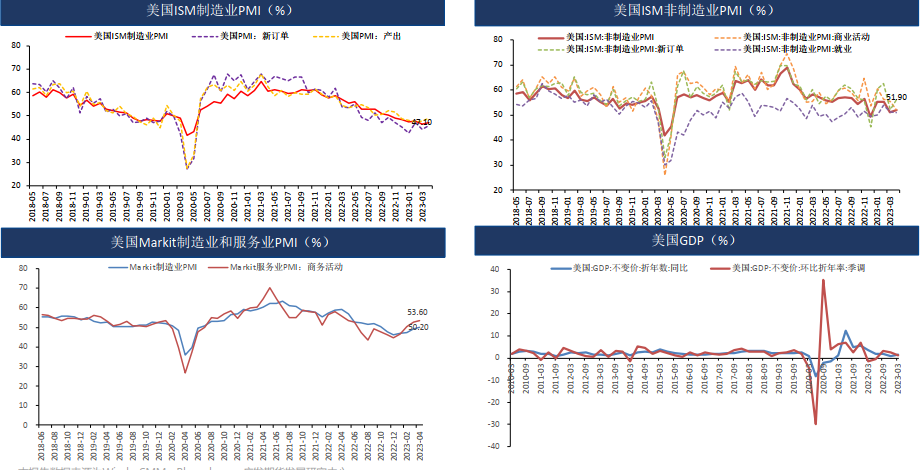

美国:制造业持续收缩,服务业具备强韧性,Q1GDP低于预期,经济降温

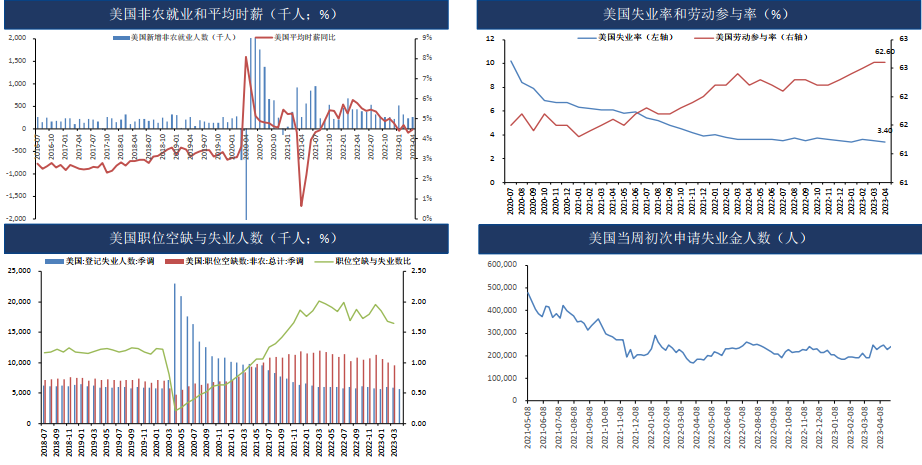

3月职位空缺进一步下滑;但4月非农就业坚挺,失业率保持低位,工资增速具备韧性,减轻当下衰退担忧

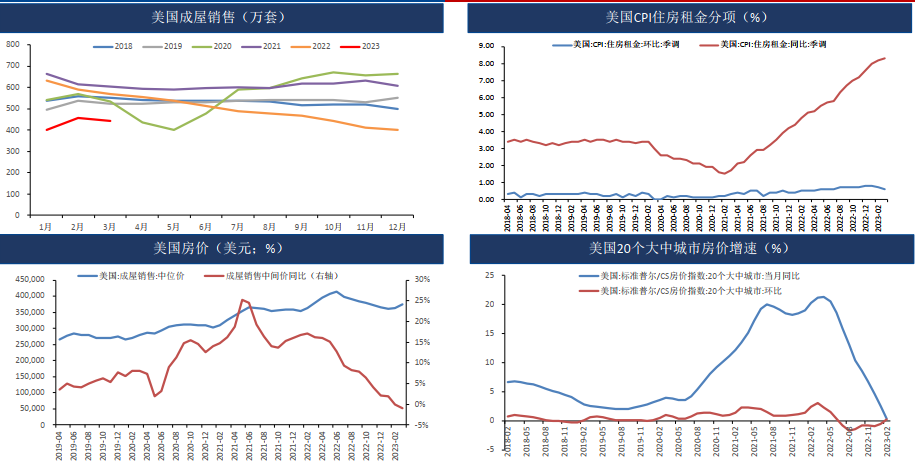

房价继续回落,租金通胀有望在年中迎来拐点

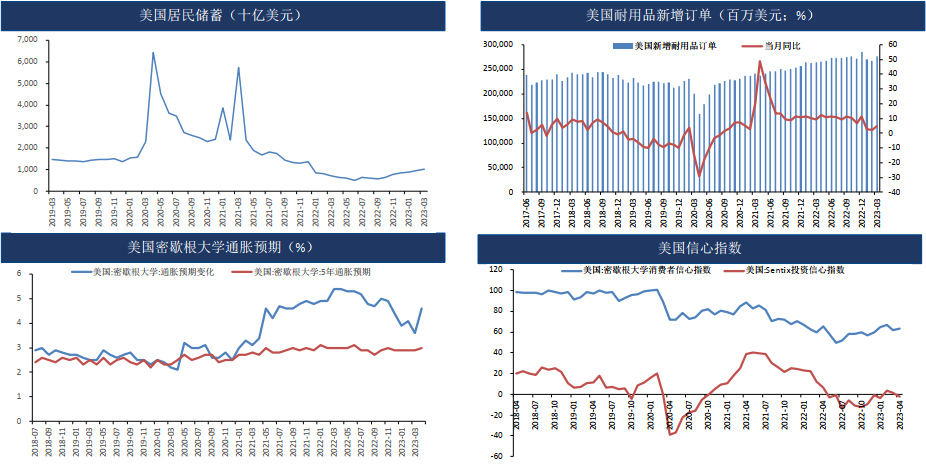

3月居民储蓄继续回升;耐用品订单下滑,消费者信心指数回落

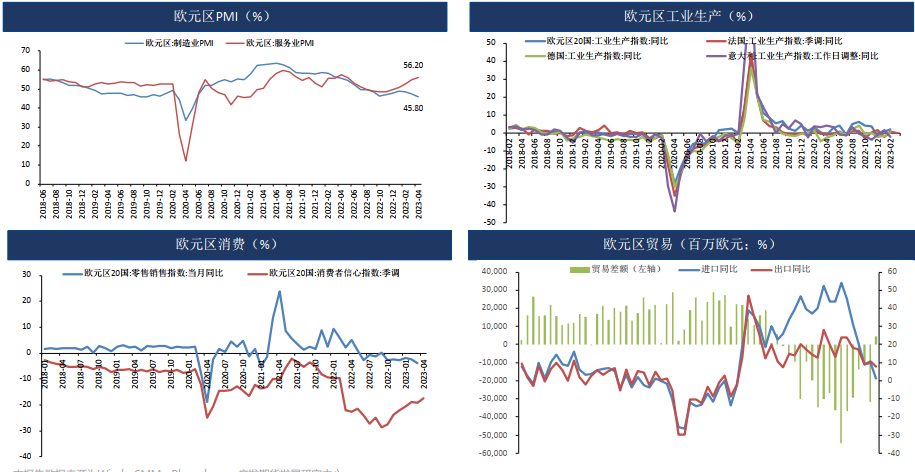

欧元区:修复源于能源补贴、暖冬和财政扩张等,但结构不均衡,服务业强韧性,制造业收缩,未摆脱衰退阴影

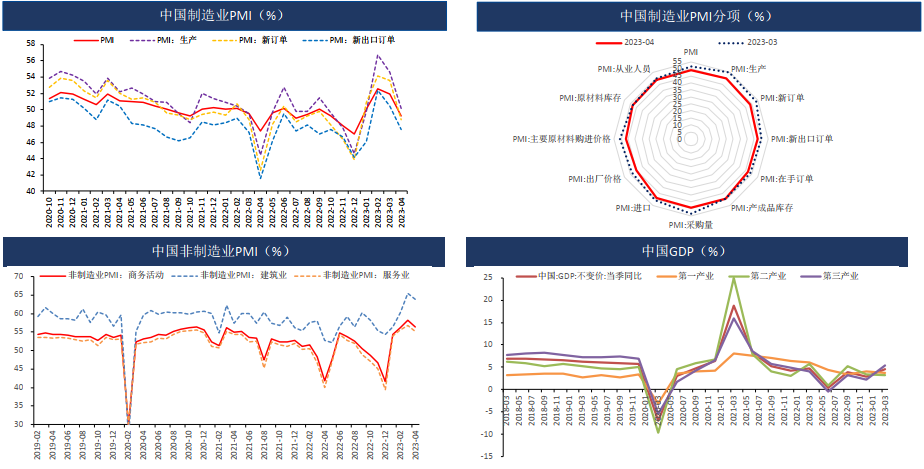

中国:4月PMI低于预期,前期好转多为恢复性,内生动力不强,整体弱修复状态;政治局会议偏中性

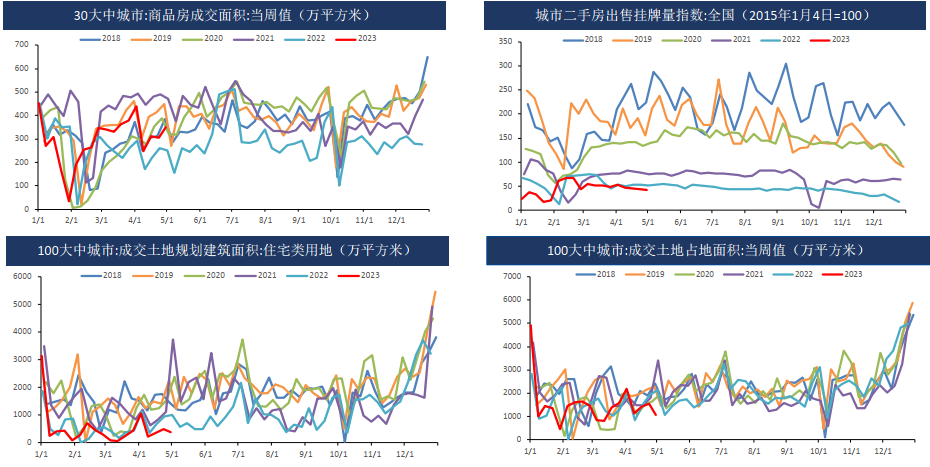

4月首周地产销售高频数据明显回踩,但中下旬企稳回升

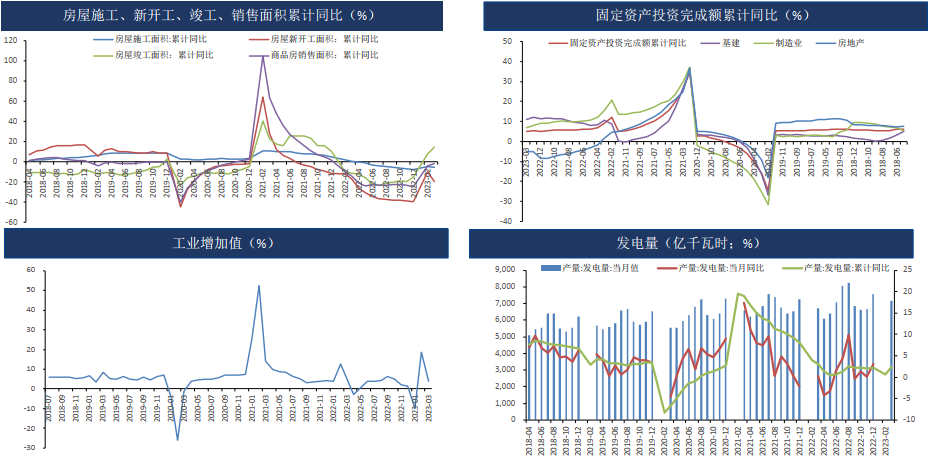

竣工强于新开工,施工和投资同比降幅收窄;基建维持高位,制造业高位回落,工业生产偏弱

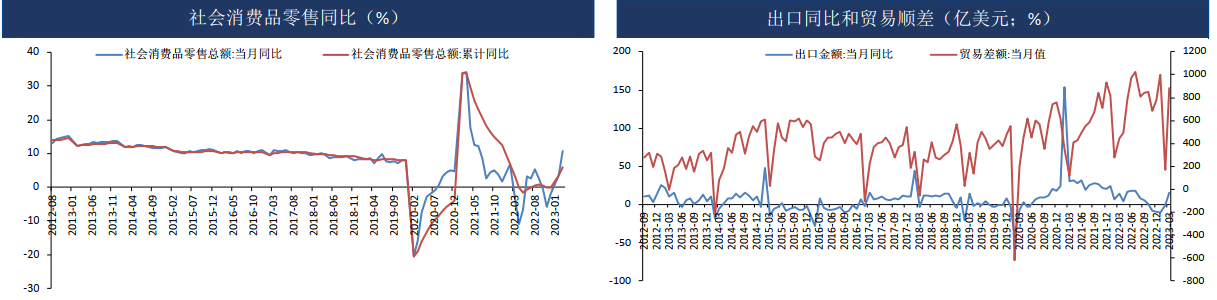

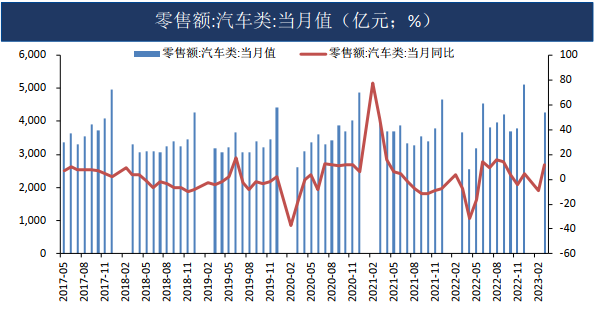

出口、消费表现较预期乐观(含基数效应因素)

据统计局,3月社零增速回升7.1个点至10.6%,高于预期的7.2%左右;但3月社零季调环比为0.15%,弱于疫情前的0.83%,显示3月消费增速提升主要是由于低基数。

据海关总署,1-3月出口金额同比0.5%,进口金额同比-7.1%,累计实现贸易顺差2047亿美元,同比增长33.1%,净出口对GDP的拉动显著。但这种拉动更多来自于进口的减少,反映内需偏弱。

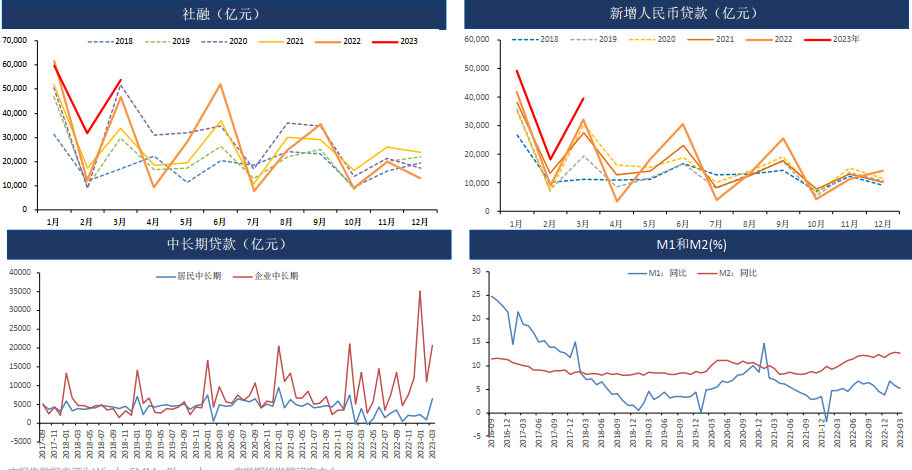

3月信贷继续超预期

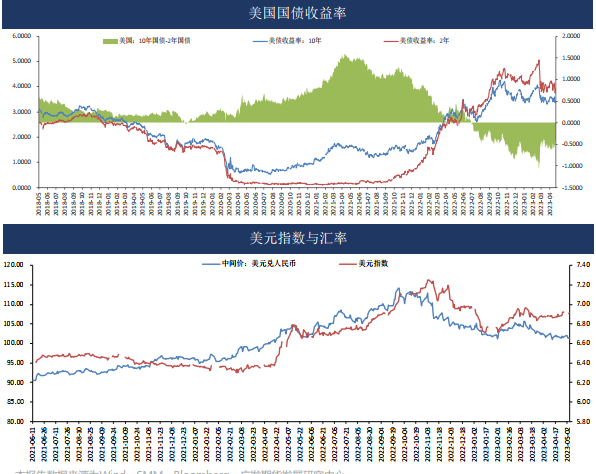

美元指数和美债收益率

美元指数在100——102附近低位徘徊,日内波动幅度加剧。

美债收益率倒挂持续,远期衰退风险犹存。

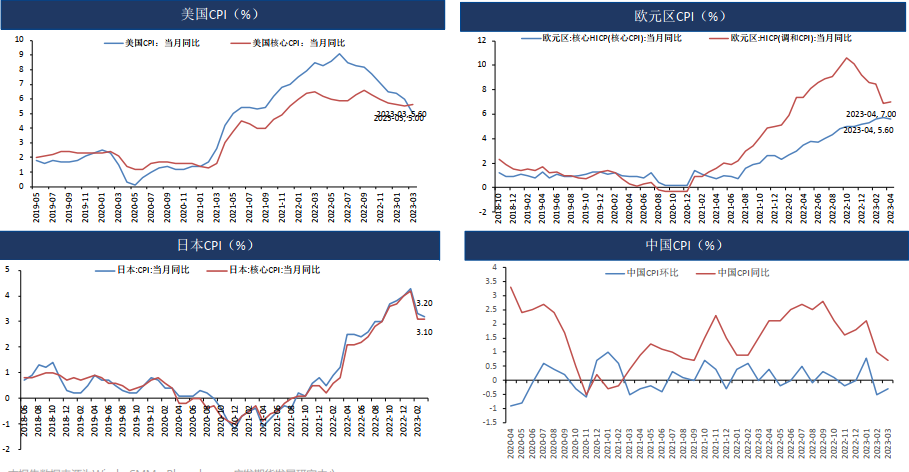

通胀:欧美CPI如期下行,但核心CPI具备韧性;关注下周美国CPI数据

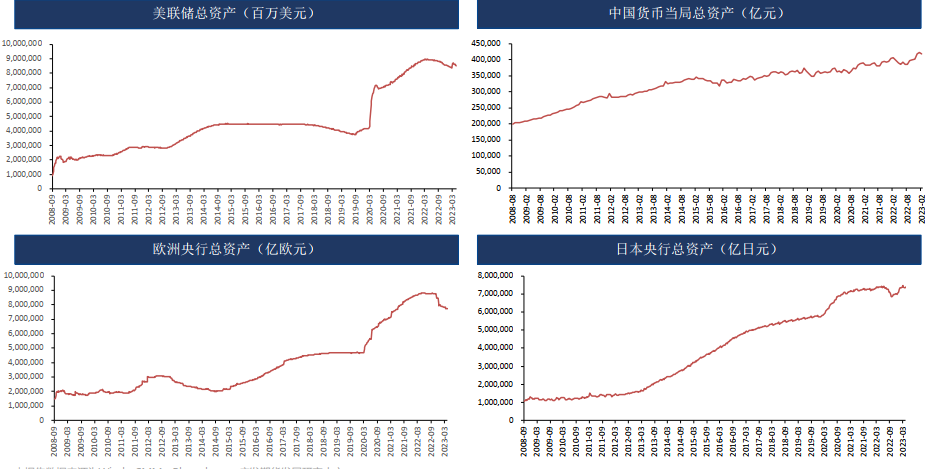

主要央行资产负债表

宏观基本面小结

海外方面:

美联储仍然处在“防风险”和“抗通胀”两难抉择中。美国公布3月CPI同比增长5%,超预期回落,但核心通胀具备韧性。从制造业PMI和Q1GDP,以及职位空缺等数据来看,衰退忧虑升温。但最新非农数据坚挺、失业率继续保持低位,工资增速有韧性,意味着距离衰退尚有一定距离。多经济指标指向劈叉,但整体经济指标较此前降温。另外,持续高利率情况下,金融系统性风险提升,银行风险事件多发。美联储如期加息25个基点至5.00%-5.25%区间,为连续第10次加息,本轮已累计加息500个基点。决议声明删除关于“适宜进一步加息”的措辞,暗示将暂停加息。声明多次重申,将把本轮加息周期以来数次紧缩以及传导机制的滞后性纳入考量,以确定“未来额外的政策紧缩程度”。

欧洲央行发布的欧元区银行贷款状况调查报告指出,银行业第一季度信贷标准收紧程度超过预期,调查显示“贷款动态持续减弱”。预计消费信贷在第二季度将继续紧缩。

国内方面:

4月财新中国制造业PMI录得49.5,低于上月0.5个百分点,时隔两个月再度收缩。受疫情期间积压的需求释放殆尽,叠加此前快速修复带来的高基数影响,4月中国制造业景气度环比收缩。4月底政治局会议偏中性,继续减持“房住不炒”,强调防范金融风险,政策没有强刺激预期。从高频数据来看,4月首周地产销售高频数据明显回踩,但中下旬企稳回升。

下周提示(北京时间):

5.9,中国4月M0、M1、M2和社融相关数据、进出口贸易帐相关数据(待定);

5.10,美国4月CPI和核心CPI;

5.11,美国4月PPI和核心PPI,周申失业金人数;5.12,美国5月密歇根大学消费者信心指数初值等。

【产业基本面】

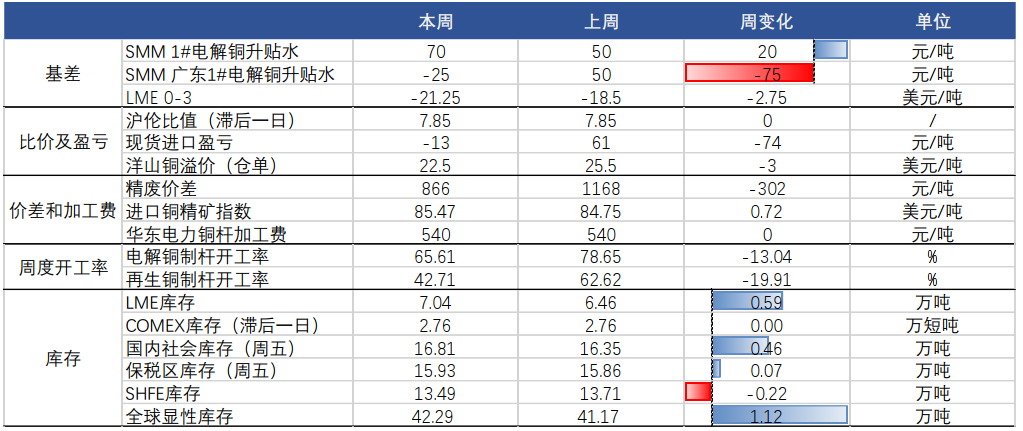

周度数据

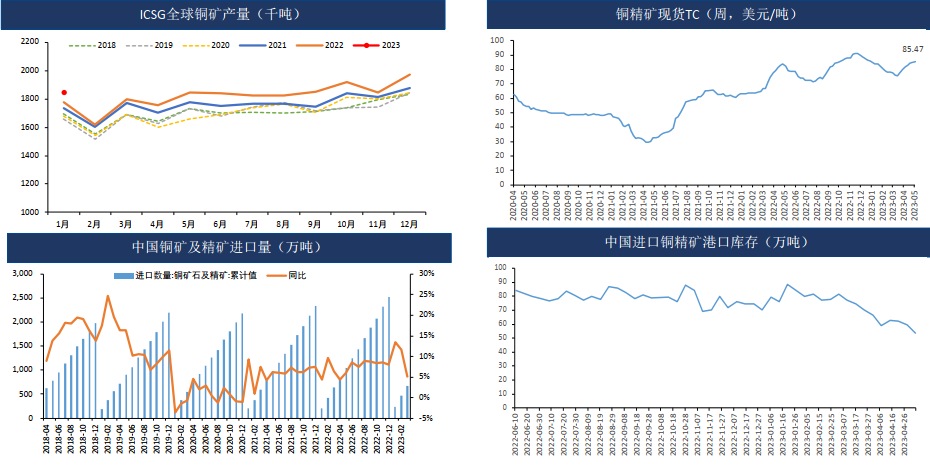

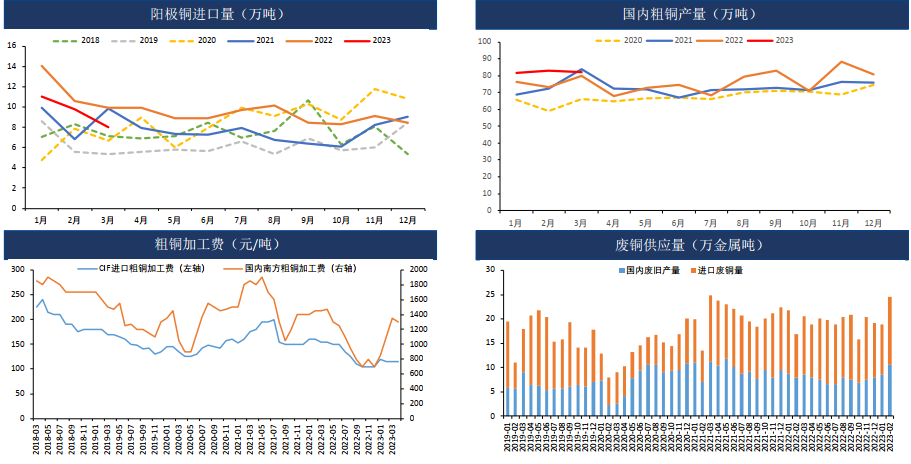

铜精矿进口指数85.47美元/吨,周环比上涨0.72美元/吨

铜价再冲高位,再生铜原料供应边际增加

全球精铜供需

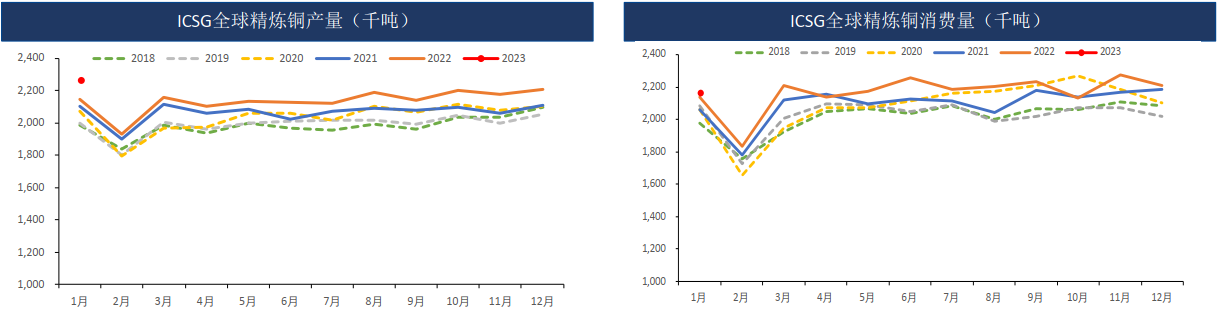

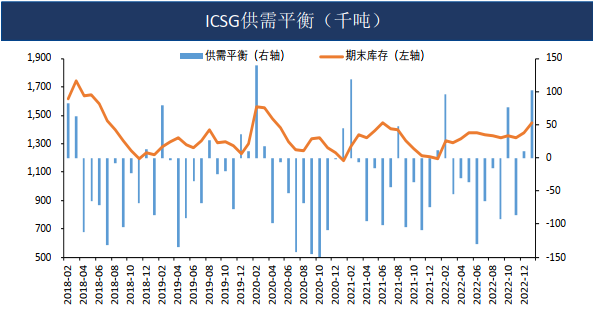

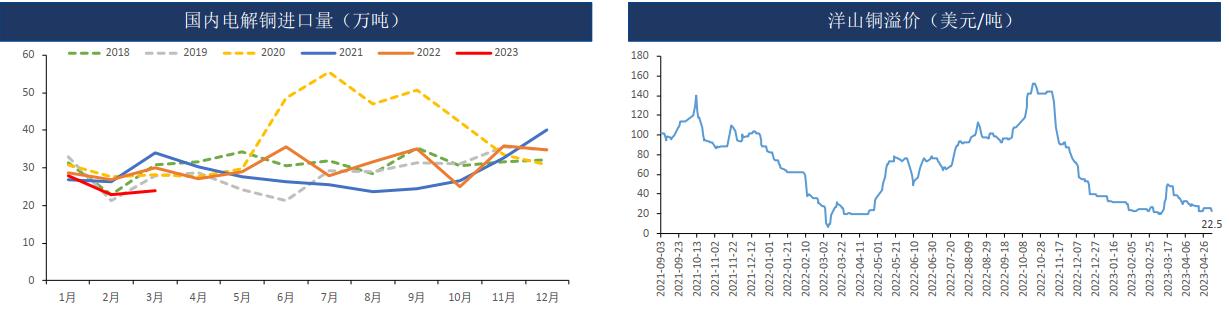

根据ICSG数据,2023年1月全球精炼铜产量226.7万吨,环比增加2.72%,同比增加5.49%;消费量216.4万吨,环比减少1.50%,同比增加1.31%。

1月精铜过剩10.3万吨,期末精铜库存145万吨。

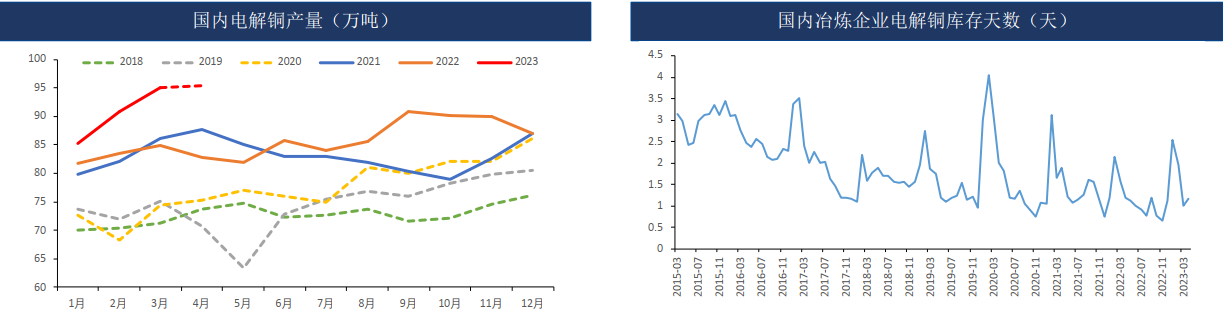

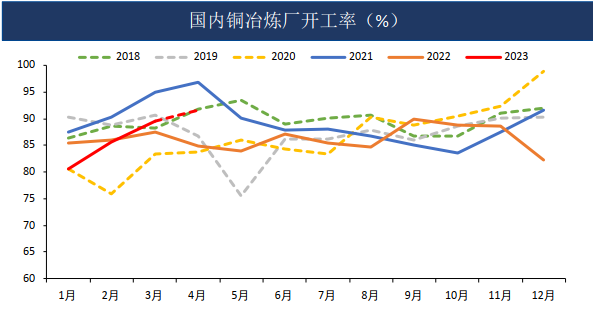

3月中国电解铜产量为95.14万吨,环比上升4.8%,同比增加12.1%;4月预计95.39万吨

据SMM,3月中国电解铜产量为95.14万吨,环比增加4.36万吨,增幅为4.8%,同比增加12.1%,且较预期的94.95万吨多0.19万吨。预计4月中国电解铜产量95.39万吨。

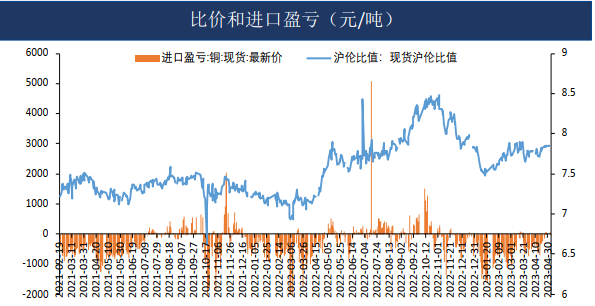

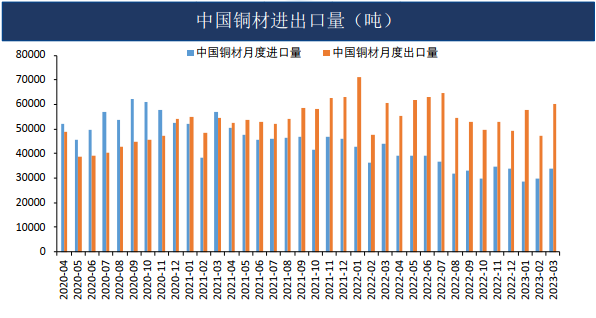

内外比价持续修复,进口窗口打开

截至5月4日,沪伦比值为7.85,内外比价持续修复,进口窗口打开。

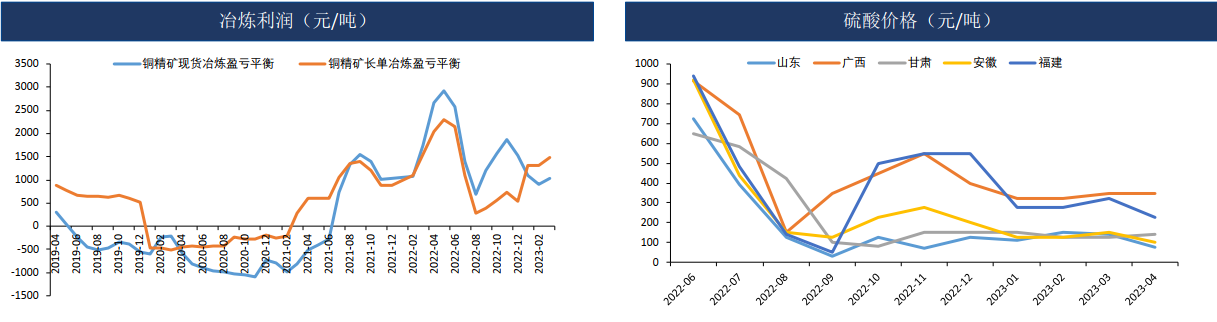

冶炼利润

据SMM,3月铜精矿现货冶炼盈利1036元/吨,月环比增加137元/吨;长单冶炼盈利1492元/吨,月环比增加173元/吨。

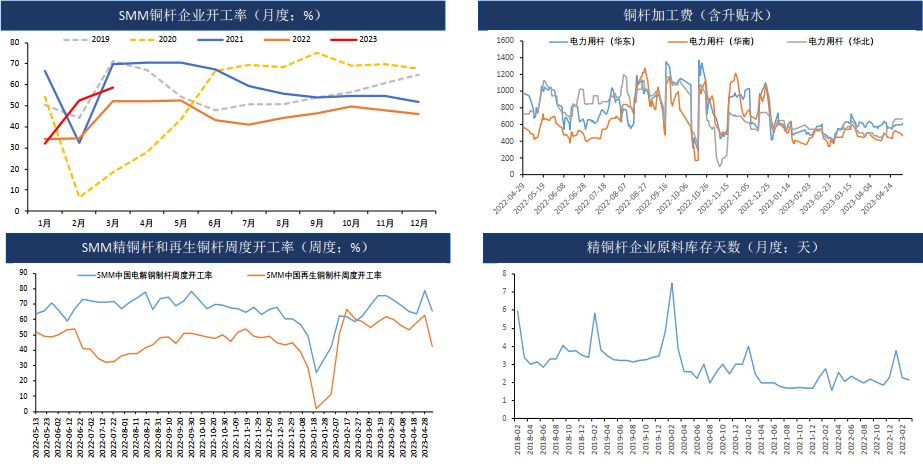

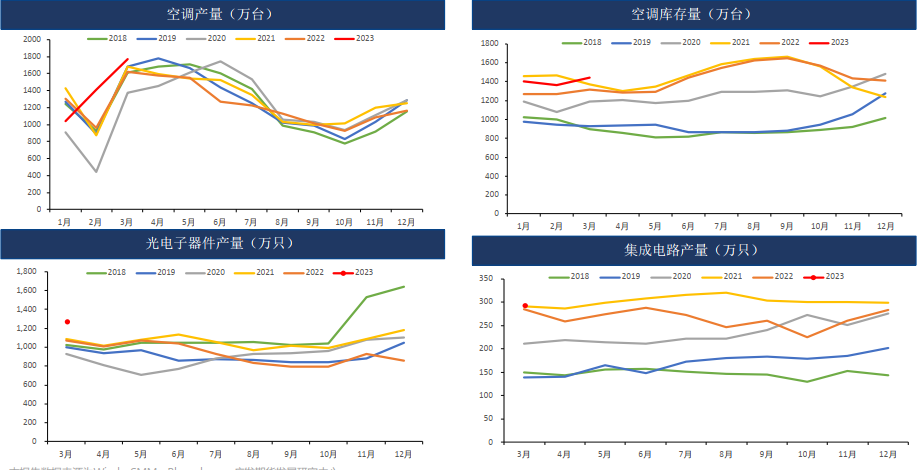

中游加工:铜价高位,抑制加工企业需求

据SMM预估,3月铜材产量为194.5万吨,环比上升11.17%,同比上升2.48%。3月铜材行业整体开工率为76.65%环比上升12.02个百分点,同比上升6.64个百分点。

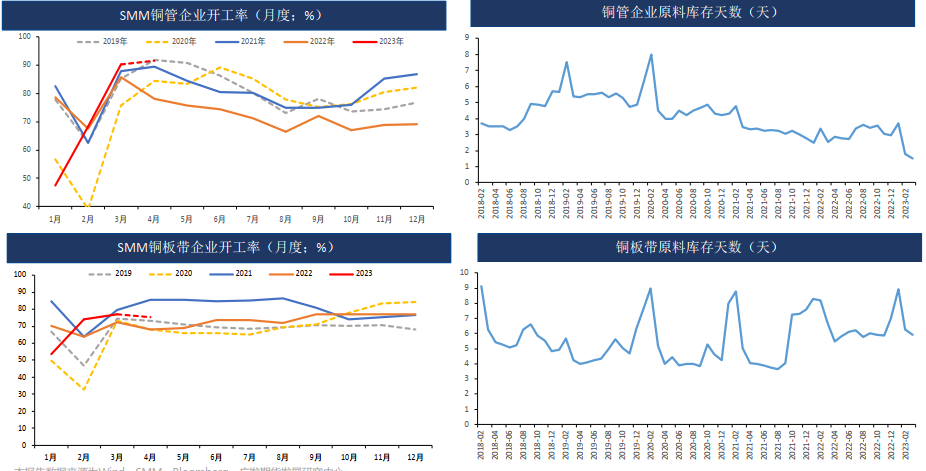

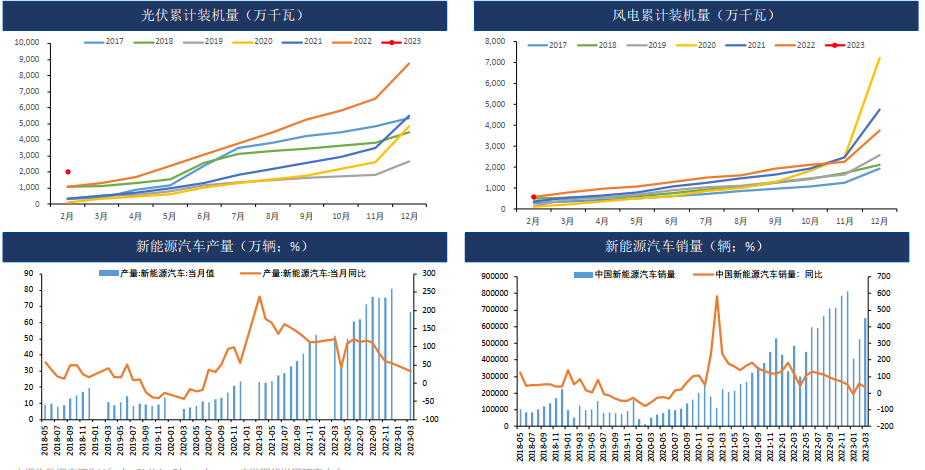

3月份铜材行业整体开工率如期反弹并明显超预期的情况,主要是得益于铜管行业开工率大幅好于预期,且3月铜价一度大幅下降,部分在节前没有补货的企业趁机补货。各行业景气度如下:铜管行业(90.29)>铜板带行业(77)>电解铜杆行业(73.77)。具体来看:得益于家电行业订单量猛增,不少铜管企业都表示订单已经排到5月;铜板带行业的订单属于季节性恢复,仅增加2.83个百分点;电解铜杆行业订单一方面受益于精废价差一度大幅收窄,下游改为采购电解铜杆;另一方面是部分电缆厂和工程项目都趁低价时增加了下单量,使得3月电解铜杆的开工率增幅达到12.54个百分点。

精铜制杆周度开工率65.61%,周环比下降13.04个百分点;再生铜杆42.17%,周环比下滑19.91个百分点

线缆新增订单放缓;铜箔开工率同比偏低

铜管旺季开工率提升;变压电器需求增加,刺激铜板带订单回升

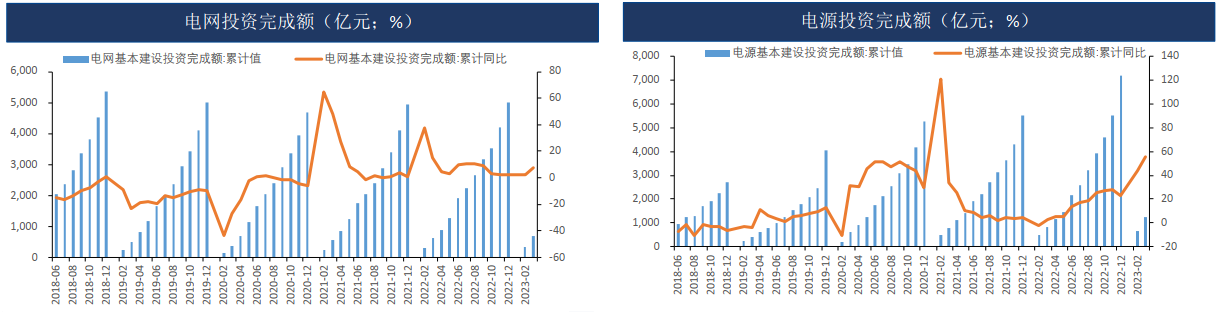

终端需求:2023年3月电网基本建设投资完成额累计668亿元,同比增加7.5%

2023年3月电网基本建设投资完成额累计668亿元,同比增加7.5%;电源基本建设投资完成额1264亿元,同比增加55.2%。

3月下旬配网新增订单偏弱,4月国网交货增量亦有限,而前期企业在手订单基本消耗完毕,新订单增量不足致使线缆行业整体表现平平。另外,二季度是光伏装机的传统淡季,新能源端的消费拉动将转移至陆上分散式+海上漂浮式风电装机量,其中游主机、海缆等环节,有望随装机逐渐放量而需求上升。

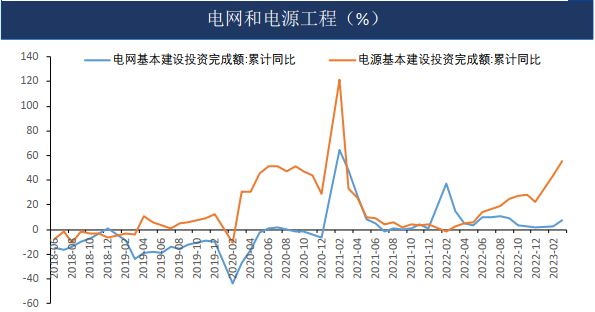

光伏、风电尚可,3月新能源汽车降价促销、产量提升

家电和电子消费边际弱复苏

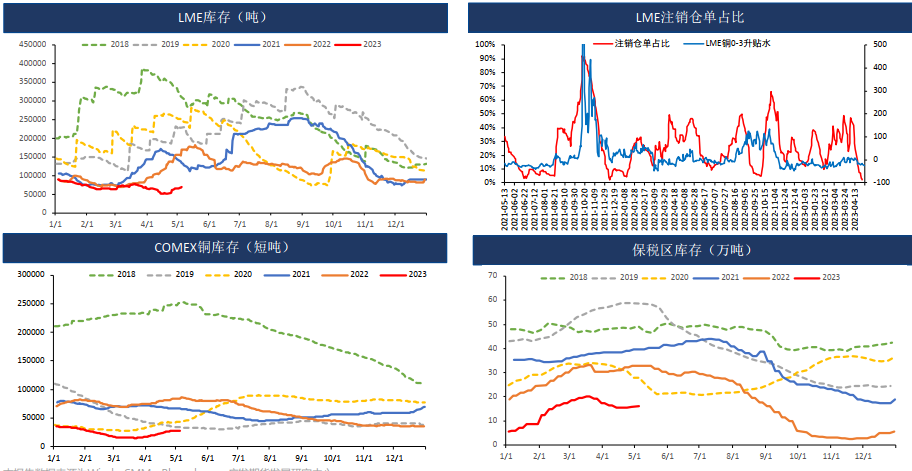

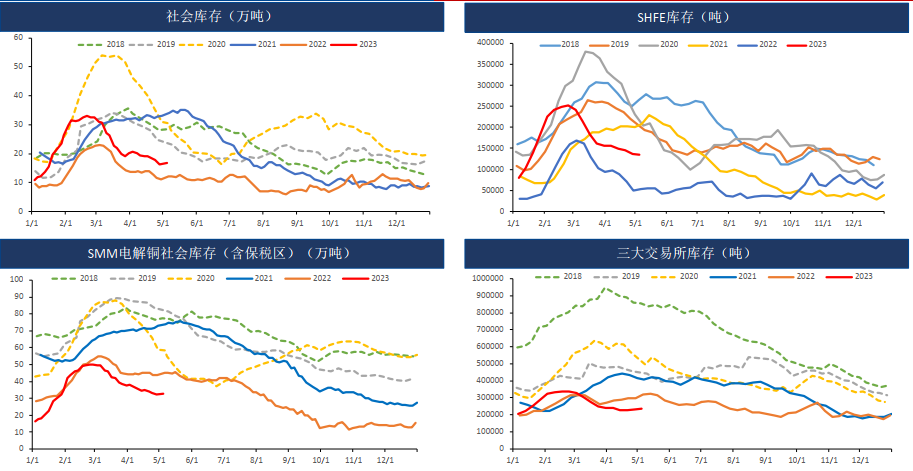

海外库存累升

国内社库小幅垒库

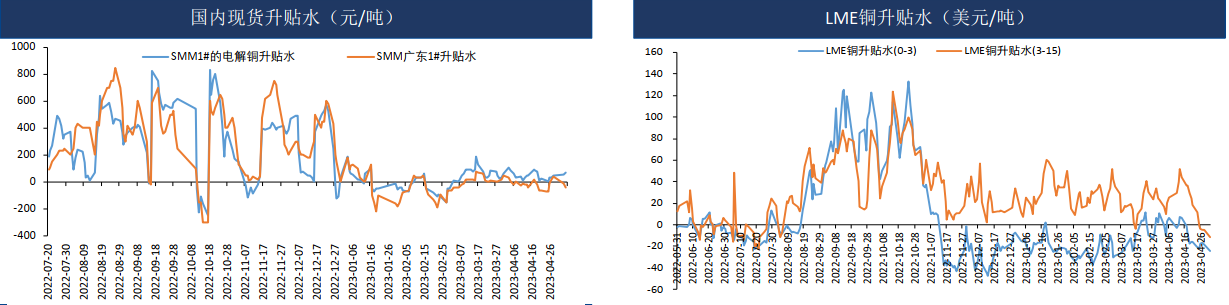

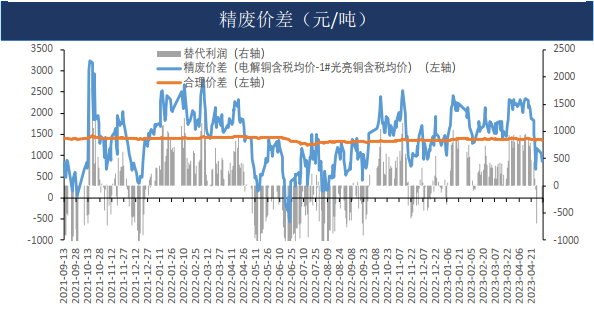

价差:国内现货升水低位震荡,伦铜转贴水结构;精废价差高位回落,有利于精铜消费

5月5日,LME铜0-3升贴水-21.25美元/吨,3-15升贴水-21.75美元/吨。

5月5日,SMM1#电解铜现货升水70元/吨,广东1#电解铜现货贴水40元/吨。

5月5日,精废价差866元/吨。

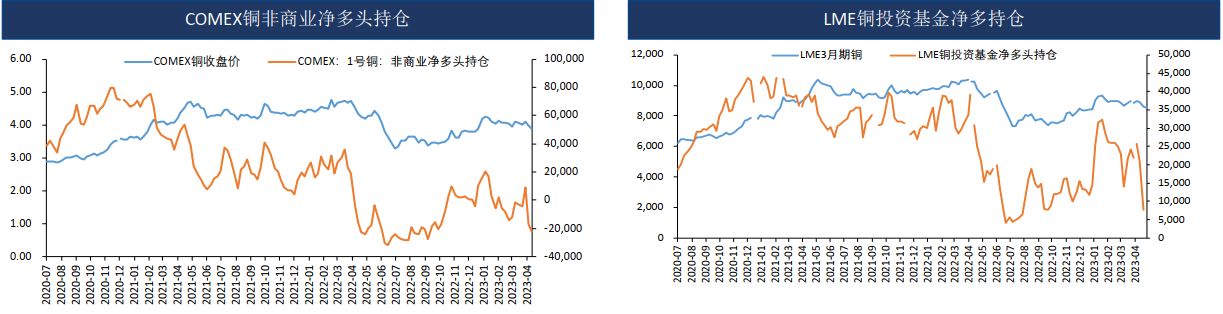

基金持仓

5月2日,COMEX铜非商业净空头持仓21742手。

4月28日,LME铜投资基金净多持仓7622手。

供需平衡

产业基本面小结

供应方面:铜精矿进口指数85.47美元/吨,周环比上涨0.72美元/吨。据SMM,3月中国电解铜产量为95.14万吨,环比增加4.36万吨,增幅为4.8%,同比增加12.1%,且较预期的94.95万吨多0.19万吨。预计4月中国电解铜产量95.39万吨。内外比价修复,进口窗口打开。(偏空)

需求方面:精铜制杆周度开工率65.61%,周环比下降13.04个百分点;再生铜杆42.17%,周环比下滑19.91个百分点。精废价差走弱至866元/吨,有利于精铜消费恢复。四月传统旺季效应平淡,五月步入淡季。线缆企业新增订单明显放缓,家电和电动工具补库表现欠佳,漆包线行业订单下滑。(中性)

库存方面:海外累库,国内延续去库。5月5日SMM境内电解铜社会库存16.81万吨,周环比增加0.46万吨;5月5日保税区库存15.93万吨,周环比增加0.07万吨;5月5日LME铜库存70425吨,周环比增加5875吨;5月4日COMEX铜库存27647吨,周环比持平。(中性)

【总结与展望】

利多因素:

1.美联储加息预期放缓,下半年可能降息,美元指数震荡趋势向下;

2.国内经济边际复苏,居民消费恢复,基建电网对需求拉动明显。

3.铜中下游消费具备韧性,铜价回落后,下游会逢低采买。

利空因素:

1.海外核心通胀顽固,美债长短端利率倒挂,衰退压力犹存;持续高利率影响下,金融系统性风险事件多发。

2.国内4月PMI超预期回落,经济修复内生动力不足;

3.矿端干扰率低于预期,供应重回宽松,国内产量稳步提升,内外比价呈现修复态势,进口窗口打开;

4.传统旺季消费成色不足,下游用料企业对高价资源接受度差,5月步入淡季。

主要逻辑:

美联储如期加息25bp,鲍威尔强调致力于通胀率回落至2%的目标,目前降息不合适。持续高利率抑制经济需求和提升金融系统风险的负面效应显露,前期衰退和避险交易升温。不过,周五公布的非农数据大超预期,又减轻了衰退担忧,有利于资金情绪修复,短期市场预期仍有反复。国内经济弱复苏,4月以来多指标显示恢复速度放缓。产业层面,供需边际走弱,海外库存累升,但铜价回落对中下游需求仍有提振,66000附近买盘较多。整体上,外围风险施压铜价,关注下周美国CPI数据,短线不建议追空,沪铜参考65500——68000元/吨。

免责声明:本报告中的信息均来源于被广发期货有限公司认为可靠的已公开资料,但广发期货对这些信息的准确性及完整性不作任何保证。在任何情况下,报告内容仅供参考,报告中的信息或所表达的意见并不构成所述品种买卖的出价或询价,投资者据此投资,风险自担。本报告的最终所有权归报告的来源机构所有,客户在接收到本报告后,应遵循报告来源机构对报告的版权规定,不得刊载或转发。