行情复盘

5月12日,铜期货主力合约收跌2.61%至64610元/吨。

操作建议

若下游需求向好并不具有持续性,则目前对于铜价则需相对谨慎。

背景分析

国内电解铜产量23.20万吨,环比减少0.20万吨。5月间有部分企业开始检修,其他冶炼企业维持正常生产。五一假期,冶炼企业不停产轮休,不过周内产量还是受到一定影响,因此铜产量小幅减少。预计整个5月产量也会有小幅下降。

风险提示

上个交易日国际铜与伦铜比为6.97,较此前一交易日上涨0.43%。目前现货市场活跃度有限,但同时铜品种整体库存水平仍处低位,并且在5月美联储加息后,市场目前预计此后货币政策将会逐步趋缓。因此在这样的情况下,针对铜品种暂时仍建议需进行积极的买入套保操作。

研报正文

【策略摘要】

近期宏观数据相对偏弱,铜价受到宏观对冲交易的影响呈现下跌。不过在铜价走低之际,下游买兴明显恢复。后市需要重点关注在低铜价的情况下,下游采购积极性能否持续。目前操作而言,对于实体企业来看,可以进行逢低现货采购以及买入套保操作。

【核心观点】

【铜市场分析】

现货情况:

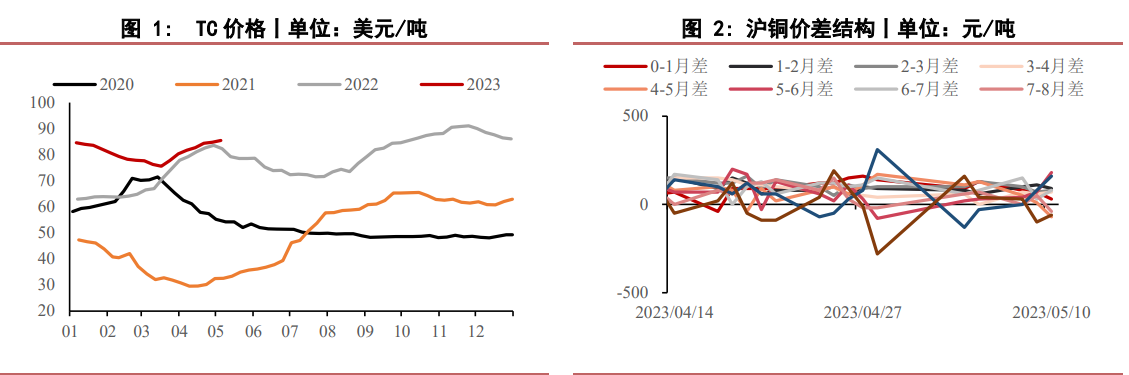

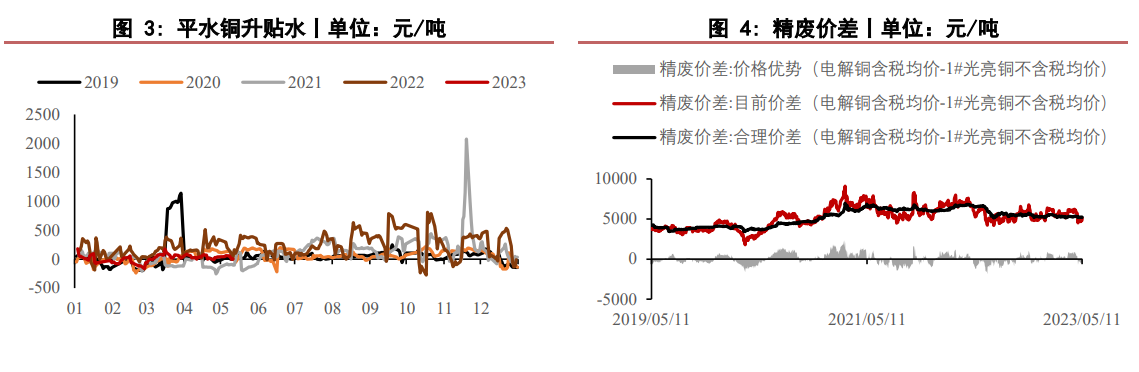

上周现货价格走低吸引下游买兴,且日内湿法铜与非注册铜到货增多,下游采购积极,平水铜成交重心仍维持平水价格,好铜因货源偏紧报价走高。早市,持货商报主流平水铜平水价格,好铜如金川大板、CCC-P等升水60元/吨,湿法铜如ESOX等贴水40——30元/吨,非注册货源贴水80——50元/吨。低价货源成交积极。上午十时后,主流平水铜报价重心上移至升水10元/吨,部分成交。好铜货源难求升水80元/吨附近;湿法铜出货通畅,贴水40元/吨附近。

【观点】

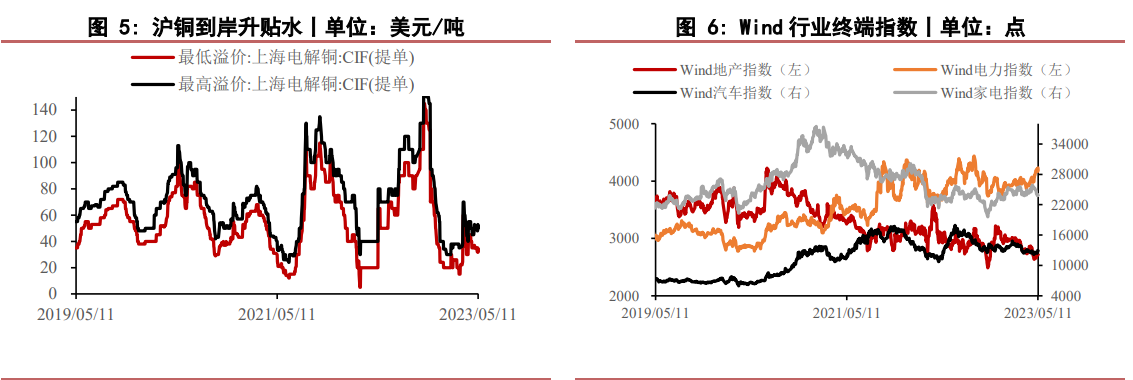

宏观方面,近期国内所公布的经济数据相对较差,4月CPI同比上涨0.1%,环比下降0.1%。PPI同比下降3.6%,环比下降0.5%。这使得市场此前对于通缩发生的担忧再度加剧。而此前相对抗跌的铜价也在此过程中受到打压。目前宏观不安情绪正在宣泄之中,包括铜在内的整体有色板块均处于相对较弱的格局之下。

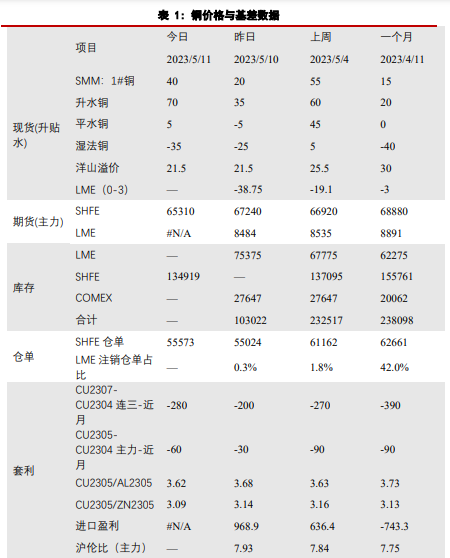

矿端方面,由于上上周仅有2个工作日,TC价格维持相对稳定。市场成交活跃度一般,冶炼厂对5/6月份船期货物的需求继续减弱。尽管现在冶炼厂的原料库存下降,但是并未到紧缺的程度,而且后续大量船只陆续到港补充货源。预计短期内现货TC或将在80美元中位徘徊。此外,目前智利方面宣布将在选举后恢复税制改革谈判以及讨论采矿特许权使用费等方案。若上述方案通过,对于矿端供应而言将会是极大的不确定因素。

冶炼方面,国内电解铜产量23.20万吨,环比减少0.20万吨。5月间有部分企业开始检修,其他冶炼企业维持正常生产。五一假期,冶炼企业不停产轮休,不过周内产量还是受到一定影响,因此铜产量小幅减少。预计整个5月产量也会有小幅下降。

消费方面,昨日公布的4月部分初级加工端企业开工率出现下降,4月份铜管企业开工率为88.78%,环比减少1.52个百分点,而在旺季时段出现环比下降的情况,使得市场对于目前消费的担忧加剧。但另一方面,昨日铜价大幅下跌后,下游拿货积极性回升明显,精铜制杆企业订单明显回升。因此在目前铜价大幅下跌情况下,若下游需求能够被持续激发,则后市展望也不必过分恐慌。但若下游需求向好并不具有持续性,则目前对于铜价则需相对谨慎。

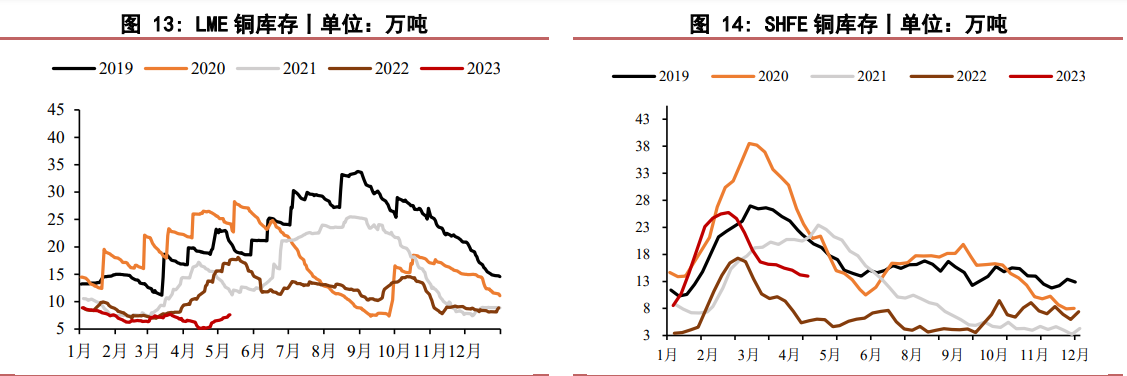

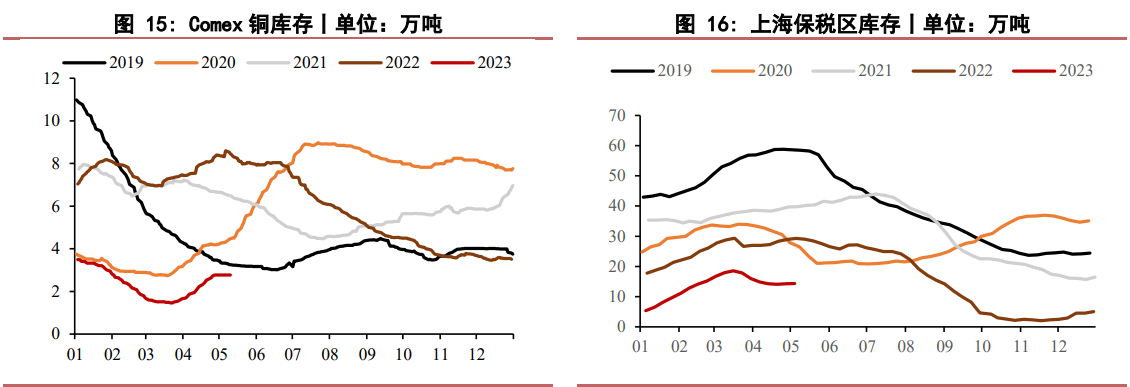

库存方面,上交易日(5月11日)LME库存上涨0.06万吨至7.60万吨。SHFE库存较前一交易日上涨0.05万吨至5.55万吨。

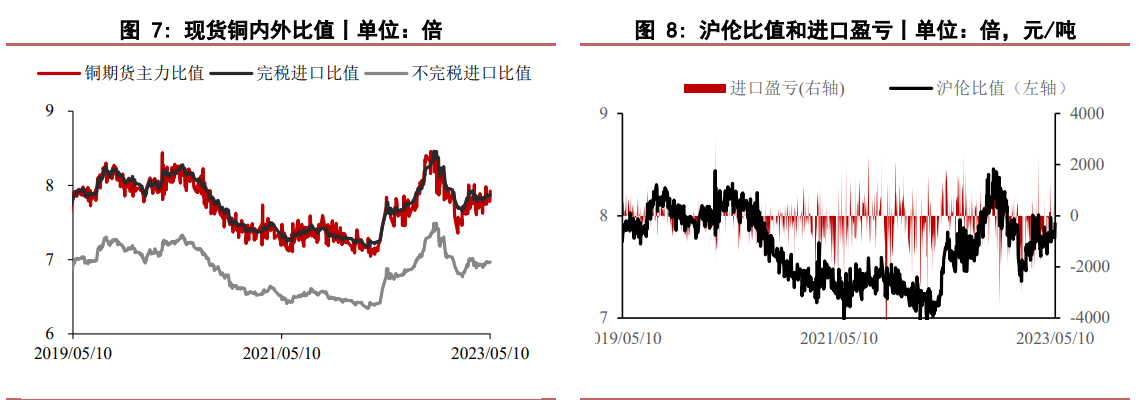

国际铜方面,上个交易日国际铜与伦铜比为6.97,较此前一交易日上涨0.43%。目前现货市场活跃度有限,但同时铜品种整体库存水平仍处低位,并且在5月美联储加息后,市场目前预计此后货币政策将会逐步趋缓。因此在这样的情况下,针对铜品种暂时仍建议需进行积极的买入套保操作。

【策略】

铜:谨慎偏多;

套利:暂缓;

期权:暂缓。

【风险】

海外银行体系负面影响进一步蔓延;

旺季需求无法持续。