行情复盘

5月19日,原油期货主力合约收涨1.93%至523.9元/桶。

操作建议

期货单边暂时观望。

背景分析

需求上,成品油库存录得减少,估算的成品油裂解价差震荡小幅回升,中国需求反弹,国际能源署继续看好全球需求前景,而且5月下旬是美国夏季出行高峰的标志,自从新冠疫情不再是国际关注的突发公共卫生事件后,夏季燃油需求有向好预期。

后市展望

供应端有利好,需求端努力修复中,但宏观层面依然施压,多空因素影响下,油价维持区间震荡行情。美原油主力合约下方70关口有支撑,短期美原油区间参考70-75美元/桶。

研报正文

一、重点资讯

(一)近期重点消息资讯回顾

1.美国总统拜登表示,他仍然相信美国能够避免违约;美国国家安全顾问沙利文表示,在债务上限谈判中,各方仍存在真正的分歧;

2.拜登宣布向乌克兰提供3.75亿美元军事援助;

3.印度计划进口约125万吨(合920万桶)石油以填补石油储备缺口,进口的原油等级和进口的时机仍在讨论当中,目前也尚不清楚印度会从哪里购买原油;

4.美国表示8月将购买300万桶原油以补充战略储备;

5.加拿大艾伯塔省林火持续,致石油日产量减少31.9万桶;

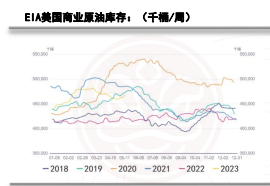

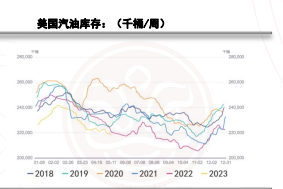

6.美国商业原油库存量4.67624亿桶,比前一周增长504万桶;美国汽油库存总量2.1833亿桶,比前一周下降138.1万桶;馏分油库存量为1.06233亿桶,比前一周增长8万桶。

7.国际能源署将2023年全球石油需求增长预测上调20万桶/日,至220万桶/日。这将使总需求达到每天1.02亿桶,比该机构4月份的预测增加10万桶。国际能源署估计,今年3月中国的原油需求达到创纪录的1,600万桶/日,到2023年,中国将占全球石油需求增长的60%;

8.伊拉克石油部长:伊拉克承诺从今年5月开始自愿减产,减产将持续到2023年底。

在6月4日OPEC+会议之前,伊拉克没有被要求做出任何额外的自愿减产。

(二)下周重点事件关注

1.周一(5月22日),2025年FOMC票委、圣路易斯联储主席布拉德就美国经济和货币政策发表讲话;

2.周二(5月23日),欧元区5月制造业PMI初值;

3.周二(5月23日),美国5月Markit制造业PMI初值;

4.周二(5月23日),NYMEX纽约原油6月期货受移仓换月影响,5月23日2:30完成场内最后交易,凌晨5:00完成电子盘最后交易,请留意交易场所到期换月公告控制风险。此外,部分交易平台美油合约到期时间通常较NYMEX官方提前一天,请多加留意。

5.周三(5月24日),美国至5月19日当周API原油库存(万桶);

6.周三(5月24日),美国至5月19日当周EIA原油库存(万桶);

7.周三(5月24日),美国至5月19日当周EIA战略石油储备库存(万桶);

8.周四(5月25日),美国至5月20日当周初请失业金人数(万人);

9.周四(5月25日),美国至5月19日当周EIA天然气库存(亿立方英尺);

10.周四(5月25日),美联储公布货币政策会议纪要;

11.周五(5月26日),美国4月核心PCE物价指数年率;

12.周五(5月26日),美国5月密歇根大学消费者信心指数终值;

13.周六(5月27日),美国至5月27日当周石油钻井总数(口);

二、原油重点数据追踪

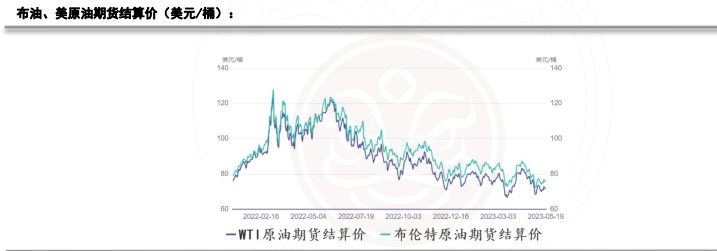

(一)价格回顾:宽幅震荡

上周初请失业金人数意外减少,市场对美联储6月加息预期增加,美元指数走高,叠加美元债务上限谈判不确定性仍存,宏观压力继续施压油价,不过美国、印度表示回补石油储备,全球多地供应紧缩支撑油价,多空因素影响下,油价呈现宽幅波动态势,美原油于70-74美元/桶区间内波动。

截至5月12日当周,美原油库存继续录得超预期增加,整体处于中位水平。

美国成品油汽油库存录得减少。

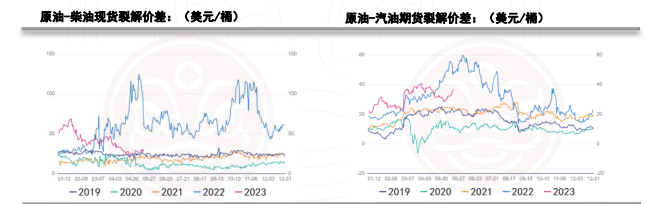

截至5月19日。柴油裂解价差震荡回升,汽油裂解价差偏强运行。

(二)行情展望:区间运行

宏观上,上周美国初请失业金人数大降、美联储偏鹰发言再次激发市场对美国6月加息的预期,而且两党关于美国债务上限谈判仍存不确定性,宏观层面继续令油价承压。地缘政治上,俄乌局势依然胶着,对油价影响有限。

供应上,虽然美原油库存意外录得增加,不过美国、印度表示有计划补充石油储备,加上产油国额外减产继续推进,俄罗斯等国减产立场坚定,供应趋紧为油价带来支撑。

需求上,成品油库存录得减少,估算的成品油裂解价差震荡小幅回升,中国需求反弹,国际能源署继续看好全球需求前景,而且5月下旬是美国夏季出行高峰的标志,自从新冠疫情不再是国际关注的突发公共卫生事件后,夏季燃油需求有向好预期。

后市展望:

供应端有利好,需求端努力修复中,但宏观层面依然施压,多空因素影响下,油价维持区间震荡行情。美原油主力合约下方70关口有支撑,短期美原油区间参考70-75美元/桶。

策略:

国内原油期货价格跟随外盘原油波动,主力合约上方面临前期缺口510-525缺口压力,下方480-490元/桶附近有支撑,期货单边暂时观望,期权此前的480、485卖出看跌期权继续持有,注意风险控制。

三、聚酯重点数据追踪

(一)聚酯:开工继续上升,产销小幅回升但依旧不足

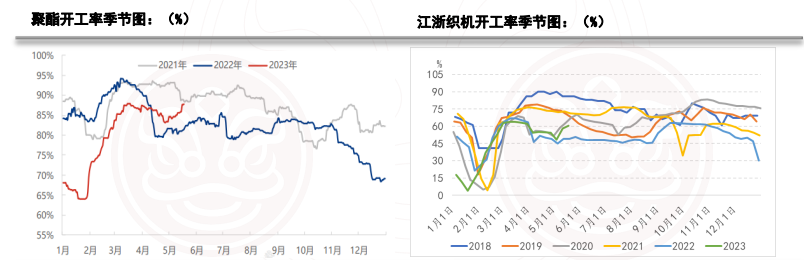

1.聚酯和织机开工环比回升。根据隆众和卓创数据显示,截至5月19日,聚酯开工率报86.639%,环比上升1.73%。江浙地区织机开工环比上周上升近1.2%至62.73%。

2.聚酯产销依然平淡。5月19日,涤纶长丝产销环比小幅回升8%至52%,涤纶短纤的产销环比上升71%至165%,聚酯切片产销环比回落32%至62%。

(二)聚酯:库存继续去库

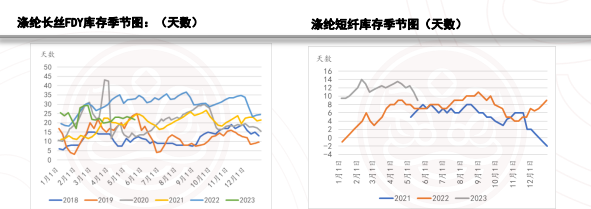

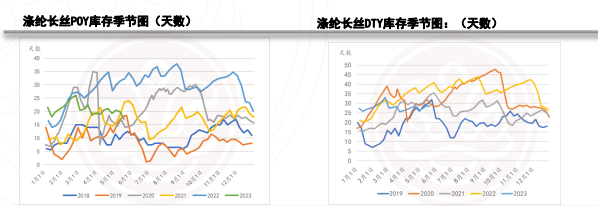

阶段性促销,刚需备货尚存。截至5月19日,下游聚酯产品库存均有去库。涤纶短纤库存下跌1.86天至6.08天;涤纶长丝FDY减少0.9至21.7天;涤纶长丝DTY增加0.3至28.9天;涤纶长丝POY库存减少2.7天至17.1天。

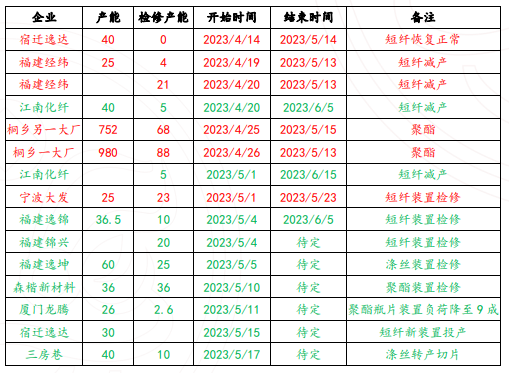

(三)聚酯:检修装置有重启,开工率回升,但纺织企业订单天数依然偏少且仍有不少装置处于检修状态

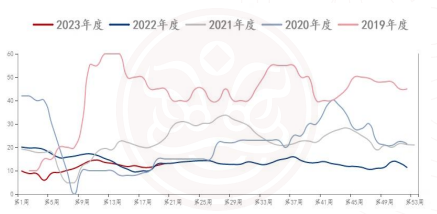

截至5月19日,我国纺织企业订单天数(周度统计)报13.07天,环比增加0.78天,但依然处于低位水平。

截至5月18日,有4套聚酯装置负荷提升或者重启,1套聚酯装置转产。

四、PTA重点数据追踪

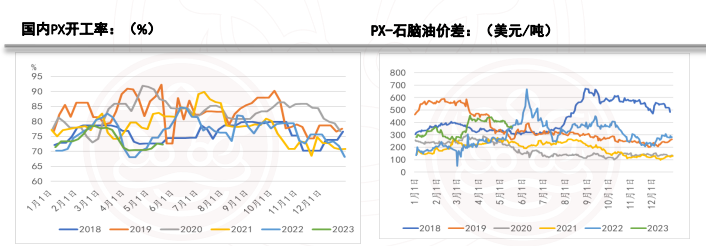

(一)原料端PX:PX价格延续下滑

1.PX价格走势下跌,主要受到原油价格影响,以及其下游PTA现货偏多,终端表现一般。截至5月17日,亚洲PX市场均价在977元/吨CFR中国、954美元/吨FOB韩国,环比下跌45.33美元/吨,跌幅分别为4.64%和4.75%。

2.周洛阳石化检修,福佳负荷降低。截至5月19日,国内PX开工率报72.2%,环比回落0.5%,国内PX产量为58.51万吨,较上周减少0.53%,下周暂无装置变动。

3.短期来看,成本端原油价格不具备深跌条件,宽幅波动为主,对PX价格支撑仍存,PX-石脑油价震荡下滑,下游终端消费表现仍一般,PX价格或维持偏弱,运行区间关注930-990元/吨运行。

(二)PTA价格回顾:PTA期现价格先跌后回升

1.原油价格震荡运行,PX价格下滑,PTA成本端支撑波动大,加上PTA自身供应充足,现货流通增多,价格下跌,不过在聚酯产销小幅回升以及有装置检修的利好支持下,价格回升。

截至5月18日当周,PTA现货均价报5537元/吨,环比上一周下跌341元/吨。期货方面,反弹修复,截至5月19日,主力合约收于5392元/吨,环比上周回升148元/吨,跌幅2.82%。

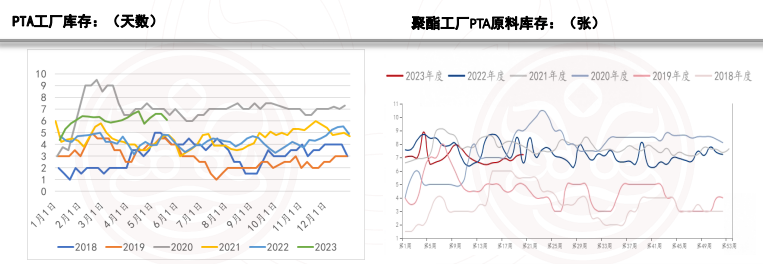

(二)PTA供应端:开工回升,现货流通充足

2.PTA开工率5月18日报79.22%,前值77.72%,环比上升。估算的PTA现货加工费下滑,5月18日报532元/吨,环比上周下跌128元/吨。

3.按目前检修计划来看,下周关注恒力4#220万吨装置、百宏250万吨装置是否按计划检修,已减停装置或延续检修关注蓬威石化90万吨PTA装置是否出优等品。

(三)PTA库存:工厂库存小幅消化,但聚酯厂和社会库存依然积累

1.随着市场价格下跌,带动下游补货,但是缺乏持续性,库存小幅消化。PTA工厂库存环比回落0.52天至6.09天,但仍处于近年高位。而聚酯工厂PTA原料环比上周增加0.7天,报7.21天。截至5月19日当周,PTA社会库存量约在292.39万吨,环比增加9.92万吨。

2.仓单数量方面,截止5月19日PTA仓单报39126张,环比增加6880张。

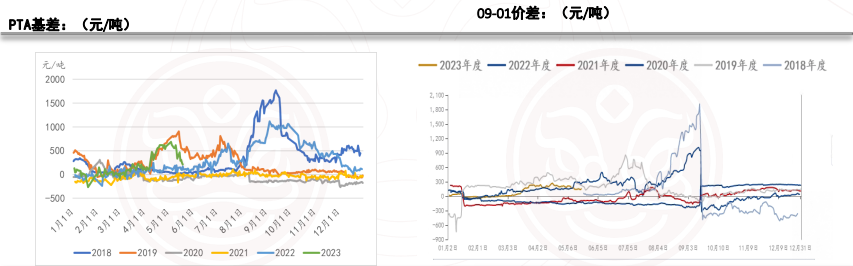

(四)PTA基差:基差走弱,09-01月间套利暂时观望

1.现货充裕,下游刚需,基差持续下滑,截至5月19日,PTA基差报210/吨,环比前一周大幅走弱128元/吨。

2.09-01价差报160元/吨,环比小幅扩大12元/吨,月间价差套利机会暂时观望。

(五)观点小结:震荡运行

原油价格在宏观压力和供应趋紧预期震荡运行,PX价格偏弱,成本端整体对PTA支撑减弱效应缓和,但波动依然较大。

供应上,近日开工率回升,现货流通增加,供应偏宽松,关注恒力4#220万吨装置、百宏250万吨装置是否按计划检修。

需求上,开工小幅回升,聚酯产品库存继续消化,但聚酯企业终端订单依然偏少,产销表现依然平淡,仍有较多聚酯工厂处于检修状态。

PTA工厂库存微幅减少,但聚酯工厂原料库存和社会库存依然积累。

后市展望:

综上,成本端支撑波动大,供应充足,下游终端消费仍有待跟进,整体边际有改善,但缺乏利好推动下,短期PTA期货或承压震荡运行,关注盘面资金力量的变化。

策略:

盘面上,主力合约承压于前期缺口5500-5530附近,5250-5300附近有支撑,建议期货单边暂时观望,期权考虑5300附近卖出看跌期权,09-01月间价差暂时观望。

风险与关注:油价波动、PTA装置运行状态、下游产销表现及库存变化等。

五、乙二醇重点数据追踪

(一)成本端、原料端:整体对乙二醇价格推动不足

原油供应端利好令油价有支撑,但宏观环境导致油价运行承压,外盘原油价格宽幅波动,趋势性不强。煤炭终端库存高位,整体需求无较大提升,价格平稳偏弱,成本端整体对乙二醇价格推动不足。

截至5月19日,石脑油587.5美元/吨,环比回落1.5美元/吨,乙烯价格环比下跌5至866美元/吨。动力煤价格环比下跌3至758元/吨,褐煤(内蒙古)维持于498元/吨。

(二)价格回顾:现货价格回升,期货价格震荡

1.原油价格波动,在多套装置集中检修下,国内乙二醇供应减少,加上聚酯装置有重启,乙二醇自身基本面有改善。截至5月18日,张家港乙二醇现货价格周均价报4232元/吨,环比上升68元/吨,涨幅1.65%。

期货方面,乙二醇区间震荡,主力合约收于4268元/吨,环比上周跌123元/吨,涨幅2.8%。

2.截至5月19日当周,国内乙二醇综合开工率为44.93%,环比下跌2.43%。其中乙烯制乙二醇开工率近下滑1.8%至55.18%附近;非乙烯制乙二醇开工环比下降1.5%至36.5%附近。

(二)供应端:供应压力减量陆续兑现

1.截至5月18日,国内乙二醇华东总到港量预计在18.4万吨,较上周增加明显,不过5月18日至5月24日,华东主港总到港量预计在11.5万吨,环比减少3.26万吨。

2.近期乙二醇有装置检修(见右表),近期乙二醇装置检修陆续兑现,但是前期停车装置陆续回归,乙二醇供应端减量边际减弱。

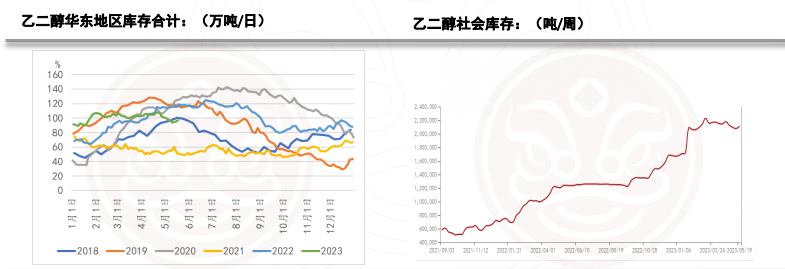

(三)库存:录得回升

1.近期港口到港恢复,港口提货减少,周内库存有所增加,截至5月19日,华东主港地区MEG港口库存总量97.02吨,环比上周增加近2万吨。社会库存报210.99万吨,环比增加3.14万吨。

2.仓单方面,截至5月19日报12161张,环比增加1350张。

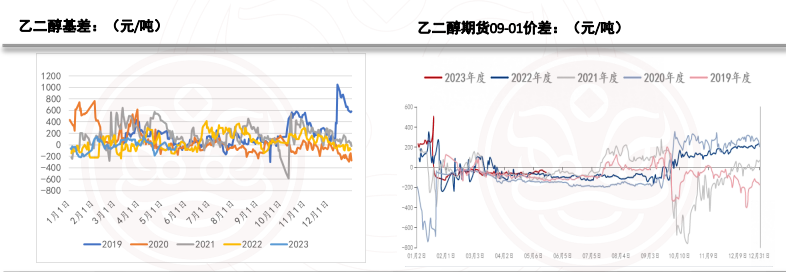

(四)基差走强,09-01月间价差变化不大

1.随着国内乙二醇开工降低、基差走强,5月19日乙二醇基差报-27,前值-85,环比走强58元/吨。

2.月间价差方面,截至5月19日,09-01价差报-52,环比走弱18元/吨,乙二醇月间价差机会暂时观望。

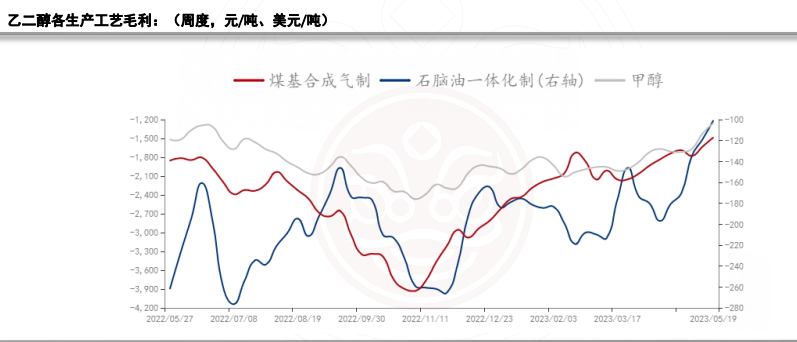

(五)乙二醇各生产线路毛利情况:各工艺利润水平上涨

近期各生产工艺利润回升,其中一体化毛利涨幅最大,煤制利润涨幅最小。一体化毛利涨13.8美元/吨至105美元/吨,煤制毛利涨173元/吨至-1498元/吨,MTO毛利涨176元/吨至-1298元/吨。

(六)观点小结:区间震荡

成本端方面,原油供应端为价格提供利好支撑,但是宏观层面令油价承压,煤炭市场需求无较大提升,价格维持弱稳运行,成本端整体对乙二醇支撑推动力不足。

供应上,国内乙二醇装置开工下滑,进口量暂无明显增加,但装置检修利好逐步兑现,前期停车装置陆续回归,库存小幅积累,供应减量边际减弱。需求上,聚酯产品库存回落,但是聚酯企业终端订单依然偏少,产销表现依然平淡。

后市展望:

综上,成本端推动有限,供应端减量逐步兑现,需求端小幅修复但仍有待跟进,乙二醇供需结构有改善,但随着各生产工艺利润修复,开工回升预期下,供应端利好逐步被削弱,短期难以形成多头趋势。

策略:

缺乏进一步利好推动下,乙二醇主力合约或维持区间震荡,区间参考4200-4400元/吨附近,期货单边暂时观望或区间交易,期权此前卖出宽跨式策略(卖出看跌期权4200和卖出看涨期权4400)继续持有,注意风险控制。

风险与关注:油价波动、乙二醇装置开工及运行情况、下游产销及库存表现等。