主力持仓

据统计铜期货主力持仓呈现多空双增局面。

操作建议

逢反弹少量试空。

现货市场

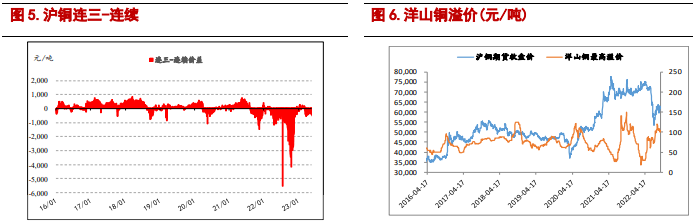

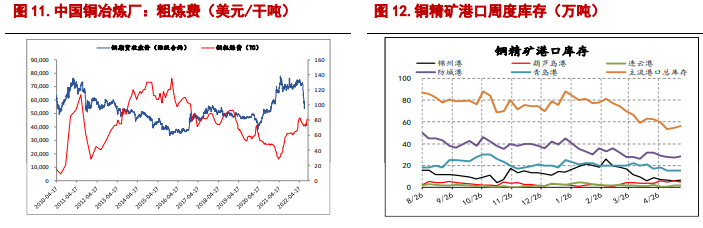

上周精废铜价差一度回落至202.5元/吨,倒挂现象严重,下游转向精铜消费,原生铜杆开工率环比上涨4.33个百分点。但后半周精废铜价差走扩,废铜持货商放货,精铜消费预计环比相对走弱。

后市展望

欧洲5月制造业PMI更是录得44.6的新低,海外经济表现弱于预期。总体来看,当前海外经济面临较大的不确定性,市场悲观情绪浓烈。

研报正文

相关资讯:

1.据消息:美国5月Markit制造业PMI初值公布48.5,前值50.2,预期50。

2.据消息:美国4月新屋销售总数年化(万户)公布68.3,前值68.3,预期66.5,修正65.6(前值)。

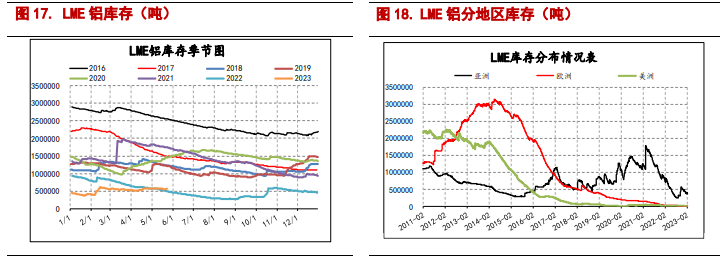

3.据消息:外电5月23日消息,周二公布的数据显示,伦敦金属交易所(LME)位于韩国光阳的铝库存周二跳升逾2万吨,近几个月这个点的库存大幅增加。数据显示,光阳经LME认证的库存周二激增22,325吨,令LME总库存达到575,875吨。

4.据消息:欧元区5月制造业PMI初值录得44.6,为2020年5月以来新低。

5.据消息:据报道,当地时间5月23日,美国共和党和白宫代表就债务上限问题恢复谈判。共和党谈判代表当天对记者表示,由于在支出问题上存在分歧,目前谈判进展并不顺利,白宫需要意识到他们必须同意削减开支,否则就无法达成任何协议。

铜:

核心逻辑:

债务上限会议结果未定,情绪谨慎,预计铜价震荡偏弱。

盘面情况:

昨日板块普跌,当前宏观谨慎,消费不佳,上行动能严重不足。美国债务上限会议的推进并不顺利,昨日白宫代表拒绝就债务上限会议的相关情况发表评论,而美国财政部对即将违约的情况严阵以待,正在要求其他联邦机构就未来几天的预计收付款情况提供更清晰的信息并加强沟通,以便更准确地预测在联邦举债上限不提高的情况下,政府何时会出现现金短缺,市场情绪明显紧张。

同时,昨日美国公布制造业PMI数据48.5,低于荣枯线,也远低于预期,欧洲5月制造业PMI更是录得44.6的新低,海外经济表现弱于预期。总体来看,当前海外经济面临较大的不确定性,市场悲观情绪浓烈。

供应稳步投放:

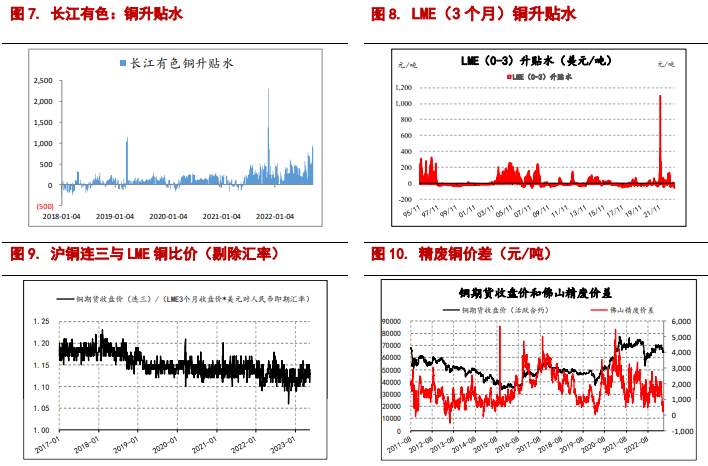

加工费持续升至89美元/干吨,4月份冶炼厂开工率91.55%,环比上涨1.93个百分点,同比上涨6.73个百分点。

精铜消费预计略有回落:

上周精废铜价差一度回落至202.5元/吨,倒挂现象严重,下游转向精铜消费,原生铜杆开工率环比上涨4.33个百分点。但后半周精废铜价差走扩,废铜持货商放货,精铜消费预计环比相对走弱。

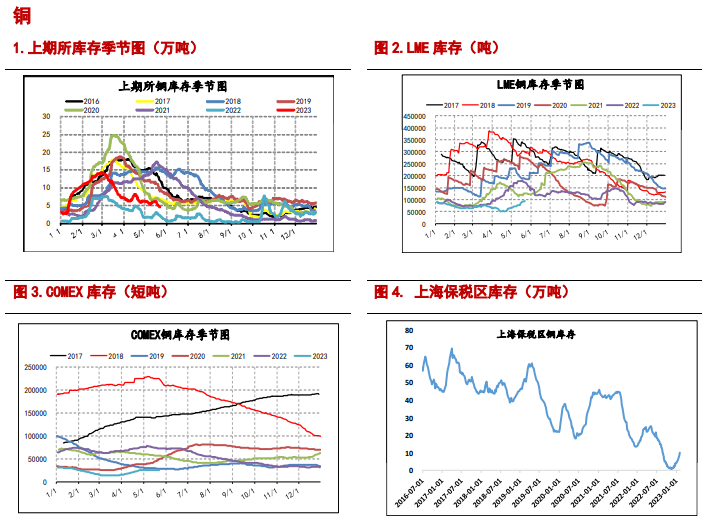

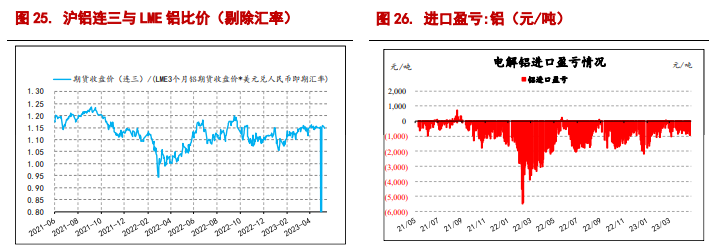

库存内降外增,消费内外劈叉明显,LME3个月升贴水深度贴水,海外贸易商将货拉去交易所交割,海外新加坡、鹿特丹等仓库库存累库明显,外盘更加疲软。

策略建议:逢反弹少量试空

关注点:消费转淡;美国经济

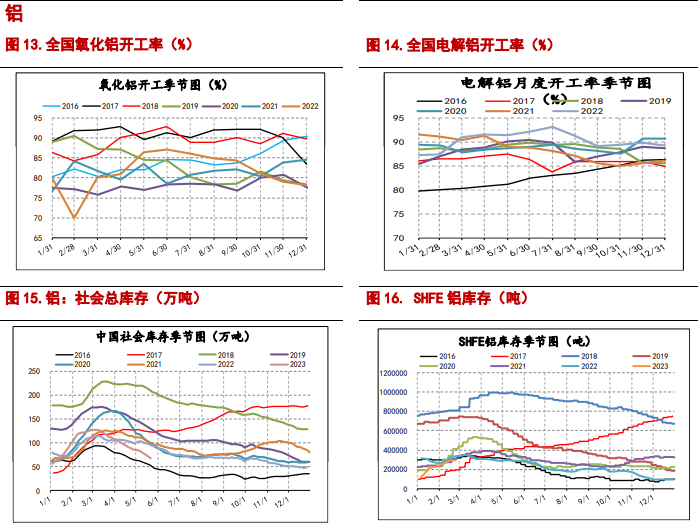

铝:

核心逻辑:

宏观不确定性+供多需少,预计电解铝震荡偏弱运行,波动加剧。

盘面情况:

铝价在18000元/吨附近弱势运行,主因宏观与供需皆疲软,等待拐点到来。

美国债务上限会议的推进并不顺利,昨日白宫代表拒绝就债务上限会议的相关情况发表评论,而美国财政部对即将违约的情况严阵以待,正在要求其他联邦机构就未来几天的预计收付款情况提供更清晰的信息并加强沟通,以便更准确地预测在联邦举债上限不提高的情况下,政府何时会出现现金短缺,市场情绪明显紧张。

同时,昨日美国公布制造业PMI数据48.5,低于荣枯线,也远低于预期,欧洲5月制造业PMI更是录得44.6的新低,海外经济表现弱于预期。总体来看,当前海外经济面临较大的不确定性,市场悲观情绪浓烈。

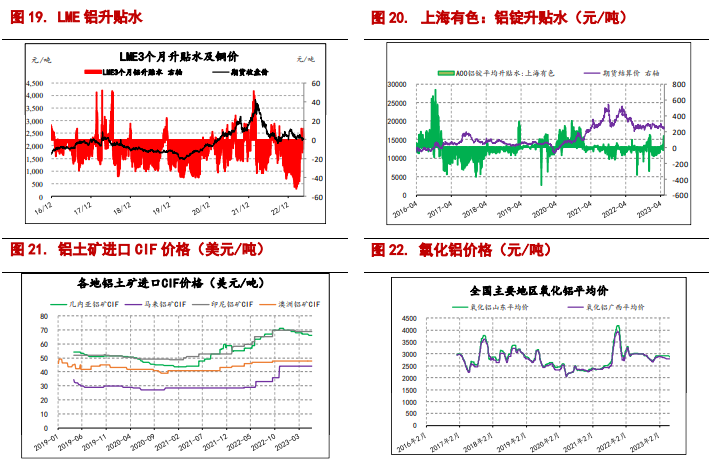

近日位于韩国光阳的LME仓库铝库存激增,可能与LME铝贴水有关,现货商将货物拉去交易所交割,可能进一步打压铝价。

云南地区开始降雨,考虑到铝厂利润可观,水电压力减缓后,云南地区后续存在复产的可能,供应可能转为过剩。消费表现清淡。由于当前铝水比例持续上升,铝锭仍能维持去库状态,铝锭去库所反映的消费有待市场验证。主要关注下游初级产品的生产情况,就铝材、铝板带等开工情况看,并未出现明显好转,且铝板带开工率环比走弱。

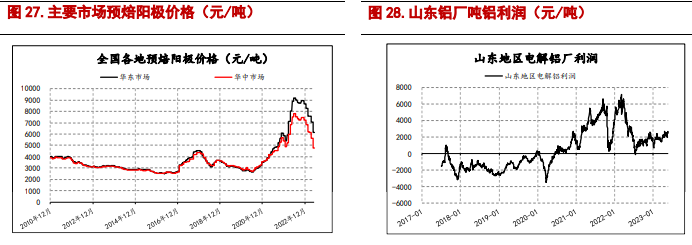

近期预焙阳极、氟化铝、氧化铝价格均有所回落,其中预焙阳极价格大幅下挫,电解铝成本出现持续下移,铝厂利润出现回流。

策略建议:高位空单仍可继续持有

关注点:消费淡季凸显;云南枯水期结束;美国经济