行情复盘

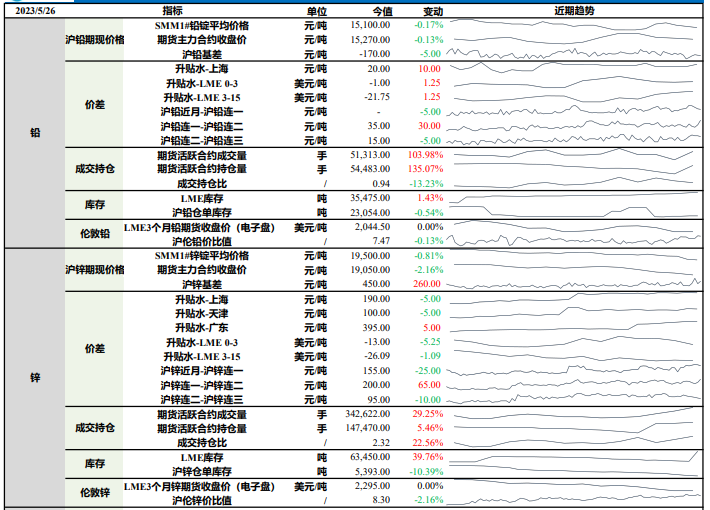

5月25日,铅期货主力合约收跌0.07%至15270元/吨。

主力持仓

据统计铅期货主力持仓呈现多增空减局面。

背景分析

基本面来看,原生铅与再生铅增减并存,新疆、云南等地区新增产能将在5月份开炉增加产量,原生铅冶炼厂电解铅产量增减相抵后,或仍以小幅增量为主。

后市展望

随着沪伦比值扩大,出口窗口有望打开。供给收紧,出口预期增强,铅锭仓单集中去化,多空僵局被打破,铅价止跌回升,预期铅价区间震荡整理。

研报正文

资讯:

铅:

1.迎来良好开局后,“五一”假期的车市热度未能在第三周(5月15日-5月21日)得到延续,5月车市呈现“高开低走”的走势。5月24日,据数据显示,5月1-21日,全国乘用车市场零售104.6万辆,同比去年同期增长41%,较上月同期增长10%,今年以来累计零售694.1万辆,同比增长3%。

锌:

1.据数据显示,压铸锌合金方面,2023年4月出口压铸锌合金为283.58吨,环比减少43.19%,累计2023年压铸锌合金出口量为1,331吨,累计同比2022年的320吨增加316.3个百分点。综合来看,4月锌合金出口情况基本符合上月预期。

2.据数据显示,镀锌板方面,2023年4月出口镀锌板为109.91万吨,环比增加14.83%,同比2022年4月的68万吨增加60.93%;2023年累计镀锌板出口量为359万吨,累计同比2022年的274吨增加31.1%。

投资策略:

铅:

上一交易日SMM1#铅锭平均价格较前日下跌0.17%,沪铅主力合约收跌0.13%。

美国债务持续影响市场偏好,6月美联储暂停加息存在分歧,市场避险情绪较重。

基本面来看,原生铅与再生铅增减并存,新疆、云南等地区新增产能将在5月份开炉增加产量,原生铅冶炼厂电解铅产量增减相抵后,或仍以小幅增量为主,但随着废电瓶流通货源收紧,价格居高不下,再生铅原料成本压力较大,部分炼厂出货积极性下降,叠加后续原生铅企业进入检修,铅锭供给或将偏紧。

下游消费淡季影响持续,终端暂无回暖迹象,铅蓄电池以降价促销为主,但随着沪伦比值扩大,出口窗口有望打开。供给收紧,出口预期增强,铅锭仓单集中去化,多空僵局被打破,铅价止跌回升,预期铅价区间震荡整理。

需关注冶炼厂检修情况及铅锭出口窗口打开时间。

锌:

上一交易日SMM1#锌锭平均价下跌0.81%,沪锌主力合约收跌2.16%。上海地区锌锭升水较前日下跌5元/吨至190元/吨;天津地区锌锭升水较前日下跌5元/吨至100元/吨;广东地区锌锭升水较前日上涨5元/吨至395元/吨。

宏观来看,目前多国对海外衰退不以为意,后续或将延续加息格调,宏观空头较为明显。

基本面来看,国家统计局公布4月精炼锌产量59.4万吨,同比增长12.9%,整体超预期,出现年内新高,随着沪伦比值提升,锌精矿进口窗口打开,冶炼厂积极备库,在矿端偏松且利润较高的情况下,预计锌锭将持续放量,供给增加但下游三大板块需求持续疲软,上周镀锌板块虽然开工回升,但南方即将进入雨期,终端消费减弱,镀锌开工难有较大提升,房地产、汽车等板块难以为氧化锌和压铸锌合金订单带来显著增量。

综合来看锌价支撑不足,原材料供给宽松下冶炼厂维持高开工,短期震荡偏弱整理,需持续关注云南限电对冶炼厂的影响。