行情复盘

5月25日,螺纹钢期货主力合约收跌2.53%至3432元/吨。

主力持仓

据统计螺纹钢期货主力持仓呈现多空双增局面。

期货市场

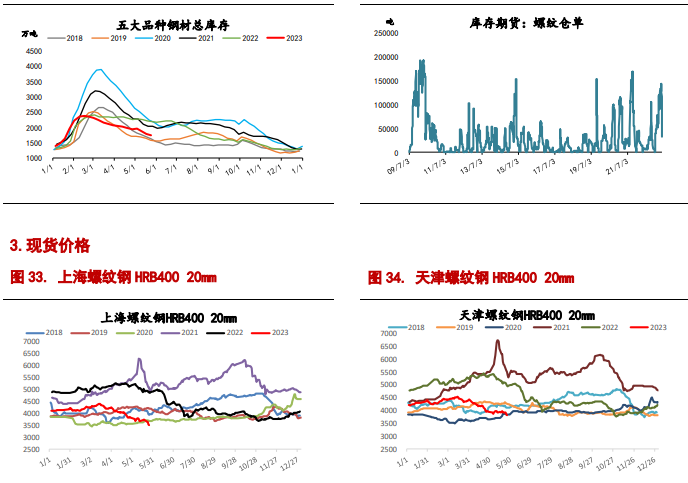

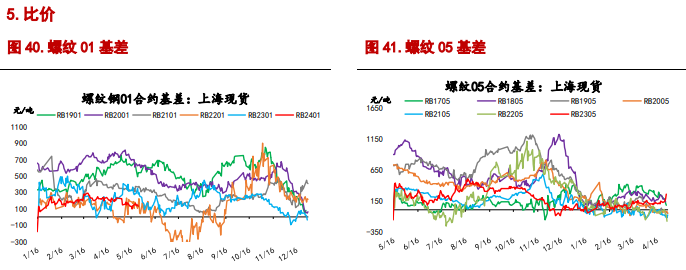

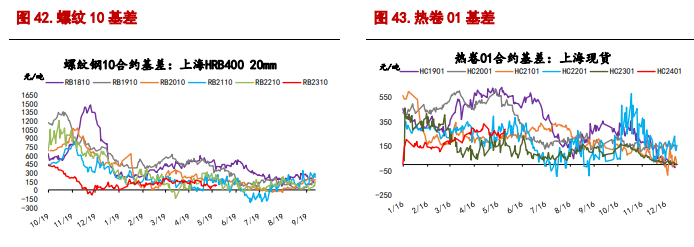

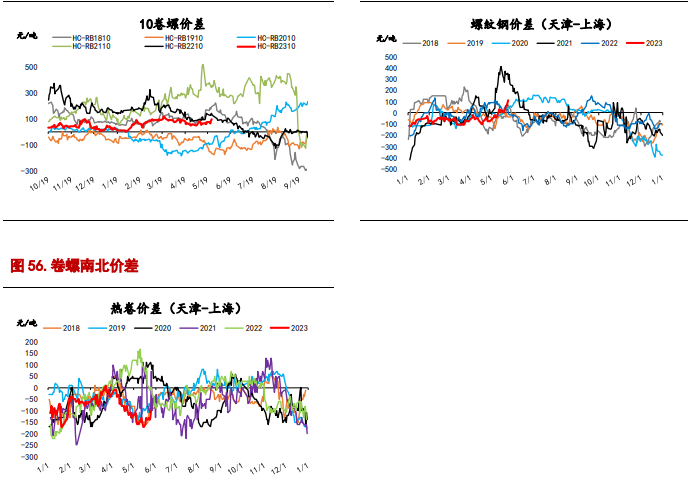

上一交易日盘面延续下探。技术面,MA5、10、20趋势向下,MA20>MA10>MA5。上海螺纹HRB40020mm报3510元/吨(-50),10合约基差走弱至78元/吨(-16),RB10-01收敛至48元/吨(-3)。

后市展望

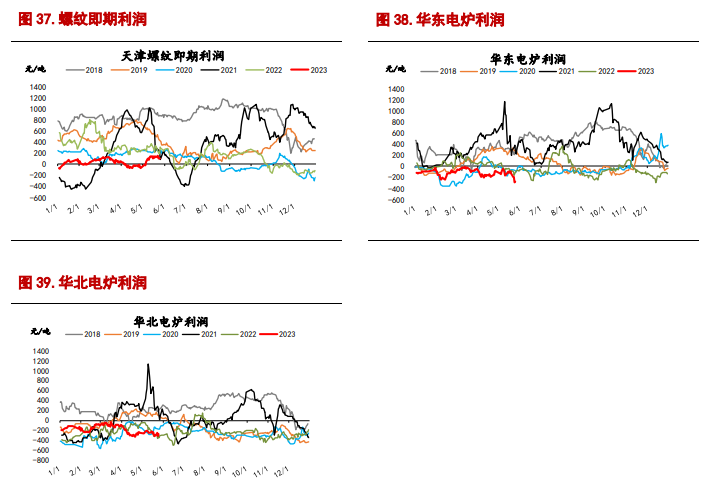

分工艺看,螺纹长流程产量241.88万吨(-0.74%),短流程28.5万吨(+24.24%)。螺纹生产即期利润劈叉,高炉吨钢利润96元/吨,华东电炉吨钢利润-285元/吨。

研报正文

相关资讯:

1、5月25日,唐山地区部分钢厂焦炭价格下调50元/吨(第九轮提降),降后准一级湿熄1890-1900元/吨,准一级干熄2200-2230元/吨,以上均为现汇到厂含税价,5月26日0时执行。

2、截至5月23日,地方新增债券发行规模逾2万亿元,已完成提前批额度的近八成。专家表示,后续专项债发行进度会进一步加快,预计三季度基本完成全年3.8万亿元发行任务。

策略建议:

钢材:

上一交易日盘面延续下探。技术面,MA5、10、20趋势向下,MA20>MA10>MA5。上海螺纹HRB40020mm报3510元/吨(-50),10合约基差走弱至78元/吨(-16),RB10-01收敛至48元/吨(-3)。

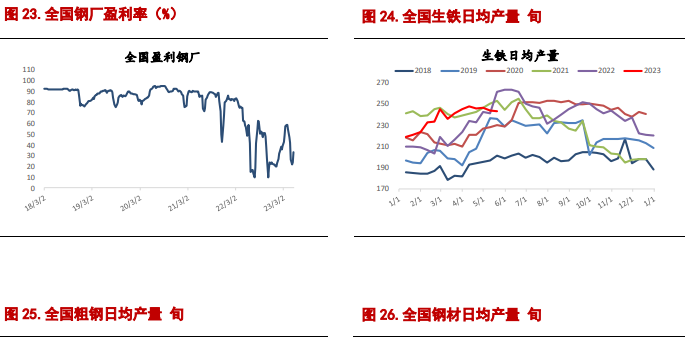

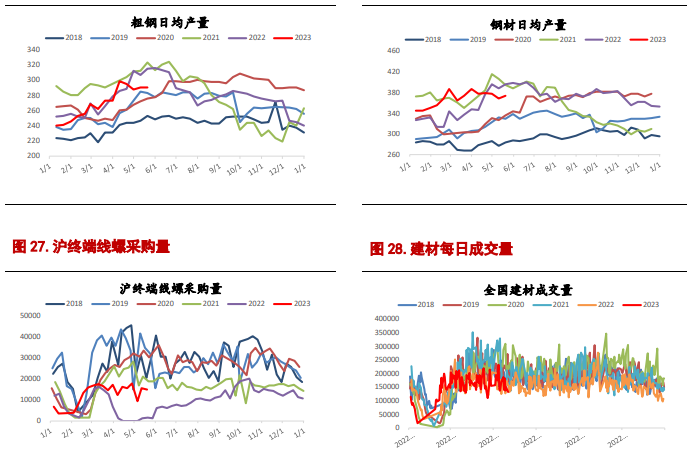

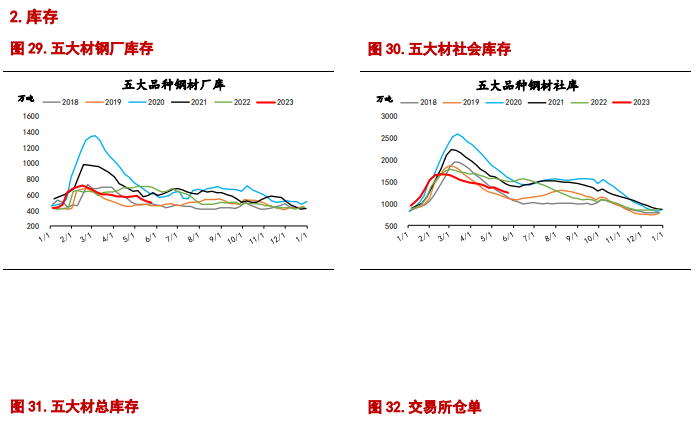

产业层面,供需双降。5.25螺纹产量270.38万吨(+1.4%),环比由降转增;表观需求量297.52万吨(-4.3%),连续两周下降;钢厂库存230.61万吨(-0.3%),连续三周下降但降幅收敛;社会库存617.63万吨(-4.1%),连续十四周下降但降幅收敛。

分工艺看,螺纹长流程产量241.88万吨(-0.74%),短流程28.5万吨(+24.24%)。螺纹生产即期利润劈叉,高炉吨钢利润96元/吨,华东电炉吨钢利润-285元/吨。

周度数据显示,五大材整体供增需降,螺纹供需差收敛。钢厂小幅复产,淡季表需连续回落,各环节库存降幅收窄。综合看,市场情绪亢奋,短期延续偏弱震荡,磨底。中期反弹时点需关注市场是否提前交易旺季需求预期。

铁矿:

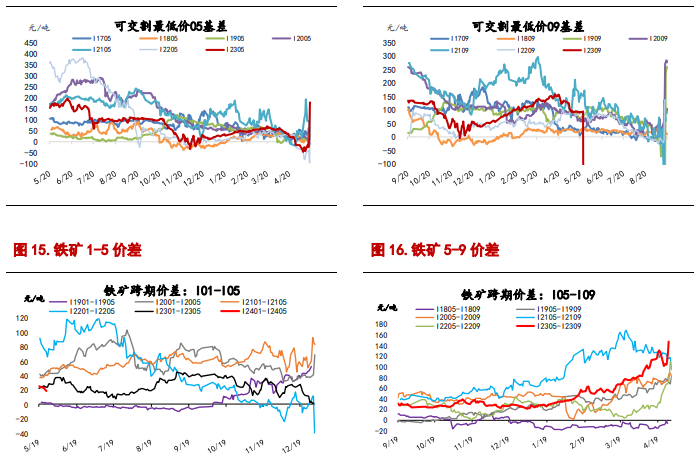

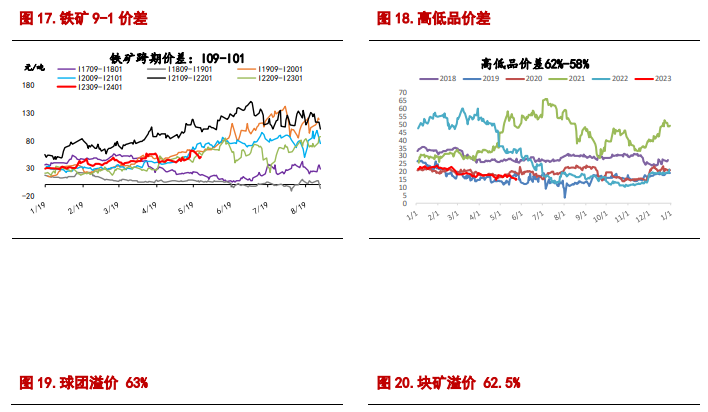

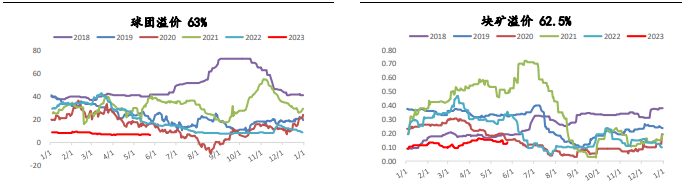

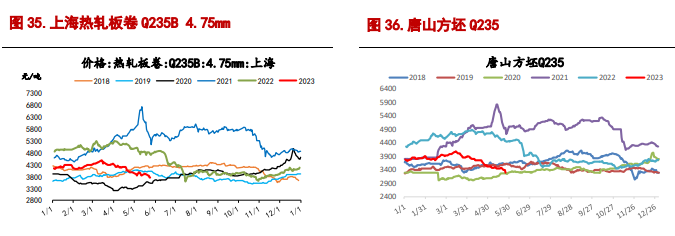

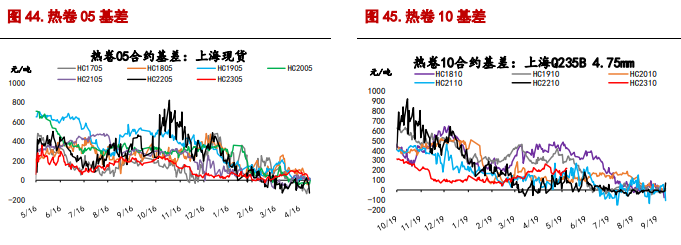

上一交易日盘面继续下行。技术面,MA10、20趋势向下,MA5下穿,MA5>MA20>MA10。青岛港澳大利亚61.5%PB粉报750元/湿吨(-13)。截至发稿时间,外盘新加坡铁矿FE主连报95.20美元/吨,涨跌幅为-0.49%。

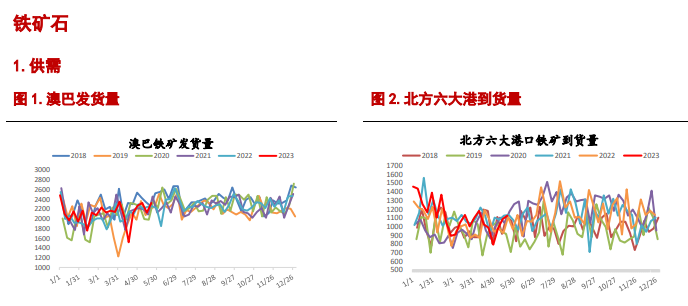

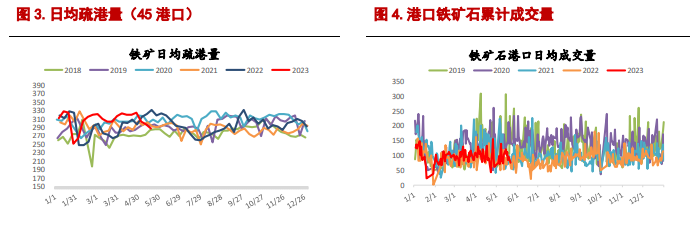

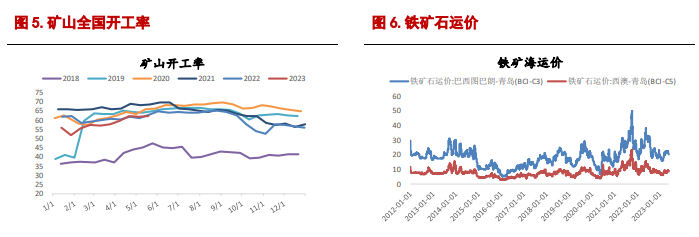

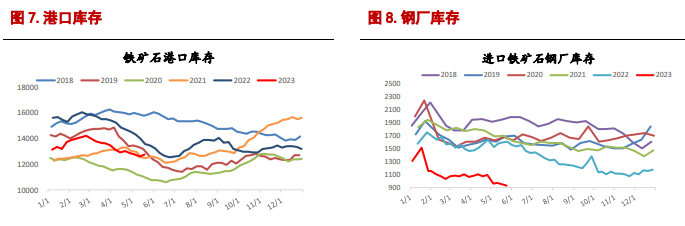

供应端,5.19海外澳巴19港总发运环比增加174.2至2502万吨;至国内45港口环比减少232.8至2170万吨;5.19日均疏港量286.91万吨(-10.61)。需求端,5.19下游高炉产能利用率89.12%(+0.09%),高炉开工率82.36%(+1.26%),日均铁水产量239.36万吨(+0.05%),钢厂复产。库存方面,5.18铁矿港口库存12786.21万吨(+1.48%),转为累库;钢厂库存8693.37万吨(-0.25%)。

45港总到货量大幅回升,处于同期高位,利空矿价;日均铁水产量在连续四周下降后,本期环比转增,钢厂减产放缓,需求端的利空暂时兑现;在供应大幅回升下,港口库存在两个月去库后于本期转为增加。若继续累库,原本坚挺的现货受到的支撑将转弱。

综合看,铁矿产业多空博弈,单边低位震荡反复,双边可考虑正套。